略歴 [3 KB]

2002年4月23日

鵜飼専務理事報告

本日は、全銀協の定例総会を開催し、13年度決算・14年度予算案を諮ったほか、新たな理事および監事を選任した。引き続いて開催した理事会において、平成14年度の会長・副会長を選任した。

会長には、UFJ銀行の寺西頭取が選任され、平成14年度は寺西会長の指揮のもとで、諸課題に対応していくこととなった。

また、寺西会長を補佐する副会長には、住友信託銀行の高橋社長、東京三菱銀行の三木頭取、三井住友銀行の西川頭取、みずほ銀行の工藤頭取、あさひ銀行の梁瀬頭取、横浜銀行の平澤頭取、千葉銀行の早川頭取、愛媛銀行の一色頭取および本日専務理事に就任した私、鵜飼の9名が選任された。

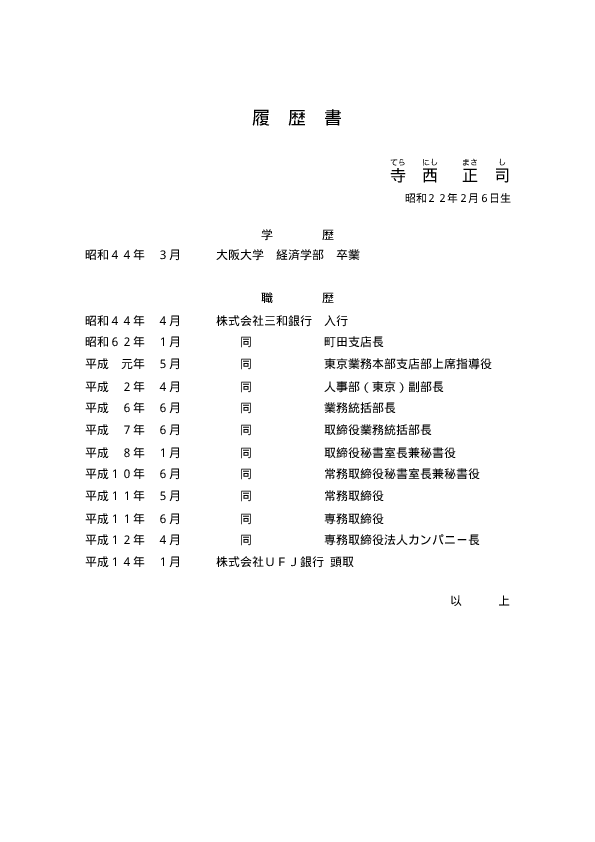

お手許に寺西頭取の略歴、役員名簿および今年度の記者会見の日程をお配りしている。

なお、本日が寺西会長の最初の記者会見であり、私も含めて、まだ皆さんのお顔をよく存じ上げていないので、ご質問等をされる場合には、申し訳ないが、会社名とお名前を言っていただければ有り難いと考えている。ご協力いただけるよう、お願いしたい。

私からは以上である。

会長記者会見の模様

UFJ銀行の寺西でございます。本日午後開催された理事会において、山本前会長の後を受け、全銀協会長を務めさせていただくこととなった。これから1年間、皆様のご支援を賜りながら、この大役を果たして参りたい。どうか宜しくお願い申しあげる。

まず、就任に当たっての抱負を述べる前に、この場をお借りして、山本前会長に一言御礼申しあげたい。

振り返ると昨年度は、景気が悪化する中、株価が低迷し、多額の不良債権が発生を続けるなど、銀行界は非常に厳しい環境の中に置かれていた。こうした中、山本さんは、全銀協会長として「私的整理に関するガイドライン」の取纏めや「銀行等保有株式取得機構」の設立をはじめ、多岐に亘る重要な諸課題に真摯に取組まれ、見事なリーダーシップを発揮された。

この1年間の山本さんのご苦労とご努力に対し、心から敬意を表したい。

さて、あらためて銀行界を取り巻く環境を考えると、ようやく景気に多少の下げ止まり感が出てきているとはいえ、引続き決して楽観できる状況ではない。デフレ下における高水準の不良債権発生や、内外競争環境の変化がもたらす産業再編圧力など、わが国経済には難題が山積している状況である。こうした問題が集約される形で、経済のインフラたる金融システムへの信頼が揺らいでいることを、私どもと致しても重く受け止めている。

わが国経済喫緊の課題として、デフレからの脱却や経済活性化への取組みが、政府をはじめ各方面で続けられてきたが、依然、問題を克服するには至っていない。今後も引続き、早急かつ包括的な対策が求められていると認識している。

一方、こうした中で、金融の分野について申しあげれば、市場・システムの再活性化を促す試みが実を結びつつあることも事実である。

新たな金融技術やビジネスモデルの具体化、効率性や専門性の向上を目指した再編の進展、住宅金融公庫廃止に代表される公的金融改革など、変革の機運が見られる。また、規制緩和やIT技術の活用により、利用者利便の向上に向けた様々な取組みも継続されているところである。経済活力の回復のためには、こうした流れを加速することで、金融仲介機能の有効性・効率性を向上させることが重要であると認識している。

以上申しあげた環境認識を踏まえて、この1年、全銀協として取組むべき課題を私なりに整理すると、大きく3つに纏めることができる。第1は「金融システムに対する信頼の回復」、第2は「活力ある金融市場の確立」。そして第3が、「利用者利便の更なる向上」、である。

第1の「金融システムに対する信頼の回復」についてであるが、これは具体的には、「金融と産業の同時再生」、「透明性の向上」、「株価変動リスクへの対応」などが柱となる。

まず「金融と産業の同時再生」についてである。いわゆる不良債権問題については、過去何年にも亘り、各銀行とも最重要の経営課題として取組んで参ったが、デフレの進行が新たな不良債権を生み出しており、金融システムへの信頼性回復を阻んでいるところである。こうした状況を打破するためには、不良債権の最終処理を進める一方で、デフレ自体の克服や不振に陥っている産業の再生を同時に推進することが不可欠である。

不良債権の処理については、引続き、いわゆる「2年・3年ルール」に基づいて速やかな処理を進めて参るが、それ自体はデフレを助長する効果を伴う面もある。このため、「RCCの機能拡充」や「私的整理ガイドライン」等整備が進展した枠組みも活用しつつ、銀行界としても産業再生に積極的に取組んで参りたい。

とは申しても、デフレ克服や産業再生に向けて、私どもと致しては、やはり政府の総合的な対策に期待するところが非常に大きいと申しあげざるを得ない。財政赤字など様々な制約は認識しつつも、税制の戦略的な活用や諸規制の改革、財政の弾力運用等、経済の活性化に有効な施策がまだあるのではないかと考えている。もちろん、検討の過程においては、銀行界としても智恵を絞って参る所存である。

次に「透明性の向上」についてである。すでにこの4月から、流動性預金を除いてペイオフが解禁されているが、制度の定着あるいは来年の全面解禁に向けては、適切な情報開示・情報提供が不可欠であると認識している。この点については、今年度から四半期情報の開示をスタートさせるほか、情報提供の更なる充実に向けた検討を進めて参りたい。

また、金融システムへの信頼回復のためには、「株価変動リスクへの対応」も重要と考えている。株式保有規制の導入スケジュールを踏まえ、各行とも様々なスキームを活用しながら保有株式圧縮に努めることが必要と認識している。

このほか、バーゼル銀行監督委員会により検討が続けられている新BIS規制案に対しても、金融機関の健全性確保の観点から、建設的に参画して参る所存である。

次に、取組むべき第2の課題である「活力ある金融市場の確立」についてである。これについては、わが国金融市場の「競争環境の整備」や「競争力の向上」などが取組みの柱になると考えている。

「競争環境の整備」の観点で取組むべきは、公的金融問題である。郵貯や政府系金融機関などの公的金融の巨大なプレゼンスが、わが国の金融資本市場の活性化・効率化の阻害要因となっている面は否定できず、改革が必要な状況にある。こうした中、住宅金融公庫については将来的に廃止され、新設される独立行政法人が証券化支援業務を行うとされており、民業補完という公的金融のあるべき方向に向かいつつあると認識している。年内に予定されている政府系金融機関改革の議論や、公社化後の郵貯改革の動きも十分フォローしながら、わが国金融市場のあるべき姿を民間金融機関の立場から提言して参る所存である。

次に「競争力の向上」については、市場間競争の観点から、銀行間資金決済の大口・小口区分によるハイブリッド化、有価証券決済における期間短縮やDVP実現など、銀行・証券業務の決済システムの高度化・効率化に積極的に取組んでいく。また、取引コスト低減による市場取引活性化を目指し、税制の戦略的な活用も働きかけて参りたいと考えている。

取組むべき課題の3点目は、「利用者利便の更なる向上」についてである。金融サービスの提供者として、国民生活の質の向上に寄与するべく、近年大きな進展を遂げたIT技術や、規制緩和の成果を顧客に還元して参りたい。

ITに関しては、例えば、いよいよ実用化段階を迎えたキャッシュカードのIC化に関し、インフラの整備・拡充を着実に進めて参りたい。また、昨今の保険・証券分野等での規制緩和により、様々な金融分野のサービスを総合的に提供する環境が整いつつある。全銀協としては引続き、顧客利便性に資する規制改革を働きかけて参る一方、個別銀行としてはこうした制度改革の成果を、総合金融サービスという形で還元することが重要と認識している。

このほか、利用者保護の観点でも、個人情報保護法案の今後の審議を踏まえた対応も整斉と進めて参りたい。

以上、私ども全銀協を取り巻く環境は引続き大変厳しい状況にあるわけであるが、本年度は、今申しあげた3つの課題を着実に推進・結実させ、21世紀に相応しい金融システムの礎を磐石なものにする1年であろうと認識している。

このような年に会長の大役をお引き受けし、私としては身の引き締まる思いである。9人の副会長をはじめ、関係各位のご協力も仰ぎつつ、微力ながら全力で取組んで参る所存であるので、皆様方のご支援・ご指導を宜しくお願い申しあげる。

(問)

「企業と産業の同時再生」という話の中で、政府に総合的な対策を大いに期待されているとのことだが、具体的にどのような施策を政府に求めていくのか。

(答)

現下の日本経済にとっての最大の課題はやはりデフレの克服である。政府からは2月末に、与党からは4月はじめにデフレ対策や提言が発表されており、政府・与党がデフレ克服に向け、断固たる姿勢を示されたことは高く評価したい。

私ども銀行界としても、先ほどの所信の中で申しあげた通り、対策の中にあらためて明記された不良債権問題の早期解決に向け、全力で取組んで参る所存である。

ただし対策でも示されているように、デフレ克服のために持続的な民間需要を早期に創出していくことが基本であると考える。

具体的には、①新規産業の創出や技術革新を後押しするための税制上の手当てや規制改革、②社会インフラの整備も含めた都市再生策、③不動産取引の活性化のための不動産流通税制の軽減等により、幅広く需要を喚起し、産業活動の活性化を図っていくことが肝要と思う。

産業再生への銀行界としての取組みに関しては、基本的には各行が、こうした枠組みを活用しながら、個別お取引き先の支援・再生を図っていくことが、産業全体の再生・活性化の一助になるものと考えている。そのための制度的な枠組みもここ数年、産業活力再生法の制定、会社分割法制・税制の手当て、整理回収機構の機能強化等、制度面の整備は進んでいる。

当UFJグループにおいても、従来よりお取引き先の支援・再生のための体制を整備してきたが、この4月に合弁で不良債権処理、企業再生のためのアドバイザリー会社も立上げたところである。引続き、産業・金融の一体再生に向け、全力を尽くして参る所存である。

(問)

特別検査を終え、不良債権処理はひとまず一段落したと認識しているのか、まだまだ厳しい状況であると認識しているのか。また、新規不良債権のうち、原則として1年以内に5割、2年以内に8割を処理するという新たな年次目標が設定されたことはどう受け止めているか。

(答)

特別検査の結果と同時に発表された大手行の主要財務指標によれば、2001年度の不良債権処理額は合計で7.8兆円となる見込みである。何をもって「一段落」と言うかは難しいが、当UFJグループについていえば、現状、マクロ経済が大きく腰折れすることはないとの前提のもと、02年度の不良債権処理額は 01年度に比べて大きく減少し、業務純益の範囲内に収まると見込んでいる。

不良債権処理における新たな年次目標についてであるが、これは金融システムに対する信頼回復のため、不良債権処理の一層のスピードアップをはかる措置と受け止めている。

大手行全体で見ても、2000年9月以前に発生した破綻懸念先以下の不良債権処理は、その後1年以内に5割近くをオフバランス化しており、既に各行とも、相当なペースで不良債権処理を進めてきているものと認識している。

今後についても、機能拡充されたRCCの活用も検討しながら、今まで以上のスピード感で不良債権の最終処理に取り組んで参りたい。

(問)

UFJ銀行においても、今年の1月に口座振替の遅延・二重引落しというトラブルがあったが、その行内処分はどうしているのか。また、みずほのシステムトラブルについてはどうお考えか。

(答)

まずもって、当行合併時に発生した口座振替のトラブルに関しては、多くのお客さまに多大なるご迷惑をおかけした。この場を借りてあらためてお詫び申し上げる。

本件に関して、経済の重要なインフラである決済システムを担う一員として責任を痛感している。二度と同様の問題が起きないよう、原因を究明し、対応を徹底した。今後、安全かつ確実な決済サービスを提供していくことで、お客さまからの信頼を回復して参りたいと考えている。

行内処分については、適切な処分を検討中である。

みずほグループのトラブルに関しては、現在、みずほグループで事態の完全復旧に向け、全力で取組んでおられることと思う。一日も早く問題の完全解決がなされることを心から望んでいる。

(問)

4月24日から経済財政諮問会議で政策金融の見直しの議論が始まるが、どのような改革を求めたいか。

(答)

政府系金融機関が、基幹産業への重点的資源配分などを通じて、歴史的役割を果たしてきたのは事実だと思う。また、現在でも、民間のみで対応することが困難な分野もあり、役割が残存する領域があると認識している。

しかしながら、次の2点で、やはり政府系金融機関については問題も大きく、見直しは必要と考えている。

1点目は、国民経済的な視点、すなわち財政構造改革における問題点であり、政府系金融機関の「長期・固定・低利」の貸出条件が多額な政府補給金等を背景に成り立っているということである。2点目は、金融・資本市場改革における問題点である。すなわち、必ずしも市場原理に基づかない貸出条件により、金融市場のメカニズムを歪め、結果としても市場原理に基づかない貸出条件により、金融市場のメカニズムを歪め、結果として貸出市場での民業圧迫や、資本市場発展阻害の一因ともなっているということである。

政府系金融機関改革の方向性については、まずはそれぞれの設立法に明記されているように、「民業の補完」に徹すること、「民間でできることは民間に委ねる」ことが基本原則と考える。

具体的には、まず、政府系金融機関が担うべき政策目的をきっちりと再吟味し、対象分野を絞り込み、国民負担たる政府補給金等を最小限に抑えることが必要である。また、たとえ政策目的の実現に金融手法が必要な場合でも、政府系金融機関が直接貸出を行うのではなく、保証や利子補給などの方法を通じて民間金融機関の貸出を補完するといった手法の方がある意味で効率的であると考える。こうした観点から見ると、先般の住宅金融公庫の改革の方向性は望ましい方向であると認識している。

いわゆる「骨太の方針」の中にもあるように、金融面での官と民との役割分担を再構築することを通じて、経済活性化に資する改革の議論が進められることを切に期待している。

(問)

銀行を巡る課題は諸々指摘されているが、会長自身、銀行がこれから先新しい一歩を踏み出すために今一番重要な課題は何だとお考えか。また、そのために銀行ができることは具体的に何であるとお考えか。

(答)

金融界を取り巻く環境が非常に厳しい中で、我々が第一に目指さなければならないのは、やはり金融および金融システムに対する信頼を回復するということであると考える。

その点で、やはり不良債権問題は避けて通れない問題であり、我々自身が喫緊の課題としてこれをスピードを持って解決していくことが非常に大事ではないかと考える。先ほども申しあげたが、こういった問題を処理するための枠組みは、しっかりとしたものが出来上がってきており、私どもを含め全銀協傘下の各行がそうした枠組みを利用し、スピードを上げて不良債権問題を処理し、金融システムに対する信頼感を取り戻していくことが一番大事ではないかと考える。

(問)

処理のスピードアップに関しては随分前から言われていることであるが、まだまだスピードを上げられる余地なり技量なりがあるという理解で良いのか。

(答)

技量ということではないと思うが、我々も時点時点で、きっちりとした自己査定を行い、それに基づいた引当て・償却を行う、ということを繰り返してきたわけであるが、残念ながら、デフレ環境下、我々が思っている以上にお取り引き先の経営環境が悪化するスピードが速く、我々の不良債権処理が追いつかないという状況が出てきている。そういう意味で、不良債権処理を何とかスピードアップしたいということである。

先だっての特別検査を考えてみると、市場の信認が急速に低下することで状況が悪化していき、それに伴い債務者区分が急速に悪くなるというケースが起こっているわけである。こういった視点も特別検査で取り入れてきたわけで、短期間に業況や信認が低下するといったものについても我々の自己査定の中に織り込んでいくということもあるのではないかと考える。そうしたことで、全体のスピードアップを図っていけば良いのではないか。

(問)

みずほグループのシステム障害については、銀行の経営体力云々以前の信用不安ということであろうかと思うが、協会として今回のこの障害に対して何らかの対策を考えているのか。

(答)

新たに考えてはいない。 私どもも口座振替のトラブルを生じさせ冒頭お詫びを申しあげたところであるが、限られた問題と考えているので、とりあえず先程申しあげたようにみずほグループのシステムの解決を見守っていきたいと考えている。

(問)

貸出金利についてお伺いしたい。リスクに見合った金利を借手に要請するということで各行努力されているが、借手との関係で一気に金利を上げるということは難しいようである。この議論は、長らく続けられているもので、今回UFJ銀行や三井住友銀行で新しい施策を出されたが、これは今までのものとどう違うのか、実現できるという根拠はどこにあるか。

(答)

貸出スプレッドの問題ということなので、会長行としてではなく、個別行としてお答えする。

我々企業を営むものとして収益力を回復するというのは、非常に大きな経営課題であると認識している。そういった中で、我々としては、お取り引き先の信用力に応じた金利を設定していきたいと考えている。これがある意味で経営の最重要課題であるという認識に立っている。金利設定に関するお客さまのご理解を得るために、説得性や納得性、透明性といったものを確保することが大変重要であると考える。そのためにUFJ銀行としては、行内の信用格付けをお客さまに開示することをスタートさせたところである。ある意味で、格付けを開示してお客様と我々との間で共通の認識を持っていくことがスタート台であろうと思う。そして共通の認識の上に立って将来あるべき姿についてお互いに切磋琢磨、努力をしていくことが狙いの一つである。お客さまとの共通の認識に立ってそうした努力をする中で、企業の信用力に対する銀行の見方であるとか、それに対応する形で行われている金利設定の基本的な考え方といったものをお客さまにご理解をいただけることを我々の狙いとして新しい施策としてスタートしたところである。

(問)

ペイオフ解禁後の動きとして、九州で西日本銀行と福岡シティ銀行という大きな地場銀行が経営統合することとなったが、そういった地方銀行の再編の動きというものについてどう考えているか。また、これからの銀行の統合についてどのように考えるか。

(答)

個々の統合についてコメントする立場にないが、先般の柳沢大臣の会見の中にも、ある意味で地銀を中心に合併、経営基盤を強化していくという方向感があったので、これが一つの今の地銀の中での方向感ではないかと認識している。

(問)

デフレ対策として政府の総合対策が必要であるという話があったが、これはデフレ対策が進めば、銀行の方も不良債権処理がしやすくなるということだと思う。その中で財政の弾力運用と言われたが、これは今年度の補正予算編成も念頭においてのことか。

(答)

必ずしも補正予算の編成を念頭においているわけではない。我々が申しあげているのは、厳しい財政状態であるということも認識しているが、いろいろな銀行を取り巻く問題を解決していくには、やはりデフレ環境を改善していくことが非常に大切なのではないかという思いである。是非、そういったものに助けになるような、民間の活力が生まれるようなサポートをやっていただければ、やや回復の兆し、というか、日本経済も最悪のところから脱しつつある状況であるので、その後ろを押していただければと思う。そうすれば、ある意味で日本経済全体が好循環し、我々の問題もその中でいろいろな回転をしていくということである。

(問)

先程、RCCの活用について何度かお話があったが、RCCについては何度も拡充策のアイデアが出ては消えということが繰り返されていて、例えば実質簿価という議論もされており、それから、アメリカのCEAなどではもともと政府部門がある程度損を出してもどんどん市場に売却しろというような議論もある。会長はRCCの拡充はこれ以上必要とお考えか。必要とお考えだとすれば何が必要なのか教えていただきたい。

(答)

RCCについてはこのところ機能拡充が随分進んできたと思う。一つは、取扱いの手続面も非常に簡素化され、時価買取りも進んできた。昨年には信託機能も付与されて、いろんな諸問題の解決に役に立つような枠組みができてきたことで、これからの不良債権のオフバラ化といった問題については、我々自身がやっていく私的整理も含めた再生や再建、法的な整理、それからRCC等への債権の売却、これらが三つの柱となって受け皿になっていくと考えている。

そういった意味で、是非、色々な形でRCCというものを我々は活用していく方向にあるのではないかと思う。

(問)

ペイオフに関連して伺いたいのだが、ペイオフが解禁され中小の金融機関、地域金融機関から、御行も含めた大手金融機関への預金のシフトというのが徐々に起こりつつあると思うのだが、来年の3月に向けてさらにこの資金のシフトというのは続く可能性はあると思うが、まず、こうした資金のシフトの状況を全銀協会長としてどのようにご覧になっているのか。これは1つの金融に対する不安の心理の現われだと思うのだが、もちろん中長期的には不良債権の処理というのが一番重要な問題だと思うが、ことこの1年ということで区切ると、預金者は不安をもって金融機関を見ているという状況について、何か全銀協としてやれることはないのかについて教えていただきたい。

(答)

まず、地方銀行であるとか、中小金融機関から大手行に資金がシフトしているのではないかというお尋ねであるが、私も詳しい数字を存じあげているわけではないが、UFJ銀行だけを見ると、この半年ぐらい流動性預金を中心に預金が増加しているという現象がある。このことがそういったことを意味しているかどうかということは定かではない。ただ、2点目のご質問のお答えになっているかどうか分からないが、4月1日の柳沢大臣のお話もあるが、ペイオフ解禁に伴い、預金者による銀行の選択が厳しくなってきているということだろうと思う。そういった意味で銀行の経営者の責任は、従来に増して大きくなるということで、その責任を痛感しているところである。従って、我々銀行の経営を預かるものとしては、預金者の一層の信頼を得られるように、あらためて財務体質の健全化であるとか、経営効率の向上といったものに、新たな決意を持って取組んでいく必要があるのではないかと思っている。

(問)

デフレ対策についてであるが、先程、税制改正の要望のなかで、産業活性化に繋がる税制改正であるとか不動産の流動化というものを挙げられていたが、減税の進め方として塩川財務大臣が週末のG7で、先行減税で検討していきたいということを表明されたが、減税を先行させるという考え方について会長はこれを支持されるか。

(答)

我々が考えなければならない要素が2つあると思う。まず、現下のデフレを克服するということが喫緊の課題であるということと、一方で日本国の財政問題が非常に厳しい状況にあるということであろうと思う。この2つの相反する命題を解決する策を、今、政治も民間も色々と模索してきたというのが現状であると思う。そういった意味で、G7の場で塩川大臣がご発言された内容について私も詳しくは存じあげていないのでコメントはできかねるが、その一つの解決策として減税を先行させるというのも一つのアイデアではないかと思う。

(問)

みずほのシステム障害に関して、先程会長はみずほに限られた問題であって全銀協として特段対応は考えていないと言われたが、オペレーショナルリスクの問題がBISの新基準のなかでもより重く問題視される中で、今度の問題は日本の金融全体に対するオペレーショナルリスクへの取組みが甘いのではないかというような認識を生んでいるのではないかと思う。そういったなかで、日本の金融界全体としてそういう問題への対応を全くしなくて良いのかと疑問に思うが、どうか。

(答)

先程の説明が足らなかったので申しあげるが、全銀協としてシステム障害が起こった場合の対応はどうするのかということについては、こういった障害に備えて全銀協では、内国為替取扱規則とか全銀システム利用規則等キッチリとしたルールが定められており、それに基づいて対応策が決まっている。加盟各行も障害発生時には、この全銀協の内国為替取扱規則とか全銀システム利用規則等に基づいて行動・対応することになっている。こういった事態を踏まえて全銀協で何かをすべきということであるが、もし必要であれば、諸規則の見直しについても関係者も含めて検討していくこともあろうかと思う。

(問)

先程、UFJ銀行のトラブルに関して、処分は適切な処分を実行していきたいと言われたが、いつ頃どんなふうな形で実行されるつもりなのか。

(答)

先程申しあげたように、私どもの場合は原因を究明してシステムについて対応が終わっている。徹底した原因究明のなかで、どういった責任があるのかを今議論しているところである。行内処分であるから、皆様に発表するかどうかは別として、速やかにやっていきたいと考えている。

(問)

みずほグループの場合はトラブルが長引いたこともあって、経営陣の責任についてもよく言及されているが、UFJ銀行の場合は、社内処分にいわゆる首脳陣の経営責任というのも入ってくるのか。

(答)

何をさして経営責任というのかは非常に難しい問題であろうと思う。我々も、これからの議論のなかでシステム不具合、口座振替不具合を引き起こした原因が本当にどこにあったのか、何が本当に皆様に大変なご迷惑をかけたシステム障害を起こした原因なのかをキッチリと議論をしていきたいと思う。そのなかで、もしそういったものが経営陣にあれば、それはそれで考えていくこともあろうかと思うが、現時点では何もまだ決まっていないし、今、いろんなことを精査している最中である。