略歴 [7 KB]

2003年4月22日

鵜飼専務理事報告

本日の理事会において、平成15年度の会長・副会長を選任した。

会長には、東京三菱銀行の三木頭取が選任され、平成15年度は三木会長の指揮のもとで、諸課題に対応していくこととなった。

また、三木会長を補佐する副会長には、りそな銀行の勝田頭取、みずほ銀行の工藤頭取、UFJ銀行の寺西頭取、三井住友銀行の西川頭取、千葉銀行の早川頭取、横浜銀行の平澤頭取、UFJ信託銀行の土居社長、広島総合銀行の森本社長、それに私の9名が選任された。

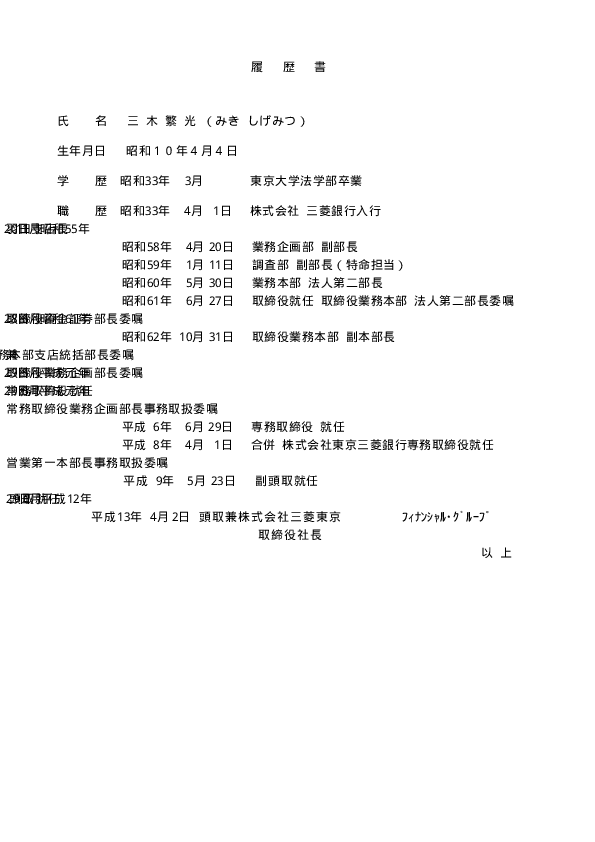

お手許に、三木会長の略歴、役員名簿および今年度の記者会見の日程をお配りしている。

次に、本日の理事会では、準会員として、クレディ・スイス・ファースト・ボストン銀行の5月1日からの加入を承認した。

理事会の報告は以上である。

会長記者会見の模様

東京三菱銀行の三木でございます。

本日午後開催された理事会において、全銀協会長を務めさせていただくこととなった。これから1年間、皆様方のご支援を賜りながら、この大役を務めさせていただきたいと思っている。どうぞ宜しくお願い申しあげる。

まず、抱負を申し上げる前に、この場を借りて、寺西前会長に一言お礼を申しあげたい。寺西前会長は、大変厳しい経済・金融情勢の下で、銀行界の代表として、金融再生プログラム、産業再生機構の設立といった問題への対応など多岐にわたって重要課題に真摯に取り組んでこられた。一方、「銀行と証券の共同店舗解禁」といった規制緩和の実現にも尽力されるなど、大変見事なリーダーシップを発揮された。

この1年間のご努力に対し、心から敬意を表す次第である。

さて、わが国の経済は、バブル崩壊後、大変長いトンネルから抜け切れず、企業も金融機関も、いわばデフレという下りのエスカレーターを一生懸命逆に駆け上がっているような状況が続いている。とりわけ、私ども金融機関を取り巻く経営環境は一段と厳しさを増しており、銀行界にとって、今年度はいわば強い逆風のなかで直面している課題の解決に向けて、真剣に取り組み、結果を出すことが求められる「試練の1年」になると認識している。多難な年であればこそ、萎縮せず、積極的にチャレンジし、柔軟な発想と果敢な行動で、金融システムに対する信頼を回復し、新しい展望を切り拓いて参りたいと考えている。その意味で、私としては、今年度を「元気回復の一年」と位置付け、「日々これ挑戦」の覚悟で、その実現に向け邁進していく所存である。

もとより、デフレを克服し、日本経済が活力を取り戻すためには、政府・日銀が緊密な連絡をされ、前例に囚われない思い切った政策をタイムリーに打ち出されることが不可欠と思われ、そうした政策対応を期待しているが、銀行界としても、「信頼回復・元気回復」を実現し、日本経済の再生に貢献すべく、全力を尽くしたいと思う。

「銀行、元気を出そう」、「銀行員も元気を出そう」そういう気持ちである。 ついては、3つの課題に重点的に取り組みたいと思う。

第1は「金融システムの信頼回復」である。昨年も一昨年もそうであったが、やはり今年もこれが1番最初にくる。あるいは今年こそ実現しなければならないと思っている。

金融システムの信頼回復のためには、まず、何をおいても、不良債権処理に目途をつけることが火急の課題と認識している。主要行は16年度末までの2年間で不良債権比率を半減することが求められており、現在、目標達成に向け、様々な処理促進策を打ち出し、努力を重ねている。処理のピッチは上がってきていると見ているが、金融システムに対する懸念を払拭するためにも、今年度中に、目標達成の目途をつけることが必要である。

また、不良債権処理は、過剰債務の削減を通じて企業再生・産業再生に繋がらなければ、日本経済の活性化は実現しない。幸い、法制面の整備やRCCの機能強化、産業再生機構の設立といった、金融・産業一体再生に向けての枠組みの整備は進んできた。銀行界としてもこうした様々な枠組みを活用し、金融・産業の一体再生に向けて積極的に取り組んで参りたいと考えている。

株価変動リスクの削減も銀行経営、ひいては金融システムの安定化のために大変重要な課題である。各行は保有株式の圧縮を精力的に進めてきたが、14年度も残念ながら多額の株式売却損あるいは評価損の計上を余儀なくされた。株価に左右されない経営を実現していくため、保有株式の円滑な圧縮に向けて、もう一段の枠組みの工夫・整備が必要ではないかと考えている。

第2は、「金融業務革新や収益力強化に向けた取り組み」である。銀行界にとっての課題は、不良債権処理だけではない。銀行が、時代の要請を踏まえて、不断に自己革新を図り、活力ある金融ビジネスを展開していくこともまた極めて重要といえる。そのためには、各行が、多様なニーズに応える先駆性の高い独自のビジネスモデルを再構築し、互いにサービスの充実・強化を競い合っていくことが必要である。全銀協としてもそうした各行の取り組みを後押しし、経営の幅を広げるような市場環境、競争環境の整備に力を注いで参りたいと思っている。

一例としては、規制緩和の推進が挙げられる。総合金融機能を発揮するための環境整備として、保険商品販売規制や証券のファイアーウォール規制の更なる緩和などに確りと対応していく所存である。

また、貸出債権市場の整備、活性化に向けた取り組みも大変重要である。貸出債権市場の拡大は、銀行の抱えている信用リスクの分散や、適正な金利形成に資するとともに、企業金融の円滑化にも繋がる。貸出を主体とする伝統的な産業金融モデルだけに依存せず、市場機能を活用する市場金融モデルとのバランスのとれた金融システムヘの移行ということは時代の要請であり、貸出債権市場はまさにその要に位置するといえる。

貸出債権市場が多様で、厚みのあるマーケットに成長していくよう、市場インフラの整備に一段と努力していく所存である。

それから、公的金融問題への対応も引き続き重要なテーマである。わが国においては、郵貯や政府系金融機関など民間とは競争条件が異なる公的金融が極めて大きな規模を有している。この4月には郵政公社がスタートし、新局面を迎えたわけであるが、公社化されたからといって郵貯が抱える本質的な問題が解決されたわけではない。

第3は、「各方面とのコミュニケーションの強化」である。お客様の声に耳を傾け、努力をすることは勿論、広報・情報発信機能の強化に向けても工夫を重ねていきたいと考えている。銀行の様々な取り組みを今まで以上に知っていただき、銀行の顔がよく見えるよう、能動的な情報発信に意を用いて参りたいと思っている。

このほか、利用者の皆様に対する広報活動など地道な取り組みを強化していくとともに、ディスクロージャーについても引き続き充実に努めて参りたいと考えている。

このような大変厳しい環境のなかで会長の大役をお受けすることになったわけであるが、後から振り返った時に、15年度が「信頼回復」あるいは「元気回復」の元年であったと評価されるよう、9人の副会長をはじめ、それから関係各位のご協力も仰ぎつつ、微力ながら全力を尽くして参る所存である。 どうぞ皆様におかれてもご指導、ご支援を何卒宜しくお願い申し上げる。

(問)

最近は株価低迷が続いている。先日、経済三団体が証券税制の見直しを政府に提言し、与党内では日銀に対しETF購入をはじめとする株価対策を求める声がある。また、最近では民間版の買取会社を作れば良いのではないかとの声まで出ている。

具体的に株価対策としてどのようなものが必要であると考えているか。

(答)

株価が下がる理由としては、買い手の不在が挙げられる。この背景としては、デフレ経済に歯止めがかからず、日本経済及び企業業績に対する不信感が払拭されないことがあると考える。

もとより、株価反転のためには、民間企業の収益力強化が非常に重要であり、特に私ども金融機関にとっては不良債権処理をきちんとやり、収益力を上げていくことが大事であると考えているが、それと並んで、さらにはそれを後押しするために、政府と日銀が一体となってデフレ対策を総動員していただきたいと考えている。

また、受け皿はやはり個人しかないのではないかと思う。そうなると個人が株式を買いたくなる施策が重要であり、個人的には、経済三団体の提言については大変評価している。また話のあった日銀によるETFの購入も良い施策であると思っている。

(問)

大手行の赤字決算や株価の下落傾向、特に銀行セクターの下落が著しく、金融システム不安に対する懸念が強いと思われる。現在の金融システムの状況をどのように評価しているのか。それに加え金融システム不安解消に向けて公的資金の予防的注入という声が一部で出始めているが公的資金の予防的注入の枠組みの必要性についてどのように考えるか。

(答)

抱負でも申しあげたとおり、金融システムの信頼回復が第一の課題と考えているのは、残念ながら、まだ金融システムへの信頼が十分得られていないことにある。これは不良債権の新規発生に歯止めがかからず、不良債権処理が続いていることと、株価が大幅に下落し、決算を厳しくしていることの両方があるように思う。もっとも、不良債権処理についてはそれでも着実に進んでおり、この3月期もかなり処理が進んだということが決算に現れてくるのではないか、とみている。そうしたところに、株価の下落があり、これが大変厳しいということである。

この課題をどうやって解決するかについては、不良債権処理をきちんとやる、金融再生プログラムで求められている半減目標の達成に向けて、行動と実績でそれを示していくことが必要だと思う。しかし、同時に不良債権の新規発生の問題、株価の問題があり、デフレの問題が解決しないとなかなか厳しい。やはりデフレ克服に向けた断固たる政策が必要だと思っている。

次に、公的資金の予防的注入については、各銀行は自助努力による資本増強や収益増強に努めており、現在、資本が不足して金融仲介機能が不全になっていたり、金融システム不安が起きているという状況にはないと思う。

また、早期警戒制度の導入などモニタリング体制も整い、預金保険法102条が用意されていることから、金融システムの危機回避以外の観点から公的資金を注入する必然性があるのか、疑問である。こうした点については、金融審議会のWGでよく議論をしていただきたい。

なお、付け加えれば預金保険法102条の機動的な運用、対応については検討の余地があるのではないか、と思っている。

(問)

会計制度の変更、即ち、時価会計の凍結や減損会計の導入の先送りを求める声が出ているが、これについてどのように考えるか。

(答)

会計基準は金融資本市場における重要なインフラであり、その変更には慎重に対応する必要がある。私どもを含めて時価会計にはこの2年位取り組んできており、ここで変更することは国際的な潮流に反するのではないかと個人的には思う。また、会計基準には継続性の原則があり、そう簡単に変え得るものではないと考えている。

減損会計については、これから導入されるものであり、議論の余地はあるのではないかと考えている。

(問)

先日、生保協会の横山会長が株価対策の一つとして、日銀が銀行株を直接購入すべきではないかとの発言をされたが、そうした発言について会長はどのようにお考えか。

(答)

銀行が保有している株式を日銀が現在購入している。これは銀行が持ち合いで非常に多く持っている株式について、2004年9月までにTier1のなかに収めるという規制に基づいて実施しているものであり、金融システム安定のために購入されていると理解している。一般的に、生保または一般企業から銀行の株式を買うこととは少し観点が違うのではないか。加えて、私どもは日銀考査を受けている立場にあり、考査をする銀行の株式を日銀が買うというのはどうなのかという観点もあろう。このあたりを日銀がどう判断されるかということになるのではないか。

(問)

株価の低迷にはいろいろな要因があると思われるが、その一つに銀行の株価が下落していることにつられて他の企業の株価も下落しているのではないかという指摘がある。現実、銀行株を持っている企業の決算が、せっかく出した黒字が銀行株の下落で赤字になってしまうという例も少なくないわけであるが、銀行株の下落が相場全体を押し下げているのではないか、あるいは下落の一因になっているのではないかという指摘について、見解をうかがいたい。

(答)

銀行株が下がっていることによりご迷惑をお掛けしている。私どもは何とか不良債権を処理し、収益を上げて、これを実績で示して株主に報いなければならないと考えている。銀行の株価が全体を引っ張っているのではないかということであるが、株価が下がっているというのはデフレが解消されずに日本経済全体に不安があるということと、銀行の不良債権、あるいは先だっての増資問題が要因としてあるのではないかと考えている。確かに増資が集中してきっかけのようになった。また、増資があれば希薄化の問題があるので、ある程度は説明がつくのであるが、それ以上に下がってしまったということである。これには両方の理由があり、両方の努力が要る。つまり、銀行として信認を回復しなければならない、不良債権をきちっと処理し収益を上げていくということ、それとやはりデフレ対策というものを講じていただくということが相俟たないと難しいと思う。今回の場合、銀行も信頼回復のためにもっと努力をしなければならないと思っている。

(問)

冒頭の挨拶で、銀行が持っている株式について、Tier1以下に下げるという規制のほかに円滑な圧縮に向けてもう一段の枠組みが必要ではないかとの発言があったが、これはどのようなものをイメージしているのか、また、MTFGの場合どのぐらいまで減らしたいとお考えなのか、伺いたい。

(答)

後者の質問からお答えすると、まず2004年9月までに保有株式をTier1のなかに収めるということが必須であり、そのために努力をしてきた。東京三菱も同様であるが、多くの銀行がこの3月にTier1の中に入る、または目処がついたような状況である。

しかし個別銀行としては総合リスク管理ということを考え、資産のリスクをよく管理しなければならない、そういう観点から株式の存在は非常に大きく、ここから先は、期限、限度に追われることはないが、自らのリスク管理のため、全体を圧縮していく方針である。むろん、市況を見ながら、また、市況を崩さないということは心積もりしていく。また、圧縮は具体的な目標を立てるということではなく、全体の総合リスク管理のなかでやろうということである。

そのための枠組みの整備については具体的な案を持っているわけではないが、銀行等保有株式取得機構が現時点では使いづらい点もあり、その改善をお願いしたい気持ちはある。

(問)

先ほど、日銀がETFを買ってもよいのではないか、というお話があったが、これは日銀が金融システム維持のために買うべきだという観点からのお話なのか、金融政策のスキームを変える、つまり国債買い取り以外の金融緩和をするためとしてのものとしてなのか、あるいは株価対策・需給対策として買って欲しいというものなのか。

(答)

デフレ対策は政府と日銀が一体となって取り組んでいただきたいと考えており、日銀の金融政策が手詰まりだと言われている中で、伝統的な金融政策にとどまることなく、やっていただきたいと思っている。先般、福井新総裁の下でオペの対象として資産担保証券を採用される話があった。これは新しいことであり、大変結構なことだと思う。しかし、量的にはこれだけでというわけにはいかないので、様々な他の手段も必要なのではないか。ETFはオペ手段の多様化という観点から望ましいのではないかと考える。

(問)

寺西前会長は、株価対策としてETFを買って欲しいとおっしゃっていたと思うが、違うということか。

(答)

株価対策というよりは、金融政策として考えている。今、日銀は、国債をどんどん買っておられるが、市中にある国債を大量に買うことになった結果、長期国債まで利回りが非常に低くなってしまっている。これでは、金利機能が死んでしまうのではないか。やはり金利機能を活性化するためにも、オペの手段を多様化することが非常に大切なことではないかと思っている。

(問)

経歴書を拝見すると、まさにこの20年間、銀行経営の中枢におられ、この20年間銀行が一体何をしてきたのか、つぶさにご覧になる立場であったと思う。先ほどの話にあった株価に現れているような銀行の現状、これはどうしてこのようになったのか。一体銀行のどこに問題があったのか、日本経済のどこに問題があったのか、ご自分の経験なども踏まえてお伺いしたい。

(答)

日本全体のバブル、そしてその崩壊、10年間の停滞、その中で銀行が責任の一端というか、かなり大きな部分を負っているということについては、申し訳なく思っている。しかしながら、バブルというのは、80年代後半のプラザ合意を契機に、長期にわたって金融緩和せざるを得ず、そこに発端があり、その後、不動産ブームと金融の自由化が同時に起こったことなど様々な要因が考えられる。早く様々な面で処理すれば良かったのであるが、その頃は、私も含めて、日本は従来、東洋療法というか、時間をかければ回復すると思っていた。そこに一番の原因があるのではないかと考える。これは、銀行自身も反省すべきところであるが、あの時点で大多数の日本人はそのように考えていたと思う。後で気が付いて、早くこれを処理しなければならないと取り組み始めたが、それが遅かったのだと思う。現在、一生懸命やっているところである。

(問)

銀行の経営に改善する余地はないのか。どのような教訓を得て、その教訓をどのように生かそうと考えているのか。

(答)

私どもは、不良債権を早く処理しなければ駄目だと気が付いた時点から一生懸命に厳格な査定、引当、オフバランス化に努めてきたつもりである。

(問)

冒頭に公的金融の問題と郵貯について改めて言及されていたことを印象深く聞いていたが、改めて政府の政策に対する要望というか、特にこの2年間、小泉内閣になってから構造改革に対する世間の期待感が高まったが、今の2つの問題に象徴されるように、やや結果が出ずに失望を生んでいるというところがあると思う。この2年間、小泉内閣の構造改革をご覧になって何が足らなかったか、今後何をすべきか、あるいは、はっきり言って何点をつけられるのか、その辺について所見をお願いする。

(答)

構造改革は本当に大事だと思う。これに取り組まれたことは非常に素晴らしく、今後も続けていただきたいと思う。ただし、なかなかそのスピードがあがらない、かつその間にデフレになってきている。構造改革は非常に大事であるが、やはりデフレの解消なくして日本経済の回復はないと思うので、現時点でのウエイトのおき方としては、デフレ対策の方に力を置いていただきたいと思う。小泉総理に何点をつけるかということだが、そのような立場になく、申しあげられない。

竹中大臣に関してお話しをすると、金融再生プログラムによって不良債権の処理は加速したと思う。入り方が繰延税金資産でガタガタしたが、それを別にして、不良債権の処理について2年間で半分とはっきり出ているし、ガバナンスの方もモニタリング制度や早期警戒制度というものも出来たし、審議会で自己資本問題、公的資金問題に取り組んでおり、個人的には評価している。ただ、もう一つの経済財政担当大臣としてはもっとやっていただきたいな、というところである。

(問)

2つ聞きたい。一つは、不良債権処理について今年中に目処をつけると言われたが、毎回全銀協会長や銀行の方々は決算発表の時でも山は越えたとかいろんな先に対して期待感を持たせるようなことを言われるが、本当にそこはどういうふうに具体的にやれる道筋を考えておられるのか聞きたい。もう一つは、石原都知事が新銀行の構想を具体化させるという話をされているが、銀行と都知事の間にはいろいろな問題があるが、新銀行の構想そのものについては竹中大臣も歓迎の意を表明されているが、全銀協として、あるいは三木会長としてはどう受け止められているのか。

(答)

不良債権処理については15年度中になんとか目処をつけてしまいたいと申しあげた。16年度中にはできるぞという目処を15年度中につけたいと、こういう意味で申しあげた。例えば東京三菱銀行では、はっきりと不良債権の比率は減ってきており、14年3月末のスタート時から17年3月末までに半減させるわけだが、14年3月末に7.9%であったものがこの1年間で2%以上減った。このペースでいくと達成出来ることになるが、今後、対応しなければならない不良債権のなかには中小企業があり、一社一社丁寧に、よくお話しを伺いながらやっていかなければならないという難しさがあるので、なかなか大変である。その辺も15年度中に目処をつけたいと思っている。

石原都知事の構想については、まだ細目がわかっていないのでコメントができない。