資料 [44 KB]

2003年6月24日

鵜飼専務理事報告

本日の理事会では、まず、先般のりそな銀行の勝田元頭取の副会長・理事の辞任にともない、当面、私が担当することとしていた公共委員会の担当を、先週の正副会長会議において、6月19日付けでUFJ信託銀行の土居社長にお願いすることとしたことを報告した。

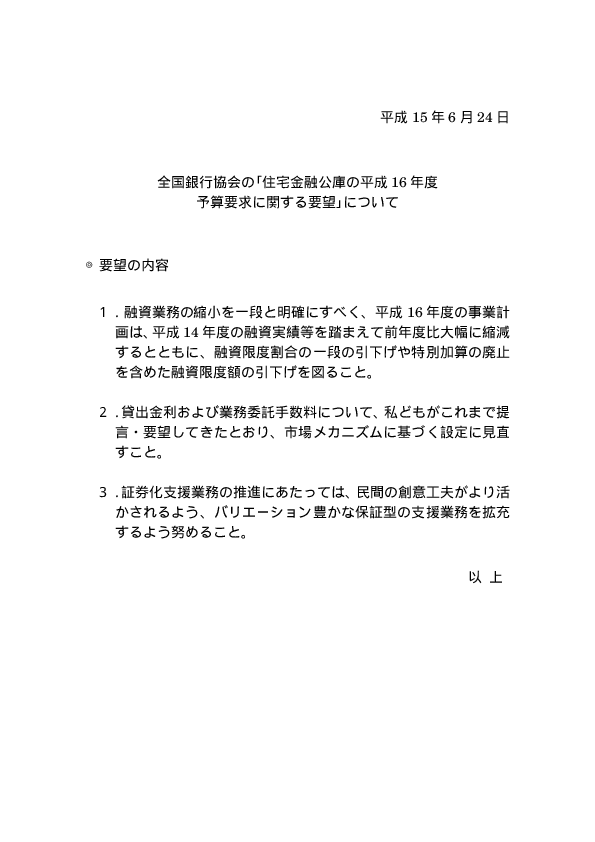

次に、住宅金融公庫の平成16年度予算要求に関する要望を取りまとめた。

また、6月30日に、日本ローン債権市場協会(JSLA)が主催し、全銀協と日本銀行金融市場局が協賛という形で、貸出債権市場の活性化に向けた講演会を開催することを報告した。 なお、この2点については、三木会長からお話しがある予定である。

会長記者会見の模様

ご質問をお受けする前に、私から二点申し上げたい。

第一は、住宅金融公庫に対する要望の取りまとめに関してである。

本日、住宅金融公庫の予算要求に関する要望を取りまとめた。基本的な考え方は、住宅金融公庫は、その業務範囲を早急に証券化支援業務に絞込み、民間の補完に徹して頂きたいということにある。

住宅金融公庫に関しては、一昨年12月の閣議決定により、5年以内の廃止や融資業務の段階的縮小、証券化支援業務の開始等が打ち出され、この6月4日に関連法案が成立したところである。

私ども民間金融機関は、お客様の多様なニーズにお応えするべく、住宅ローンに積極的に取り組んでいる。「民間にできることは民間に委ねる」という大原則に則り、国民経済的な視点から、住宅金融公庫改革を着実に推進していく必要があると考えている。

具体的には、お手許にお配りした資料にあるように、①直接融資の大幅な縮減、②貸出金利・業務委託手数料の市場メカニズムに基づいた見直し、③民間の創意工夫がより活かされる使い勝手のよい証券化スキーム、を要望している。

本要望は、本日中に住宅金融公庫に提出するとともに、財務省や国土交通省等関係各方面に実現を働き掛けていきたいと考えている。

第二は、貸出債権市場に関してである。

貸出債権市場の拡大・活性化は15年度全銀協活動の重要な柱の一つである。貸出債権市場が厚みを増すことにより、銀行は業種的、地域的に偏りのある貸出ポートフォリオの機動的な調整・運営が可能となり、また、マーケットでの適正な金利形成を促すことができる。同時に、企業金融の円滑化にも繋がる。その意味で、貸出債権市場は伝統的な産業金融モデルと市場金融モデルをリンクさせる重要な市場といえる、と思う。

こうした重要性に鑑み、先般、全銀協に市場活性化のための検討部会を設置した。また、日銀も前回の金融政策決定会合で、資産担保証券の買取りを7月にも開始するとの決定をされているが、こうした動きも貸出債権市場の拡大と軌を一にして、弾みをつけるものとして期待される。

去る19日の正副会長会議においては、日本銀行並びに日本ローン債権市場協会(JSLA)との意見交換を行い、現状認識と今後の方向性に関する問題意識の共有を行った。

債権売買の容易なシンジケート・ローンは、ここ数年で十数兆円の市場規模にまで急速に拡大してきているなど、潮目は明らかに変わりつつあると思う。課題はセカンダリー・マーケットの育成であり、商慣習・インフラ・制度など乗り越えなければならない幾つかのハードルがあることは事実である。全銀協としても関係各方面と確り連携し、課題の克服、市場の発展・活性化に、注力して参りたいと考えている。

なお、来る6月30日に「企業金融の新潮流」というテーマで貸出債権市場の昨今の動向、今後の展望に関する講演会を、日本ローン債権市場協会主催、日本銀行・全銀協協賛にて、ここ銀行会館で開催する予定である。金融機関はもとより一般企業にも声をかけている。ご興味のある方は是非ご参加頂きたい。

(問)

前回の会見からこれまでの間の大きな経済情勢の変化として株価が大きく上昇しているが、その上昇理由を含めて日本経済の現状の評価と株価上昇による不良債権の処理や保有株の売却など銀行経営に与える影響についてどのように考えているのか。

(答)

今日は少し下がっているようであるが、株価が確かにここのところだいぶ戻してきた。これはやはり外国人投資家が活発に動いていることが大きいと思う。海外経済の懸念材料が払拭されつつあり、また、世界的に資金が余っているということもあるのではないかと思う。日本経済は、企業業績の面では3月期決算も悪くなかったし、今期もそう悪くない見通しが出ているが、設備投資は盛り上がってきておらず、消費も引続きあまり芳しくない。日本経済が期待できるのはやはり秋以降であろう。しかも、それはそれほど大きな上昇ではなく、やや持ち直すということではないかと思っている。

いずれにしても、株価の下落はこれまで銀行経営に非常に大きな影響を与えてきたので、株価の上昇は素直に歓迎したい。ご質問の不良債権の処理や保有株の売却のピッチがどうなるかということについては、引続き計画的に不良債権を処理し、株式の売却も進めていきたいと思っており、スタンスは変わらない。

(問)

産業再生機構の第一号案件が7月位に決まるのではないかと言われているが、機構側で持ち込まれている案件は中小・中堅が多く、なかなか、大口の案件がないという話があり、一号案件が中小・中堅の案件になるのとの見方がある。一方、銀行業界の方もあまり積極的に活用しようという動きがまだないように思えるが、その要因並びに評価と、今後、銀行業界あるいは個別行として積極的に活用していくような方策は考えられるのか、お聞きしたい。

(答)

案件相談はかなりあると聞いている。産業再生機構の利用は、あくまで個別銀行が自分の問題債権の中からこれに適したものを持っていくということだろうと思う。全銀協の仕事は、そのためのコミュニケーションをよくして、持ち込みやすいような下地を作るということであり、先般もそうした観点から、産業再生機構との間でトップミーティングを行った。

(問)

りそなグループの健全化計画に対する評価と、りそなの再生は、今後、金融界にとっても大きなテーマになると思うが、どういった銀行として再生して欲しいのか、考えがあれば教えて欲しい。

(答)

経営陣は、経営や財務といった面で、経験の豊かな識者が揃われた。また、健全化計画は、リストラの面で、随分踏み込まれたものとなった。しかし、一番肝心なのは新しいビジネスモデルだと思う。これについては、新経営陣がこれから考えるということで、まだ出ていないが、非常に注目している。私個人としては、これは再生ということなので、銀行であっても企業であっても同じであるが、強みを生かして「選択と集中」を徹底してやっていく、そういう新しいビジネスモデルにするべきではないかと思っている。2兆円という非常に大きな資金が入っているので、これで市場原理に合わないような営業が行われるのでは非常に困るし、また、新たな政府金融機関的なものができるのであれば、金融界全体にとってよくないと思っている。いずれにしても、新経営者が新しいビジネスモデルを立てられるに当たっては、個人的な意見であるが、「選択と集中」を徹底され、その過程で、仮に2兆円は必ずしも要らないと言うことになれば、それは即返済するという位の覚悟でやって頂きたいと思っている。

(問)

冒頭に貸出債権市場の活性化という話があった。日銀が7月を目処に資産担保証券の買入を始めるということであるが、その評価と効果はどのようになるか。また実際に金融界あるいは個別行として貸出債権の流動化という日銀が今回決められた枠組みを利用して積極的に貸出債権の流動化を進めていくのか、あるいは進んでいくと考えているか。

(答)

日銀としてはリスクを取って資産担保証券の買取りを行おうということであり、非伝統的というか、思い切った措置であると思う。しかし、これがどの程度の量になるかということになると、資産担保証券の買手として日銀が現れたことは非常に大きなことではあるが、中小企業を中心にやるとまだそのマーケットは小さいので、今回の措置を契機に、今後、徐々に発展していくということではないかと思う。特に、ややリスクが大きいダブルBのところまで買い取られるということは、非常に良いのではないかと思う。

冒頭お話した貸出債権市場の育成というのは、この日銀の措置とも軌を一にするものであるが、現状、シンジケート・ローンとかプロジェクトファイナンス等、様々な形態で貸出が行われているが、そのセカンダリー・マーケットをなんとか充実したいと思っている。マクロ統計を整備するとか、格付別あるいは業種別のスプレッド実績を開示するとか、債務者情報のディスクローズと守秘義務の関係を整理する等、詰めるべき点はいろいろあるが、そういう市場ができることは金融機関にとっても、企業にとっても良いことであると考えている。

(問)

りそなの件で、前回も市場原理に合わないものでは困るとか、政府系金融機関のようになっては困るといったようなお話があったが、これは三木会長の個人的な意見なのか、銀行界では他にどのような意見があるのか。また具体的にどのようなことを心配されているのか。

(答)

まだ、新しいビジネスモデルが出てきていないので、正式に話をしたことはないが、いろいろな方の意見をうかがっていると、中小企業を大事にしなければならないということを言われている。中小企業の重要性はその通りで、よくわかるが、りそなが今まで以上に中小企業に力を入れるというのは、どういう形なのか、ということを考えている。そうしたなかで、特に、関西系の地方銀行、第二地方銀行協会加盟銀行を中心に、独力で頑張っているものが足を引っ張られては困るという意見はある。したがって、繰り返しになるが、新しいビジネスモデルを立てることが重要であり、今までと同じことを公的資金をバックにしてより有利にやられるだけでは困るし、中小企業のためということで政府系金融機関のようなものになっても困るという思いはある。

(問)

どちらかというとメガバンクよりも地域金融機関に不安が大きいということであるか。

(答)

メガバンクも中小企業向けの貸出比率は6~7割であり、そうした意味では同じ思いである。

(問)

りそなに関連して、仮にりそなの再生が失敗し、2兆円の注入資本が毀損した場合、一般には国民負担に直結するという誤解があるが、実際にはまず銀行の負担金により賄われるという仕組みになっている。こうした観点から今回のりそなの健全化計画あるいは公的支援の進み具合について、金融審議会で議論が行われている予防的注入とも関連すると思うが、どう評価されているのか。

(答)

われわれ金融界にとって大変重要な問題だと思う。りそなの再生がうまく行かないために資本が毀損した場合の財源は、ご指摘のとおり一義的には金融機関が負担し、金融システムに重大な支障が生じるおそれがあると認められるときに限り、国の負担ということになっている。デフレ環境のなか、金融機関が苦労しながら不良債権処理を進めている現状にあって、このような負担が金融機関に降りかかってくると、日本の金融界全体が弱くなってしまうことになると思うので、その点は、是非、日本の金融機関をどうするか、そして日本がどうなるか、という見地から考えて欲しいと思っている。

後段でご指摘のあった予防注入の話であるが、この財源についても、また第102条と同じ考えになるといった話があるようであるが、そうなれば反対せざるを得ないと思っている。前の「早期健全化法」、「再編促進法」のときには、金融界が財源を負担するという事にはなっていなかった。これが預金保険法改正により、102条措置では一義的に金融機関が負担するということになったわけである。仮に健全行に予防的に公的資金を注入し、その健全行がトライして失敗した場合に、それを他の公的資金を入れなかった銀行が負担するということは、おかしいのではないかと思う。

一生懸命汗を流して頑張っている日本の金融機関が全体として沈むことのないような方向で、是非お考え頂きたいと思っているし、そのように進まなければならないと考えている。

(問)

最近、各行が住宅ローンで長期の低金利の商品をいろいろ出されているが、ここに来てこのようになったのはどういう背景があるのか、今までどうして出せなかったのか、今後の金融情勢を踏まえて採算にのる商品として本当に成り立っていくのか、ご意見を聞かせ頂きたい。

(答)

確かに長期の住宅ローンで、住宅金融公庫にも対抗できるようなものがかなり出てきた。これは色々な面で創意工夫したということではあるが、やはりいくつか要因があると思う。冒頭に申しあげたように住宅金融公庫を5年後に廃止し、証券化支援業務に徹して頂きたいという以上、民間が頑張らなくてはならないという問題がひとつある。それから、やはり長期ローンを提供していくためにはスワップなどを活用したALMが出来ないとリスクが大きいということになるので、その辺での進歩もあったと思う。採算面では、今言ったようなデリバティブで適切にヘッジしている上、低利や長期のものについては、融資条件面でのハードルをやや高くしている。今、私どもでは3年間1%固定の住宅ローンを提供しているが、事故率は非常に低い。そのような工夫を色々としているということである。

(問)

りそな銀行には先ほどの市場原理にあった形で営業をして頂きたいという点であるが、2兆円という資金をもらわずに自力で頑張っている金融機関の営業を阻害してしまう形になってはいけないということだと思う。一方で再生が成功しないと銀行業界はそのツケを被ることになるかもしれないという両局面があると思う。銀行の数が多すぎるのではないかと言われるなかで、再生も成功し、独立独歩で頑張っているところの邪魔もしないということの両立は可能なのか。

(答)

ごもっともな質問である。公的資金が毀損しては、国民負担ないし金融機関の負担になるので非常に困る。また、市場原理に即した行動をとってもらわなければならない。これは両方ともそう思っている。その両立ができるかどうかは、新しい経営陣で作られるビジネスモデルがどのようなものになるか、ということであり、ビジネスモデルが仮に2兆円全部を使うものでないならば、すぐに返すくらいの覚悟でやるということが、それだけで全部うまくいくかどうかとは別として、ひとつの方向ではないかと思っている。今後よくウオッチしていかなければならない問題だと思う。

(問)

大手行の自己資本比率を国際業務基準の8%から4%に下げるという選択肢があり得るかということについてお聞きしたい。8%を維持しようとするために、結果として資本増強も含めて無理があるとすれば、国内基準銀行にあえてここで変えていくというのも一つの選択かと思う。それによって体力を回復し、もう一度再生するというやり方もあるのではないかと思う。もちろん、国際業務から撤退するということは、非常にリスクが大きいとは思うが、大手行全体として、そういうことを議論してもよいのではないかと言う意見もある。これについてどう考えるか。

また、その点との関連で、りそな銀行は4%銀行なのに、資本増強の結果として10%強となることについてどう考えるか。

(答)

これはそれぞれの銀行の経営者がどう考えられるかということである。個別行としてお答えすると、MTFGについては、海外のネットワークを有しており、これが強みと思っているので、国際業務をさらに充実する銀行になりたいと考えている。他の銀行が海外から完全撤退しないまでも、欧州、米国等をやや縮小されているので、私どもはむしろ充実したいと考えている。4%銀行になるかどうかについては、各行の経営者が自行の体力と中期的な損得を考えてのことだと思うので、それ以上のことは申しあげられない。

2点目のりそな銀行に2兆円を入れて12%になったということが多すぎると思わないか、ということについては、何とも申しあげられない。健全性の観点から入れられたのだと思うが、これは緊急措置だと思う。これから新しいビジネスモデルを策定するということであるので、先ほどから申しあげているように、その時点で多いと思ったら、返すぐらいの覚悟でやって欲しい。

(問)

先ほど、市場原理というかマーケットプライスを壊さないようにと、りそなの件でおっしゃっていたが、逆に日本のローン市場はもともと本来あるべきリスクプレミアムを取れていないということに問題があるのではないかと私は考えている。現状認識として、日本のローン市場はその点どうなのかお聞きしたい。

また、これまでここ数年かけて、ポートフォリオのリストラをやってきたと思うが、今後は、最後の、ある程度の企業のところにもそれを強いていかなければならないため、逆に、今後の方が厳しいのではないかと思う。この点について伺いたい。

(答)

信用リスクに応じたスプレッドが取れていないのではないか、というご指摘は、まさにそのとおりである。改善しようとしているが、時間と努力が必要であるというのが実感である。現在、各銀行では、信用リスクに対応した利ざやの確保に一生懸命取り組んでいる。東京三菱銀行でも、貸し起しをメインの施策として推進している。ただ、景気も厳しく、企業業績も辛いというなかで、なかなか一筋縄ではいかない。よくご説明し、よく理解を得て、粘り強く交渉しながらやっている。そのような中で、ダンピングされるところがあると、どうしてもこれは実現できなくなってしまう。今は、各銀行とも信用リスクに応じた利ざやを確保しなければならないという機運が広がってきている。そこへ市場原理を無視したところが入ってくると困るということである。

(問)

予防注入の件で1点確認させていただきたい。先月の会長会見の中で、制度の必要性に対してやや懐疑的な見方を述べられたかと思うが、その後、金融審の審議もだいぶ進んでいるが、制度化すること自体を容認されるお考えなのか、あるいは中身によっては、先ほどのような負担の形式等によってはあくまで反対というお立場をとられるのか教えていただきたい。

(答)

公的資金の投入というのは、あくまで金融システムを守るためでなければならない。個別の金融機関の支援であってはならない。これは基本だと思う。どういったものが出来たとしてもここは是非守っていただきたい。

金融システムを守るということは、やはり日本経済全体に大きな影響を及ぼす、または地方経済に大きな影響を及ぼす、そういうことがあってはならないための注入であり、こういう公的資金というものは非常に重いものだと思う。そういう原点から考えると、予防の予防という話であるが、それが本当に必要なのか、そうであれば、その必要性、それから注入条件といったものをきちっと議論して頂きたいという気持ちは変わらない。

その辺りの理解が出来れば、何が何でも反対ということではないのであるが、そうした点をはっきりさせるということと、最後の財源のところであるが、結果的に、金融界全体が弱まらないようにして欲しいということは強く思っている。

(問)

今月、東京スター銀行の頭取が初めて外国人になる予定である。バッジという方であるが、その動きについての感想を伺いたい。

(答)

私も、東京スター銀行の頭取に外国の方がなられるということは聞いているが、残念ながらその方を直接は存じあげない。銀行の経営において相応しい方であれば、日本人でも外国人であっても、もちろんよろしいと思うし、また新しい形でのビジネスモデルを作ろうということであれば、トップということだけでなく、ガバナンスの面でもそういった外国の方に入って頂くといった工夫があろうかと思う。

(問)

債券市場と銀行経営について伺いたい。先週一時的に長期金利が跳ね上がったときに、翌日の新聞各紙は、銀行の債券保有は危ないのではないか、100ベーシスも上がれば全体として含み損になってしまうのではないか、との論調であったが、銀行の話を聞くと、そうではない、コントロールできるのだという話をされていた。資金運用部ショックの時には百数十ベーシス上がったではないかと言ったところ、一夜にしてそのようなことはないでしょうと仰るのだが、そういったことを含めて、債券市場の変動リスクを銀行はコントロールできるのかを教えて頂きたい。

(答)

株式は上がってきたが、長期金利はずっとあまり動かなかったのが先週動いた。これは、10年物国債が0.4%台であるとか、行き過ぎであったということだろうと思う。これで、長期金利が上昇に転ずるかということであるが、冒頭のご質問でお答えしたように、日本経済の先行きとか資金余剰などを考えると、急に上がっていくということはないのではないかと思っている。ただ、0.4%から0.7%まで一気に上がったことは一つのマーケットのサインであったかとは思っている。

また、これに関するリスク管理ということであるが、各銀行それぞれにリスク管理を確りと行っていると思う。私どももなるべく長期債は一定の限度に抑えて、短期・中期債にするという形でやっているが、それはそれぞれの銀行が工夫を凝らしていると思う。確かに、長期金利が急に上がると混乱することはある。しかし、これがなだらかな上昇であれば、その時には株も上がっているであろうし、債券の利回りや貸出金利も上がっていくとみられるので、緩やかな上昇である限り、銀行にとってはマイナスはむしろ無いのではないかと予測している。急な上昇はもちろん困るが、全体のALMでリスクに備えつつ業務を行っているというところである。