会長・副会長および委員会担当 [108 KB]

2018年4月 2日

岩本専務理事報告

事務局から1点ご報告申しあげる。

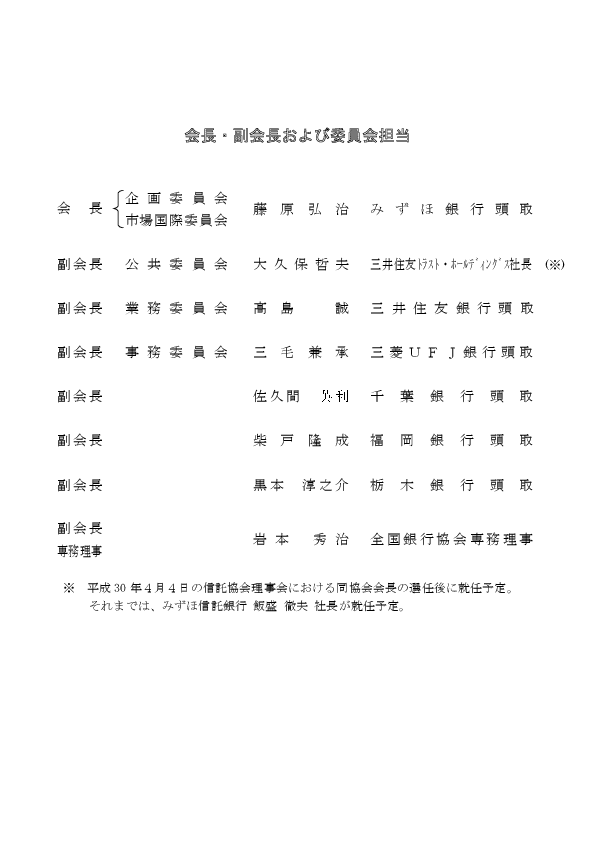

4月1日付でみずほ銀行の藤原頭取が全銀協会長に選任された。新体制における会長・副会長は、お手元の資料のとおりである。

また、本日はこのほかに、藤原会長の略歴をお配りしている。

事務局からは、以上である。

会長記者会見の模様

(問)

日ごろ現場で頭取を務めているということで、現場をよくご覧になっていると思うが、最初に、1年の抱負と、併せて協会の運営方針や具体的なご予定があれば教えていただきたい。

(答)

みずほ銀行の藤原です。4月より平野前会長の後を受け、全国銀行協会の会長を務めさせていただくことになった。これから1年間、皆さまのご協力、ご支援を賜りながら、この大役にしっかりと取り組んで参りたいと考えている。どうぞよろしくお願い申しあげる。

まず、就任に当たって抱負を申しあげる前に、この場を借りて一言、平野前会長にお礼を申しあげたい。平野前会長におかれては、大変強いリーダーシップで業界を牽引され、多岐にわたる課題に取り組んでこられた。心からの敬意と感謝の気持ちを表したいと思う。本当にありがとうございました。

さて、バブル崩壊以降の日本経済は、「失われた20年」などと後ろ向きの表現で語られることが多いが、一方で、経済や社会の構造の変化、さらにはデジタルテクノロジーの進展など、この20年には新しい潮流も生まれてきている。それらの変化をチャンスとして活かすことができれば、これからの10年あるいは20年、日本を再び強くできる、そのために銀行界に今なしうることがあると強く感じている。

本日は、そういった新しい時代の息吹を感じながら、私の抱負を申し述べたい。

まず、内外の経済環境について概括すると、米国経済は、税制改革が消費や投資を刺激するなか、好調であり、ユーロ圏経済も雇用増による消費拡大を背景に復調してきている。また、中国経済は、規制強化に伴う調整が想定されるものの、外需や消費が下支えとなり、足元は順調ということだと思う。日本経済は、政策効果がしっかりと定着するなど、マクロ的には堅調である。

一方で、「適温相場」の反動リスクや米国の鉄鋼・アルミ輸入制限をはじめとした保護貿易への傾倒、あるいは地政学的なリスクの常態化など、さまざまな不確実性を抱えた状態であるという点には、引き続き注意が必要である。また、日本については、マイナス金利政策がさらに長期化する可能性もある。

こうしたマクロ経済情勢の循環的な動きに加え、世界では地殻変動とも言われる大きな構造変化が生じつつある。新たな時代の流れとして、三つのポイントに触れたいと思う。

まず一つ目は、世界的な高齢化の進行である。世界の総人口に占める高齢者の割合は今後飛躍的に高まり、特に先進国においては、2015年の17%から2060年には27%に達すると言われており、このようななか、消費、住宅、サービス、金融など、高齢者の新しいニーズがあらゆる分野で広がろうとしている。

二つ目は、デジタル化に伴う社会の非可逆的な変化、デジタルエコノミーの進展である。インダストリー4.0やソサエティー5.0という言葉に象徴されるような急速なデジタライゼーションによって利便性は飛躍的に高まり、生産性向上も始まりつつある。その一方で、サイバーセキュリティや情報主権、情報格差の問題など、新たな課題も浮上している。

三つ目は、グローバルなフローの加速である。ヒト・モノ・資本・情報がこれまでと異なった次元の規模やスピードで世界を行き来するなか、TPP11や日欧EPAなど、国を超えた連携・ルールづくりも進みつつある。

その一方で、貿易不均衡や格差拡大、移民流入への反発等を背景に、保護主義的な動きも見られているのが昨今の情勢である。

また、社会が成熟していくなかで、例えば気候変動や災害、格差問題等への意識の高まりも見られる。このような問題への取組み主体は、これまでの「政府」から「民間を含む全ての人々」に広がり、地球規模で「社会・経済・環境を調和させる」取組みが求められている。

新たな時代の流れを踏まえ、わが国においては構造的・社会的課題に取り組む必要がある。

二つのポイントを申しあげる。

まず一つ目は、少子高齢化、人口減少である。

具体的には4点ある。まず1点目は、健康寿命の延びに合わせた資産寿命の延伸である。日本人の平均寿命は現在80歳台だが、例えば、今10歳の子どもは平均107歳まで生きるとも言われている。寿命が延びるということは、もちろんうれしいことであるが、同時に人生100年時代に合わせて「資産寿命」を延ばしていくことが、ますます重要になってきている。

2点目は、中小企業等の後継者対策である。中小企業等には、地域経済、日本経済を支える原動力となっていただかなければいけないが、高齢化に伴って、その後継者対策は、一刻の猶予も許さない深刻な課題となっている。実際、後継者不足で廃業した企業の半数程度は、生産性も高く、また黒字企業であったという調査結果もある。

3点目は、地方創生である。地域経済活性化に向けて、これまでも粘り強い取組みが続けられているが、空き家等を活用した「まち」の集約・活性化に加え、「しごと」が「ひと」を呼び、「ひと」が「しごと」を呼び込む好循環を確立することが求められている。

4点目は、全ての世代が活躍できる社会の実現に向けて、切れ目なく質の高い教育が求められているということである。

日本が向き合う課題の二つ目は、生産性向上と稼ぐ力の強化である。世界経済フォーラムによる世界競争ランキングで、日本はこの3年間、残念ながら年々順位を下げている。また、時間当たりの名目付加価値で見た労働生産性、これはOECD加盟国35ヶ国中20位と、決して高いとは言えない順位である。

一方、お客さまと話していても、現場では、企業業績は足元、極めていい状況という手応えもあり、日本にはまだまだ伸びる余地があると、私は強く感じている。未来への投資、ガバナンスの改革といったことを通じて、日本企業の強みを、さらに伸ばしていかなければいけない局面だと思っている。

以上申しあげたとおり、技術の進化だけではなく、人口動態等の社会構造の変化、またそれに伴うニーズや価値観の変容といったものなど、我々は今、あらゆる局面で大きな転換期にいる。

そのなかで、銀行に求められるニーズもますます拡大していて、多様なものとなっている。かつてピーター・ドラッカーや渋沢栄一も、「事業」というものを「社会的な課題を担い、社会に利していくための存在」と定義しているが、世の中が変わりゆくなかで、社会の要望に応えていくこと自体が、我々の存在意義ではないかと考えている。

そこで全銀協としては、今年度を、「時代の転換期にあたり、社会的課題の解決に貢献する一年」と位置づけたいと思う。さまざまな課題解決に取り組んでいく結果、銀行は、その信頼感と存在感をお客さまにしっかりと感じていただける、そういう1年にしたいと思っている。

具体的には、これから申しあげる三つの柱に沿って、取組みを進めていく。

まず、第1の柱は、金融サービスを最大限に活かした「社会的課題解決への挑戦」である。

我々が取り組むことは、金融のための金融であってはならない。つまり、金融サービスの提供を通じたお客さまの課題解決が先にあり、金融ビジネスとしての収益はその結果としてついてくる、こういう順番でなければいけないと考えている。

特に3点申しあげる。1点目は、まず、国民一人一人の資産形成や資産活用を支えること、特に将来を見据えた若い世代の投資活動の拡大、あるいは高齢者向けの金融サポートの充実である。言い換えれば、あらゆる世代に対する顧客本位の業務運営に他ならない。

具体的には、つみたてNISAの普及促進等により、投資になじみの薄い若い世代の資産形成を幅広く促していくとともに、高齢者の方々には、お客さまの状況に適した金融サービスを提供していく。なお、民法が改正された場合の成年年齢の引下げへの対応にも、十分留意していきたいと考えている。

また、いわゆる金融リテラシーの向上のために、金融経済教育も積極的に行っていく。お客さまの状況に適した金融サービスという観点では、銀行のカードローンやアパートローンに関しても、信用情報機関や貸付自粛制度等も活用しながら、引き続き顧客本位の業務運営を徹底していく。

2点目は、生産性向上による「強い日本の復活」である。この鍵となるのは、まず、中小企業等の後継者対策である。2025年までに70歳を迎える中小企業や小規模事業者の経営者は約245万人おり、そのうち約半数の方々については、後継者が未定であると言われている。事業承継税制の拡充等も活用しつつ、円滑な事業承継のサポートを加速していく。また、企業の事業内容をよく理解したうえで、必要な資金を「担保保証に依拠しない事業性評価融資」というかたちで提供することは、まさに地方創生などに向けて銀行が力を発揮できる分野だと考えている。外部支援機関や地方の自治体・民間企業とも連携し、この問題に取り組んで参りたいと考えている。

また、ライフサイクルに応じた資金供給機能とコンサルティング機能を駆使した「複合的な金融仲介機能」を発揮することで、未来への投資を後押ししていく。

3点目は、これら課題解決の先にある経済、社会の持続的発展である。国連の持続的な開発目標、いわゆるSDGsへの意識が高まるなか、例えばバイオマス原料による熱供給システムを核にコンパクトタウン化を推進する北海道下川町の取組みなど、SDGsに向けた動きが各地域や各業態に広がりを見せている。全銀協でも、先月に「SDGsの推進体制および主な取組項目」を策定した。各行でも、気候変動関連の開示強化など、社会の要請に積極的に応えていく方針である。

また、震災復興に関しては、継続的な取組みが必要であり、被災者の自立や事業再建の支援に引き続き全力で臨みたいと考えている。

第2の柱は、「金融・デジタルインフラの進化」である。

金融は、社会システムの重要な一部であるとの強い自覚を持ち、あらゆる利用者にとって「安心・安全」、かつ利便性の高いプラットフォームの構築を目指していく。これは、サービスはかたちを変えても、その中心にある「安心・安全」は変わらないということ、そして、サービスの進化に際しては、あらゆる利用者のために利便性を追求していくことを意図している。

この変わらぬ「安心・安全」を提供するという観点は、重要なポイントだと考えている。あらゆるもののデジタライゼーションが進むなかで、サイバーセキュリティの強化に向けた不断の努力や対応力強化を行うとともに、BCPの実効性向上にも努めていく。こうしたデジタル化に伴う犯罪の増加やその形態の変化への対応も大きな課題である。マネー・ローンダリングやテロ資金の供与の防止については、2019年にはFATFの第4次審査も予定されている。日本の態勢が国際的に認められるものとなるよう、官民を挙げてしっかりと対応していく。また、金融犯罪の撲滅や反社会的勢力との関係遮断についても、引き続き徹底していく。

このように、「安心・安全」をしっかりと確保したうえで、革新的技術も活用し、あらゆる利用者にとっての利便性を追求していく。各行が進めているFintechに向けた取組みに加え、全銀協でも決済高度化・キャッシュレス化をさらに進めていく。例えば、全銀システムの稼動時間を24時間365日に拡大し、夜間や休日にもリアルタイムで送金がご利用いただけるようにする。また、ある企業では、売掛金の消込みに毎月140時間もの時間を費やしていると聞いているが、全銀EDIシステムの稼動開始により、中小企業を含む事業者の皆さまの決済事務効率化などにつなげていきたいと考えている。

こうしたサービスの高度化に向けては、「全銀協ブロックチェーン連携プラットフォーム」の活用といった業界内の取組みにとどまらず、オープンAPIの普及等によるオープンイノベーションの拡大など、業界横断的なアプローチも使っていきたいと思う。また、でんさいの利用促進も含む手形・小切手機能の電子化や税・公金収納の効率化、金融分野における決済等データの利活用も検討していく。

第3の柱は、「健全で強固な金融システムの構築」である。

これまで申しあげた第1の柱、第2の柱を実行していくためには、その大前提として、金融システム自体が健全で強いものであり続けなければいけない。そのためには、規制・制度対応を着実に進めるとともに、銀行自ら持続可能なビジネスモデルへと変革をしていかなければいけないと考えている。

金融システムの安定化に向け、リーマン・ショック後の金融規制見直しの方向感もようやく固まり、必要な態勢整備を引き続き進めていく。

また、金融システムの全体最適を追求するという観点からは、公的金融のあり方や、さまざまな業態の企業が金融へ参入するなかで、機能別・横断的な金融規制整備の検討、また、LIBOR廃止の可能性や金利指標改革などは、極めて重要なテーマだと考えており、銀行も当事者として、建設的な意見発信を行っていく。

そのほか、マイナンバーや休眠預金の活用、各種法令・制度対応についても着実に進めていく。コーポレートガバナンス改革に関しては、「形式から実質への進化」に向けた議論が行われているが、銀行界も各行の実状を踏まえた取組みを進めていく。

そして、最後に最も大事なことは、銀行自身が変わるということである。「唯一生き残ることができるのは、変化できる者である」というダーウィンの言葉がある。このように急速に変わりゆく時代のなかで、銀行自らが変化をつくる、持続的な成長に向けた「ビジネスモデルの変革」に果敢に挑戦していかなければならない、それなくしては、この場で申しあげた「三つの柱」で目指していることはなし得ないと考えている。

我々は、お客さま、そして社会にとっての「課題解決のベストパートナー」でありたい、また、そうならなければならない、それが「銀行の矜持」であると信じている。

日本、そして世界の明るい未来に向けて、皆さまと力を合わせて、新しい時代を切り拓いていければと思っている。この1年、よろしくお願い申しあげる。

(問)

続けて、もう二点だけ、今日、日銀の短観の発表があった。内容としては、大企業の業況判断指数が2年ぶりに悪化するという少し節目のような動きを見せた。世界的な金融市場の不安定さ、トランプ米政権の保護主義的な動きとか、先ほどご発言もあったが、今日の短観の動きはどういうふうにご覧になっているか。

(答)

短観の結果であるが、ご指摘のとおり、前回の調査からやや悪化したということである。ただ、基本的には、堅調な企業収益、あるいは内外需要の底堅い回復が続くなかで、企業の景況感は引き続き良好だと受け止めている。

業況判断DIは注目度が高い製造業・大企業ベースで、プラス24ポイントということで、前回調査の昨年12月時点と比べると、2ポイントの悪化となったが、水準自体は高いレベルである。2ポイントの悪化となったのは、原油価格の上昇、あるいは人手不足が続くなかでの人件費上昇など、企業にとってのコストの増加がやや重しになったのではないかと思う。また、足元、円高が進行したということ、さらには保護主義の懸念が出てきたことについて、企業経営者の心理に影を落としているのではないかと思う。ただし、堅調な設備投資の需要などを背景に、生産用機械や業務用機械といった機械類の業況判断は引き続き改善している。

次に、非製造業に目を向けてみると、大企業ベースで、前回比やや悪化しているものの、全規模ベースでは、前回比横ばいとなっており、高い水準を維持している。非製造業では、製造業と比べても人手不足感が強く、人件費の上昇が下押し圧力となっているが、好調なインバウンド需要などが追い風になっている。

一方、設備投資計画について見てみると、2017年度の実績見込みが全産業ベース・全規模ベースで、前年比プラス4.0%となっている。12月調査からはやや下方修正されているものの、底堅い伸びとなっている。2018年度の計画はマイナス0.7%となっているが、期初段階であるこの時期の計画としては、比較的強めだということも言えると思う。

海外経済の拡大に伴う外需の増加に加えて、国内では五輪関連、都市再開発の関連などの投資需要や、人手不足への対応のための省力化投資など、企業の投資意欲は改善している。

私も現場の頭取として、お客さまと毎日話しているが、実際にお客さまからも、例えば、クラウド用のデータセンターに関する設備投資を検討したいといったご相談が最近増えている。こうした面からも、設備投資は当面底堅く推移するのではないかと考えている。

基本的に、日本を取り巻く経済のファンダメンタルズが良好だということは、冒頭にも申しあげた。欧米は潜在成長率を上回るペースで成長を続けているし、中国も2017年は7年ぶりに前年より成長率が高まっており、プラス6.9%という実績である。今年は構造改革を進める中国で、小幅な減速が見込まれるが、米国では良好な雇用環境に加えて、減税や財政支出による景気の押上げも見込まれるなど、世界経済は拡大基調が維持されると見ている。こうしたなか、日本経済についても、海外経済の拡大を背景に、輸出や設備投資の増勢が続き、個人消費の緩やかな持ち直しとともに、景気回復が続くと予想している。

ただし、最近の米国における保護主義的な動きの強まり、すなわち鉄鋼、アルミの輸入制限措置の発動や、知的財産権に関する中国との対立深刻化などを要因として、経済・貿易活動へ悪影響が広がる、あるいは金融市場の混乱による先行き不透明感が高まるといった可能性については、今後十分な注意が必要だと考えている。

加えて、足元で米国との間で対話に向けた動きが見られるとはいえ、なお今後の展開が不透明な北朝鮮をめぐる情勢をはじめとする地政学リスクにも、引き続き注意が怠れない状況だと考えている。

(問)

最後に、昨年度の動きのなかで、デジタル通貨ということで、その定義もなかなか難しいところではあるが、3メガバンクのQRコードの規格統一が昨年度あった。今後の課題だが、全銀協のなかでも大きな3メガが規格統一で合意したということで、地方銀行など会員各行を含めた具体的なスケジュール、動きについて、もし決まっているものがあれば教えてほしい。

(答)

今、お話しいただいたQRコードの規格統一については、全銀協としての取組みではないが、銀行界全体に広げていきたい話であるので、個別行の頭取として現状を話したいと思う。

そもそもこの取組みの原点は何かというと、お客さまに広く、あまねく使っていただき、その利用の幅を広げていくことだと思っている。そのための一つ重要なポイントは、利用可能な加盟店を増やしていくことだと思う。今、わが国では、非接触型のICカードやスマートフォンに搭載されている「FeliCa」などが普及しているが、加盟店においては、決済専用端末の導入コストがネックになるケースも多いと聞いている。

他方、この専用端末を必要としないQRコード決済は、加盟店での導入のしやすさから、中国におけるAlipayやスウェーデンのSwishなど、諸外国でも広く普及している例がある。

こうしたことから、わが国でも徐々に広がりつつあるが、現状わが国におけるQRコードの規格はまちまちで、加盟店を囲い込む競争領域になってしまっており、ここが一つの課題なのではないかと考える。

競争領域と申しあげたが、そもそも決済の業務を三つのレイヤーに分けると、CAFIS等のネットワークや分散台帳など、インフラの領域が一つ。二つ目は、利用者と加盟店の間のインターフェイスで、プラットフォーム領域といわれているところ。また三つ目は、利用者の個別決済手段やアプリケーションなど、サービス領域である。

このQRコードは、2番目のプラットフォーム領域の一つだと考えている。プラットフォーム領域は、加盟店の裾野拡大や利用者のユーザビリティの観点からは、加盟店にいろいろな種類の異なるQRコードが貼られる競争領域とすべきではなく、決済業者が協働して、技術仕様を統一すべき領域であると考えている。

こうした思いを持って、先般、まずは3メガバンクが連携して、QRコードの規格統一に関する方向性をそろえるべく検討を進めていくことに合意したわけである。もちろん、ご質問にあったとおり、3メガバンクのみならず、地域金融機関等とも連携をし、わが国に広くQRコード決済を普及させていくのが理想である。まずは、3メガバンク間での議論を急いで、そのうえで、地域金融機関等との協働を進めるフェーズに持っていきたいと考えている。

次に、今後の課題ということでご質問をいただいたが、これは2点あると思う。

まず1点目は、どこまで協働の領域を広げられるかということである。先ほどの三つのレイヤーで申しあげれば、一つ目のネットワークなどのインフラ領域も、コストやオペレーションの面で、銀行界としては、さらなる効率化が図られる可能性があり、協働するメリットが大きいと考える領域である。銀行界としては、すでに決済共通基盤である全銀システムなどの例もある。本件についても、どこまで協働領域を広げられるか、この可能性について考えていきたいと思っている。

2点目は、QRコードの技術仕様の検討だと思う。プリペイド、クレジット、デビットなど、さまざまな決済手段に利用できる汎用性、あるいは、QRコードを読み取り、決済を完了させるまでの利用者、加盟店双方にとっての使い勝手を念頭に置いたQRコードの仕様、さらにはセキュリティの対応レベルといったものについて、どこまでの範囲を統一仕様に含めるか、そして実際にどのような仕様を採用するかは、検討のポイントになると考えている。利用者や加盟店にとって、まず安心・安全、かつ利便性の高いものを徹底的に追求していきたいと思っている。

スケジュールは、わが国のキャッシュレス化のアピールおよびインバウンドの需要を取り込むといった観点を考えると、私個人の意見としては、2020年東京オリンピック・パラリンピック大会が一つの契機になり得ると考えている。ただし、こちらについてもさまざまな議論の途上であって、なるべく早いタイミングで方向感を示すことができるよう議論を進めていきたいと考えている。

(問)

新会長としての、東芝対応についてぜひお伺いしたい。昨年、半導体事業の売却の合意がある場合、平野前会長からは3月の売却完了に向け、東芝には対応してもらいたいという言葉があったかと思うが、現状そのまま中国の独禁法当局からの承認はまだ得られていない状況である。銀行としては、半導体事業の売却を引き続き求めていくお考えか、それとも資本増強がなされた今、何らかのかたちで債務が返済されるならば、必ずしも半導体事業の売却は必要ないとお考えか。個別の企業の話ではあるが、社会的な問題でもあり、銀行業のあり方にも深く関わる案件かと思うので、ぜひお考えをお聞きしたい。

(答)

今、最後にご指摘のとおり、個別の取引に関するものなのでコメントは差し控えたいと思うが、東芝自身は新しいリーダーシップの下、あらゆる施策を実施しておられるし、新生東芝に向けて着実に取り組まれていると理解している。

個別行の話になるが、新生東芝への取組みについてはしっかりと見守っていき、社会的に重要性の高い企業として引き続き支援を行うスタンスは変えていない。また、東芝メモリ株の売却については、現在対応中であり、譲渡取引の解除は想定していないとの説明を受けている。その下でしっかり支援をしていきたいということに変更はない。

(問)

抱負にもあったが、健康寿命の延長、長寿化に伴い、資産寿命を延ばすことについて伺う。長くなる老後に備えるための資産運用を銀行界としてどのように支えていこうとしているのか、会長の考えを教えてほしい。特にトンチン保険と言われるような商品を扱う銀行も出てきており、現状の金融商品あるいは税制を含めた法制度面からの課題を含めて考えを聞きたい。

(答)

ご質問の内容は、今期の非常に重要なテーマとしても掲げている。人生100年時代における資産寿命を、人生の寿命といかにマッチングをさせていくかについて、金融界はできる限り後押しをすべきだと考えている。

そのためには、まず若年層の投資体験、その成功体験が必要だ。また、顧客本位の業務運営をさらに定着させることにより、金融機関とお客さまとの信頼関係を太くしていくこともテーマだ。

特に、資金的余裕のない若年層の成功体験不足はよく言われており、少額からの積立あるいは分散投資により投資の第一歩を踏み出す機会が非常に重要だと思う。老後の生活を見据えた資産形成サポートという意味では、若年層向けの長期積立あるいは分散投資に適したつみたてNISAの提案等が重要だ。また、投資の第一歩を踏み出す機会で言えば、企業型のDCやiDeCoといった制度の活用もポイントだ。ロボアドバイザーを活用した投資サポート等のテクノロジーの進展も、こういった流れを確固たるものにする一つの要因になってくるのではないか。

いずれにしても、かなり政府の方で税制の枠組みを作っていただいた。これからはまさに民間の出番ということで、フィデューシャリー・デューティーの考え方が示されてから4年が経つが、その確立と定着化に向けてしっかり前に進めていきたい。

また、トンチン保険という話が出たが、これは、例えば、毎年60万円の年金を受給者が生きている限り受け取ることができるといったタイプの保険。つまり、早く亡くなってしまうと払込保険料に対して受取年金額は少なくなるが、長生きすれば払込保険料より多い額の年金が受け取れる。人生100年時代を迎え、多様化していく高齢者のニーズに金融界としていかに応えていくべきなのかというなかで、トンチン保険は生きている限り毎年一定額を受け取れる商品であり、一つのニーズを満たすものであると前向きに考えている。すでに幾つかの商品も出ており、現在は法制度の面で大きな障害はないとの認識だ。ただ、市場環境で言えば、トンチン保険に限ったことではないが、低金利環境のなかで円建ての商品設計は非常に難しい状況である。お客さまの多様なニーズに応えていく観点からも、運用環境の改善が望まれるし、我々自身も自助努力によってこうした新しい商品、多様な商品のサービス提供を行うことで、人生100年時代に対処していきたい。

(問)

一般論としてでも結構だが、先ほどの東芝を含め、昨年、企業の不祥事であるとか、業績が不振に陥った企業はたくさんあったが、そういった企業に対するデットガバナンスの考え方を教えていただきたい。ただ全面的に支援をするという考え方でいいものかということも含めてよろしくお願いしたい。

(答)

デットガバナンスは古くて新しい問題である。そもそも、コーポレートガバナンスはアベノミクスの重要な柱の一つであり、上場企業を中心に企業のコーポレートガバナンス改革は着実に進展してきたと思う。そのなかで、スチュワードシップ・コード等を通じたエクイティによるガバナンスと併せて、資金供給者である銀行による伝統的なデットガバナンスについても、時代に合わせた対応が期待されていると思う。

デットガバナンスとはそもそも何か。シンプルにいうと、債権者である銀行と債務者である企業との関係である。また、この関係は取引の歴史や取引量によってさまざまであり、一般論でお答えすることは難しい。あえて銀行という観点からデットガバナンスを語るとすれば、継続的な対話を通じて企業の事業内容や成長可能性を深く理解したうえで、企業の経営課題を共有し、その解決に向けて資金供給や非金融面でのアドバイザリー、ソリューションを提供していくことが重要な観点かと思う。

確かに、企業によっては、過去の経営判断を引きずって臨機応変に見直すことができない、あるいはルールや制度を形式的に順守することを優先するあまり現場にゆがみが生じている、といった運営面における課題を抱えている企業もある。もちろん、全てのケースにおいて、銀行が企業に先んじてそういった課題に気付いて実態を把握できるわけではない。ただ、銀行としてはマクロの産業動態や規制の動向、さらには業界ごとの競争や業界をまたいだビジネス環境といった、さまざまな産業知見やデータにもとづいてアドバイスができる。加えて、情報提供、ソリューション提案等を通じて、企業の課題にしっかりと寄り添い一緒に行動していくということが、銀行の本来のあり方ではないかと思う。

ガバナンスという意味ではモニタリング機能とアドバイザリー機能、二つの機能がある。もちろん、両方デットガバナンスに関係するが、日常的に接点の多い我々銀行界、とりわけメインバンクとしてはこういったアドバイザリー機能をしっかりと発揮することが大事だと思っている。銀行経営のあり方は変わっていくが、お客さまとの信頼関係が最も重要であることは不変であると思う。むしろこれからもしっかりと強めていくべき方向にあると感じている。銀行界としてもしっかりと進めて参りたい。

(問)

ブロックチェーンで一つ伺いたいが、昨年共同実験を始められたが、今年度の進捗の見通しや、あと、先ほど「業界内ではなく、業界外でもオープンイノベーションを」という話があったが、例えば想定としてどういうような業界とどういうような分野で実験を始められるかなど、お考えがあれば教えていただきたい。

(答)

ブロックチェーン技術自体は、さまざまな局面で活用ができる分散型の台帳技術である。インターネット上で簡便に情報共有、移転ができるということ、情報の改ざんが極めて難しいということ、さらには分散管理されているためシステムダウンしにくいということなどのメリットがある。そういった面では、決済や情報管理等の分野を中心に、これからどんどん可能性が広がっていくと思う。

個別行の話だが、みずほ銀行では、紙ベースでの事務処理が多い貿易取引の実務において、取引関係者がインターネット上で即時に文書情報を共有する仕組みや、お客さまの資材の受発注や納期といったサプライチェーン情報をブロックチェーン上で管理する仕組みなどにおいて、実証実験に取り組んでいる。

全銀協という観点で言うと、昨年、会員行が実証実験の場として利用できる環境の整備、および銀行界全体での知見の蓄積・共有を目的として、「全銀協ブロックチェーン連携プラットフォーム」を構築した。この仕組みを利用して、複数社間の本人確認情報の共有、および、でんさいネットシステムでの活用の2件の実証実験に取り組んでいる。

このような取組みを進めながら、ブロックチェーンについて、全銀協ベースと個別行ベースでそれぞれ検討が進められていくと考えている。

また、それ以外のオープンなプラットフォームでは、オープンAPIという制度も整備されている。これから各行が工夫を凝らしてお客さまに対する付加価値、あるいはネットワーク自体の有用性を高めるべく、取組みが進められるものと考えている。

(問)

今日、全国の銀行で入行式が行われていると思うが、今後AIが普及していくことによって、銀行マンとして必要とされる能力というか、その辺が変わってくると思うが、今後、銀行マンとしてどのようなことが求められるかというところを改めてお聞きしたい。

(答)

キーワードは「銀行員の矜持」だと思っている。これから活動していく新入行員、新入社員の方々には、この言葉をしっかり胸に刻んで、歴史に対しては謙虚に、新しく始まる時代には大胆に、謙虚さと大胆さ、両方を持ち合わせた人材になって欲しいと希望している。

今ご指摘のあったように、AIのみならず、ブロックチェーンやビッグデータ、ディープラーニングなど、時代はテクノロジーの進展とともに刻一刻と変わってきている。例えば中国の決済システムの変貌については目を見張るものがある。それに対し、日本でやるべきことは何なのか、銀行が果たすべき役割は一体何なのかということを、しっかりと見つめ直さなければいけない時代に来ていると思う。

ただ、日本が持っている技術力やチームワーク、あるいは銀行に対する信頼、これらは非常に重要な基盤として今後も活用できるものだと思っている。人工知能が発達しても、人間がやらなければいけないことは必ず残る。人工知能を使ってどういった商品、サービスを提供できるか、どのようにお客さまや社会に役立つ金融機関になっていくのか、これは人間自身が考えることだと思っている。そういう意味で、今日入行、あるいは入社した我々の後輩たちには、「挑戦」することを恐れず頑張ってほしい、ということをエールとして送りたい。

成功の反対は失敗ではなく、「挑戦しないこと」だ。デジタルテクノロジーの時代は、我々にビジネスモデルの変革を求めているだけではなく、おそらくメンタルモデルの変革を求めているのだと思っている。非連続的な事象を創造的に組み立てられるかが問われる時代に入ってきている。非常にチャレンジングな時代ではあるが、そのチャレンジを喜びとするようなマインドでぜひ頑張ってほしいと思う。

(問)

銀行各行とも収益力が低下しているという難しい課題はあると思うが、先ほど会長が言われた事業承継への支援、貯蓄から資産形成へというのはどうしても息の長い取組みになると思う。足元の悪い状況を脱するために、一部では口座維持手数料等を考えてもいいのではないかという声も、むしろ日銀の人が言っていたりする。手数料を全銀協としてどう考えたらいいか、個別行のみずほとしてどう考えたらいいかを教えてほしい。

(答)

まず、事業環境の話が出たが、私はこういった厳しい状況だからこそ、守るべき二つのことがあると思っている。

一つは、我々の社会的使命を全うするという軸をぶらしてはいけないということ。冒頭に金融が金融のためにあるわけではないと申しあげた。社会的課題の解決に貢献する1年としたのも、そういった背景がある。

もう一つは、自己改革、意識改革にしっかり取り組むということである。昨年来、銀行界では構造改革の取組みが始まっている。おっしゃるとおり、少し息の長い取組みではあるが、こういった自己改革を進めることが収益を考えるうえで大前提になると考えている。

これらを踏まえて、手数料についてどう考えるかであるが、個別行の経営戦略、事業戦略そのものだと考えているので、一般論としてお答えする。

手数料は、一般に、お客さまに提供する価値に見合った対価というのが基本的な考え方であり、サービスに見合った手数料をいただくということがあるべき姿だと考えている。

最近、口座維持手数料で話題にもなったが、規制金利時代以降、預金をお預かりすることで得られる金利差が十分にあったので、大半の銀行が預金関連手数料を無料としてきたという経緯がある。日本銀行の金融システムレポートにも、預金関連手数料を課さないビジネスモデルがほとんどの金融機関において維持されてきたことへの言及もあった。しかし足元では、長引く金融緩和によって預貸金利鞘は圧縮され、また人口減少や地域の経済が大きく伸びていかないという厳しい状況もある。こうしたなかで、確かにビジネスモデルの前提は変わってきているのかもしれない。

そもそも、預金口座が提供する価値は何かと考えていくと、一つは保管機能、もう一つは出納管理機能があると思う。加え、各行がいろいろな工夫をして、これらの機能にさらに付加価値もつけて会員サービス等を行っている。お客さまにご満足いただけるか、提供する価値に見合った対価をいただけるかについては、お客さまに判断を仰ぐことになる。ご納得いただくためには、複数のサービスから選択していただくという観点が大事だと思っている。そういう意味では、これは全銀協の話ではなく、まさに個別戦略そのものの話だと思う。

マーケティングの4Pという言葉がある。プロダクト、プレイス、プロモーション、プライスの四つだが、最後のプライシングのところこそ、まさにマーケティングに問われた個別戦略、事業戦略の要諦の一つだと思っており、そういった観点で手数料についても向き合っていきたい。

(問)

今日の日銀短観について、ファンダメンタルズは悪くないという見方だったが、コストアップの要因となっている人件費や原油高を価格転嫁できないことが、今回の短観だけではないが、今、日本経済の一番のネックになっている気がする。頭取としていろいろな企業を見ているなかで、コストアップ要因をどうしたら転嫁できるのか、何があるからできないのかを教えていただきたい。

(答)

私も毎日のように企業経営者の方々と話をしている。企業経営者の方々が最近口にする三つのキーワードがある。一つ目は人手不足とデジタル化への対応、二つ目はグローバル戦略、三つ目は選択と集中、いわゆる事業ポートフォリオ戦略である。今いただいた質問については、一つ目の人手不足等によるコストアップをいかに吸収し、価格転嫁するかしないかということであり、大きなテーマであると思う。

この点については二つあると思っている。まず、コストを転嫁しやすい業種としにくい業種がある。例えば、競争環境、あるいは取引関係、さらにはグローバルなプレッシャーなど、さまざまな要因によって業種ごとに特徴が出ているかと思う。原油や原材料について、コストを少しでも分担する努力を払われている業種・会社もある。

一方で、二つ目、もっと重要なことは、コスト競争力をつけるために経営者が何を考えるかということだと思う。これは銀行業界も例外ではない。先ほど申しあげたデジタルテクノロジーは一つの大きなツールになると私は信じている。例えば、RPAといわれているロボティクスの導入は、人手を介さずにオペレーションを安定的にできるようにするための一つの大きなきっかけになってきていると思う。事実、私どものお客さまの話を聞いていても、最近、ロボティクス関係の会社は極めて忙しい。こなし切れないくらいの受注があるという話も伺っている。このような状況を見ると、コストに対する目線がしっかり上がってきて、かつそれをデジタルテクノロジーで解決していくマインドセットが、日本企業の多くの経営者の方々に浸透してきたという感じがする。そういったなかで、足元のボラティリティの高いコスト、あるいは底上げされるコストというものを解決していくべきだと考えている。

(問)

デットガバナンスの関係で、追加で質問させていただきたい。お客さまの企業との関係は不変であるという会長のお話があったが、銀行によるデットガバナンスは、お客さまの企業のためではなく、債権者である銀行のためのガバナンスを求めているのではないかという指摘があると思う。結局、エクイティホルダーとデットホルダーの間で利害相反の関係があるなかで、銀行のデットガバナンスはどこまで本当にお客さまの企業のためのものであるのか。これも古くて新しい問題だと思うが、もはや銀行にデットガバナンスは求められていないのではないかかという気もするが、お考えを聞かせてほしい。

(答)

デットガバナンスに関するこのご指摘、これは裏を返すと銀行と企業の関係そのものを問われている問題だと思う。銀行は、もちろん債権者として資金供給をする立場にあるが、そのお金が返ってくるかという返済可能性を考えるだけでは、銀行の存在価値はなくなってくると思う。足元のマネーフローをみれば、資金の出し手も世界中に多く存在することがわかる。むしろ、一歩踏み込んで経営者に寄り添って事業戦略を考える、あるいは苦境に陥った経営者と事業再生をともに考える。このスタンスこそ、銀行に求められている「銀行の矜持」だと私は思う。日ごろからコミュニケーションをしっかり取って、企業経営者にとってのCFO的な役割を担う。それも私は重要な役割だと思っている。

もちろん、銀行にとって金融仲介は重要な機能である。ただそれと併せて、新しい時代においては情報仲介機能や企業のビジネスを創造する機能、あるいはコンサルティング機能やソリューション提供機能がより一層重要になってくる。それは地方においても首都圏においても、グローバルにおいても変わらないと信じている。人材をしっかり育て、組織を鍛えあげて、お客さまに役立つように頑張っていきたい。決意も込めて申しあげる。

(問)

2点ほどお伺いする。1点目は、現在議論になっているゆうちょとの関係だが、いわゆる上限額の撤廃を求める皆さまがいらっしゃって、それに対して銀行界は非常に抵抗感が強いと思う。地方銀行を中心にゆうちょと結構協業が続いてきたと思うが、こういうムードに対して、今回の問題で、今後もう協業を続けられないとか、協力のスピードに水を差される可能性は今後あるのか。

(答)

ゆうちょ銀行の預入限度額問題について、民間金融機関との連携・協業に水を差すかどうかというご質問であるが、私は現在行われている議論は、水を差す可能性があることから、少なくともこのタイミングで預入限度額の緩和を行うべきではないと思っている。

振り返ると、ゆうちょ銀行は、民営化がスタートしているものの、完全民営化への道筋はまだ示されていないということで、前提条件がクリアされていないと思う。2015年11月に上場し、2017年9月に二次売出しが実施されるなど、政府の保有株式の処分は進められている。しかしながら、先ほど申しあげたとおり、完全民営化への道筋は示されておらず、公正な競争条件が確保されていない状況であり、前提条件がクリアされていないということだと思っている。

ただし、この問題について銀行界のエゴで発信するつもりはない。国民経済にとってそもそもどういうことなのか、あるいは利用者利便を考えるとどのように捉えるべきなのか、ということで本件と向き合っていきたいと思っている。

何を言いたいかというと、例えば過去においても、ゆうちょ銀行と民間金融機関との関係でいえば、ATMの連携や投資信託の運用会社の共同設立、民間の金融商品のゆうちょ銀行における販売、さらには地域活性化ファンドの共同出資等、お客さまあるいは地域のためになると思うことについては、積極的に民間金融機関も協力のスタンスを示してきている。本件について水を差すと申しあげたのは、せっかくこういった機運が盛り上がっているところに、ある意味、違う次元の話、すなわち預入限度額の緩和についての議論が行われることは、水を差すと言わざるを得ないと思っている。

また、郵政民営化の本来の目的に振り返ってみても、国際的に類を見ない規模に肥大化した郵貯事業を段階的に縮小し、将来的な国民負担の発生懸念を減ずることと、その資金還流を通じて国民経済の健全な発展を促すことであると我々としても主張してきている。そういったなかで今回の件については反対ということを明確に申しあげたいと思う。

(問)

もう1点、公的金融との関係、ちょっとだけ冒頭発言で言及されたような気がするが、商工中金や日本公庫などのいわゆる民業圧迫問題があると思う。全銀協も先方との話し合いの場を持たれていると思うが、どういうような体制で先方と話をしているのか、あるいは民業圧迫というものがあるんだったら、それをどのように正すように、先方との見解の相違もあるような気がするが、どのような協議をされていこうとして、あるいは何かしらお尻を切って結論を得ようとしているのかなどについて教えてほしい。

(答)

意見交換の枠組みが明確にあるところと無いところがあるので、これからそういった話し合いの枠組みをさらに整えていくことがテーマの一つだと思う。

政策金融機関のあり方、これは我々がこれまで主張しているとおり、民業補完が大原則という点については不変であると、繰り返し申し述べていきたいと思っている。

政策金融機関の業務というのは、平時においては民間金融機関が十分にリスクテイクできない企業に対する政策的な視点からの支援、あるいは危機時においては世界的な金融危機や大規模な自然災害からの復旧・復興支援に限定されるべきと申しあげている。そういったなかで、創業あるいは事業再生等の分野で連携、協働が確認される一方、全体として民業補完の原則が徹底されているとは考えていない。まだまだ徹底されているとは言い難い状況である。

実際に調査をいろいろ行っているが、レートについて市場や民間金融機関の金利と大きく乖離した低い水準が適用されているなどといった制度面、あるいは正常先への政策金融機関による営業提案などといった運用面における指摘が出てきている。こうしたことも含めて、しっかりコミュニケーションを取って、我々の立場を発信していきたい。

いずれにしても、部分最適ではなく、日本の金融システムの全体最適を醸成するためにはどうしたらいいかという観点で、この問題について意見発信を続けていきたいと考えている。

(問)

先ほどゆうちょの質問をされた方がいるが、続けてゆうちょだが、一つは限度額撤廃、限度額引上げに関して言われるのが、金融ストレス下においてゆうちょに流入懸念があるということをおっしゃる方がいる。そもそも流入懸念があるということは、その不安を持った金融機関から引き出したいというお客さまのニーズがあるわけで、それでゆうちょの限度額を上げるなというと、まるで受け皿をつくらないことによって持ち出させないという発想に見えてしまう。そこに果たしてお客さまへの視点があるかというところが1点と、先ほど、そもそもゆうちょというのは208兆円、貯金にして181兆円と肥大化しているとおっしゃったが、メガバンクもなかなか肥大化しているが、そういう意味で金融システム不安という意味では、別にメガバンクと同じぐらいではないのか。

(答)

まず1点目の質問からお答えしたい。

資金流出については、不安が起きたときにゆうちょ銀行が受け皿となるという問題をどう考えるかということだと思う。民間金融機関からの資金シフトが起きれば、当然その民間金融機関の経営がさらに不安定となって、ゆうちょ銀行との連携あるいは協業の枠組みが崩れる、さらには結果として地域経済に与える影響が無視できないものになると思う。金融に係る制度を変更する際には、このような潜在的な影響を十分に考慮すべきではないかと私は思う。仮に、経営が不安定な民間金融機関がある場合、基本的には規制当局で協議されることになると思うが、金融という国民経済を支える枠組み、これを全体的に健全な形で維持するあるいは発展させるためには、そういった議論が必要だと考えている。

いずれにしても、部分最適と全体最適という意味で、ゆうちょ銀行の部分最適になってはいけない。金融システムは相互に連関しているため、全体最適を前提として、潜在的なリスクを最小化するなかでいかに制度をかたちづくっていくかという観点が非常に大事だと考えている。

もう一つのバランスシートの大きさであるが、メガバンクと根本的にどこが違うのかということだと思う。バランスシートの規模としては200兆円内外ということで似通った規模となっているが、一方で総資産、つまりバランスシートの左側の内訳を見てみると、おそらく全く違った様相を呈しているのではないか。基本的には運用サイドが債券に偏っている。この点については、さまざまなかたちで人材登用もされて、ゆうちょ銀行の方々も工夫をされているのは存じあげているが、それでも国債あるいは外債、こういったところに軸足を置いた運用にならざるを得ない状況のなかで、バランスシートの抱えているリスクが違うということが一つ。

もう一つは、そのリスク管理に対する構えである。これについてはリーマン・ショック以降、私もバーゼル委員会の官民会合等で、リスク管理のあるべき姿について自らグローバルな金融当局の方々あるいは金融機関と議論を重ねてきたところであるが、民間銀行のリスク管理のレベルは高度化が図られ、着実に進化していると感じている。足元では、突発的な事象やテールリスクについてどう対処するかということもイシューとなっており、リスクアペタイト・フレームワークあるいはシナリオ分析などといったことに取り組んでいるが、メガバンクとゆうちょ銀行ではいまだ差があるのではないかと考えている。なお、差があることをもってよしとしているわけではなく、金融界全体のレベルアップを図っていくという観点で、我々が協力できるところがあればぜひ協力をしたいと考えている。

(問)

先ほどの抱負のなかで、LIBOR廃止への対応というところをおっしゃられたのでお伺いしたい。日本の場合は、まだ議論が続いているかと思うが、世界的にIBORがなくなっていくなかで、日本の国内市場の融資というのはTIBORを基準というのがあって、これが廃止する、廃止しないという話にまだ議論は進んでいないかと思うが、これは顧客目線と言ったときに、海外ではスワップ市場もOISへの移行というのはどんどん進んでいるかと思うが、国内だけ仮にTIBORが残るという状況になった場合に、その正当性、顧客目線に立ったときの説明責任というのはどういうふうにお考えか。

(答)

ご質問の点は、リーマン・ショック以降、グローバルに議論がなされてきた論点の一つである。まず、TIBOR改革自体はすでに実施済みであり、今後、リスクフリーレートの利用のあり方を踏まえた市場慣行、あるいは契約慣行の整備というのが必要な状況だと思っている。

LIBOR廃止の可能性という観点で言うと、外貨の貸出領域において大きな影響が生じるおそれはあると思っているので、しっかり論点を整理したうえで共有を図っていかなければいけないと思っている。

TIBOR等の既存の金利指標、いわゆるIBORの改革とあわせて、リスクフリーレートという指標、これを新たに導入するといったところが一つのポイントであるが、貸出領域とデリバティブ領域、これを棲み分けつつ、この二つの指標を併用するということがFSBにより推奨されている。

TIBOR改革においては、算出、公表に係る中立性を図るため、中立的な運営機関である「全銀協TIBOR運営機関」が昨年7月に新しい算出のプロセスを導入した。そのなかで依拠する実取引の範囲を拡大し、算出の元となるデータにウォーターフォール構造をつくるといったことで、呈示レートの算出あるいは決定プロセスの統一・明確化を行った。より実取引に依拠しつつ、専門家判断の余地を極小化して、透明性あるいは公正性をさらに向上させていくといったことが大きなポイントである。激しく動く市況の変化に対しても、こういったルールがしっかり根差して、運用面で問題がないかということについて常に検証を怠らずに、フォローアップをしていくことが重要と考えている。

(問)

働き方改革の関連で2点お願いしたい。3月29日に自民党の厚労部会などの合同会議で働き方改革の関連法案が了承された。裁量労働制の拡大が全面削除された内容になったが、経営者としてこの法案をどう評価するか。

2点目が、自民党の部会ではこの法律で特に中小企業の経営悪化を懸念する意見が多く、適用時期の延期や労基署の指導等、中小企業に対する配慮規定が設けられた。この部分についてどう評価するか。

(答)

今話されたところは、非常に重要な日本経済のプラットフォームになるところだと思う。冒頭に申しあげたとおり、少子高齢化あるいは人口減少が予想されるなかで、労働者一人ひとりが最大限活躍できる職場とはいかなる環境なのかが働き方改革の出発点であり、最も重要なポイントだと思う。

今回、通常国会において働き方改革関連法案の審議が進められる予定であるが、残業の規制、あるいは同一労働同一賃金の実現、さらには脱時間給と言われているいわゆる高度プロフェッショナル制度の創設等が盛り込まれた。長時間労働の是正、多様で柔軟な働き方の実現、さらには雇用形態にかかわらない公正な処遇、待遇の確保を目的として、この法案の実現が目指されていくものと理解している。

規制の対象範囲、あるいは労務管理の実効性等といった点については、中小企業等の実情に配慮された議論がなされてきたものと認識している。少子高齢化が進み、労働力人口が減っていくことが予想されているなか、多様な働き方を選択できる社会の実現が必要ということである。

労働者一人ひとりが最大限活躍できる環境を整備する働き方改革は大変重要だが、全銀協として統一的に何か取り組むことは考えていない。ただ、個別行としてはこれを機に二つ考えなければいけないことがある。一つ目は、働き方改革という枠組みにとどまらず、働く喜び、あるいは働き方改革のその先にある使命を全うすることの満足感を、一人ひとりにいかに提供できるか。そうしたビジョン、あるいはカルチャーを作ることが非常に重要になってくる。そのような趣旨をしっかりと踏まえて経営者が運用することだと思う。二つ目は、「健康経営」という言葉があるが、働き方改革の運用、それに向けて全力を尽くすことは、銀行界もしっかり取り組んでいくべき項目だと考えている。

(問)

オープンAPIの件だが、去年、銀行法改正でルールが決められ、先月がちょうどその電子決済代行業者との連携の方針の公表期限となり、本当に多くの金融機関が公表している。改めて、このタイミングで、このオープンAPIは銀行として歓迎すべきものなのか恐れるべきものなのか、良い悪いを含めて、どのような影響が想定されるのか教えてほしい。

(答)

オープンAPIは、まさに先ほど私が「ビジネスモデルの変革だけではなく、メンタルモデルの変革が必要な時代に入ってきている」と申しあげた、その一つのツールとして重要なテーマだと考えている。多様な発想にもとづく新しいサービスを、銀行界のみならず他の非金融機関とも協働し、効率的、効果的に実現する環境を整える、あらゆる金融機関が積極的に対応すべきテーマだと考えている。

政府の未来投資戦略2017、あるいは官民データ活用推進基本計画にもオープンAPIの推進が掲げられており、2020年までに80行以上の銀行に導入する旨のKPIが設定された。本年の3月には、一部の検討中の銀行を除いたほぼ全ての銀行が、2020年までにオープンAPIを導入する方針を公表している。

今後進めていくうえでは、API接続先である事業者との間で、万一利用者の方々に損害が及んだ場合の賠償責任の分担をしっかり決めておくことや、利用者に関する情報の安全管理の徹底等が非常に大事であり、こうした契約の締結が求められている。

また、全銀協としては、APIの仕様標準の策定や、情報セキュリティに係る関連機関との連携を通じて、会員行の取組みをサポートしていきたいと思っている。いずれにしても、オープンイノベーションを推進するという観点から、しっかり取り組んでいきたいと考えている。