会長・副会長および委員会担当 [143 KB]

2019年4月 1日

岩本専務理事報告

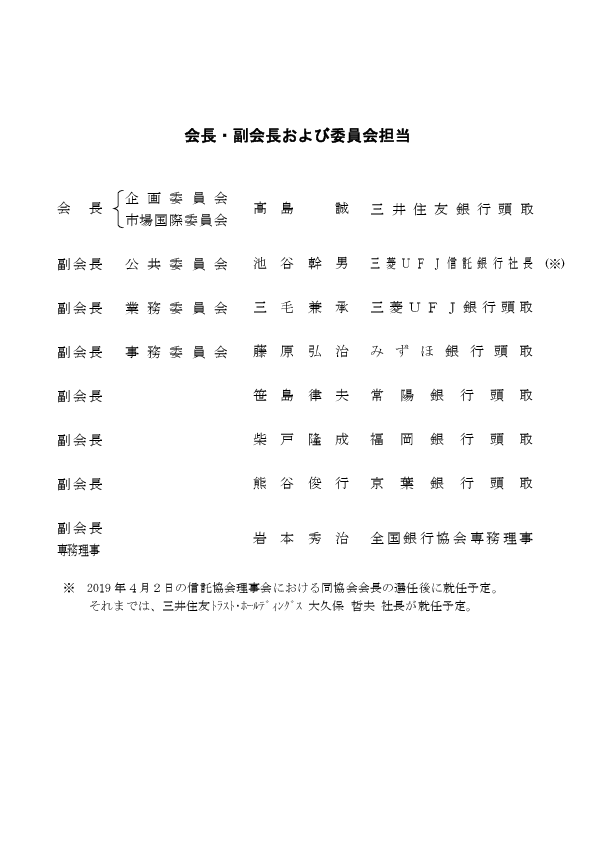

最初に、事務局から1点ご報告する。本日4月1日付で、三井住友銀行の髙島頭取が全銀協会長に選任された。新体制における会長、副会長は手元の資料のとおりである。また、本日はこのほかに、髙島新会長の略歴も配っている。

事務局からは以上である。

会長記者会見の模様

早速、私から、就任最初のご挨拶および抱負についてお話ししたい。

改めて、三井住友銀行の髙島です。このたび、藤原前会長の後を受け、全国銀行協会の会長を務めることとなった。

平成という時代から、まさに先ほど発表された令和という新時代に移行する節目に、全銀協の会長という大役を務める機会を頂戴したことは、本当に身の引き締まる思いである。これから1年間、皆さまのご協力、ご支援を得て職責を果たしていきたいと考えているので、よろしくお願いしたい。

まず、就任に当たっての抱負を申しあげる前に、この場を借りて藤原前会長に一言お礼を申しあげたい。

昨年度は大規模な自然災害が相次ぎ、甚大な被害が生じるとともに、インフラ面の脆弱性が浮き彫りになった年だった。また、海外では米中貿易摩擦の深刻化やBrexitの交渉難航、中国経済の減速など、世界経済をめぐる不確実性が一段と高まった。

このような厳しい局面において、藤原前会長は、災害対策をはじめとしてSDGsへの取組みやFATFの第4次対日審査に向けた準備、また金融犯罪への対応など多岐にわたる社会的課題に対し、見事なリーダーシップを発揮され、銀行界を牽引いただいた。そのご尽力に、ここに心から敬意と感謝の気持ちを表したい。本当にありがとうございました。

さて、本年度におけるわが国銀行界を取り巻く環境を俯瞰すると、まずもって世界経済は引き続き緩やかな成長を続けると見込まれる。もっとも、米中貿易問題は一旦何らかの合意に至るとしても、両国の覇権争いは今後長期にわたりくすぶり続けることが予想される。欧州では、英国のEU離脱時期が延期されたものの、交渉の先行きは依然極めて不透明だ。また、過剰債務問題を抱えた中国経済全般の行方、急減速のリスクにも警戒が必要だと考えている。

このような外部環境の下、わが国経済は、これまで企業収益の拡大や雇用・所得環境の改善、投資マインドの回復などを背景として、緩やかな回復傾向を維持してきた。しかし、足元では、海外経済の減速を背景に輸出や生産が減少しており、景気は足踏み状態に入っている。1月の景気動向指数も、基調判断が前月の「足踏み」から「下方への局面変化」に引き下げられたし、今朝発表された3月の日銀短観でも、全体的に企業マインドが悪化していることを示している。このように不透明な外部環境を含め、今後も引き続き十分な注意が必要だと考えている。

また、日本銀行がマイナス金利政策を導入してから3年が経過した。この間、預貸利鞘の縮小、低金利下での運用難が一層深刻化し、一部金融機関において業績面での影響が顕在化しつつある状況である。

以上、申しあげた環境認識も踏まえたうえで、私は、本年度を「新時代の経済・社会的課題の解決に貢献する一年」にしたいと考えている。

本日、令和という新元号が発表され、まさに新時代の幕開けを迎えようとしている。さらに、今年度を見通すと、新天皇のご即位、改元、それに伴う祝賀の10連休、日本が議長国となるG20大阪サミット、秋には消費増税、FATFの第4次対日審査など、さまざまなイベントが予定されている。

また、金融審議会においては、機能別・横断的な金融規制体系の構築に向けた検討も進められている。全銀協としても、これらを一つ一つしっかりとクリアしていくことが重要だと考える。そのうえで、これから申しあげる三つを本年度の活動の柱として取り組んでいきたいと考えている。

第1の柱は、「経済・社会的課題解決への取組み」である。

具体的には、まさに本日施行された改正入管法に伴う、外国人就労者へのサポート体制の見直し強化である。外国人の方々が日本に来て生活しやすい環境を整備するため、私ども銀行界としてもしっかりと対応する必要があると考える。

次に、令和への改元・10連休への対応である。私どもが運営している全銀システムの運行には万全を期しているし、ATMや夜間金庫などの運用にも十分な対策を講じるよう、会員銀行に周知している。

また、中小企業のお客さまの資金繰りにもしっかりと相談に乗っていく所存である。

そして、本年10月には消費増税が予定されている。景気へのマイナス影響を緩和するため、さまざまな対策が講じられる見込みだが、銀行界としても、キャッシュレス決済におけるポイント還元などの分野で役割をしっかりと果たすことが重要だと考える。

このほかにも、わが国が直面する最も深刻な構造問題の一つが高齢化であることは今さら言うまでもない。すでに金融審議会等において、高齢社会における金融サービスのあり方が議論されてきた。今年のG20財務大臣・中央銀行総裁会議のテーマの一つにも挙げられている。銀行界としても、若年世代・現役世代のうちから安定的な資産形成、そして中小企業の円滑な事業承継、高齢者とその家族が安心して資産の有効活用を行える環境の整備、また認知症対応等に取り組んで参りたい。

また、震災復興、自然災害などの有事への対応、世代を超えて金融リテラシーのさらなる向上のための金融経済教育の積極的な取組みなど、引き続きしっかりと行いたい。こうした取組みを通じ、わが国の持続的な経済成長に貢献していきたいと考えている。

第2の柱は、「デジタル技術を活用した安心・安全な金融インフラの構築」である。

金融インフラは社会・経済の基盤をなすものであると同時に、皆さまの信頼のうえに成り立っているものである。そして、信頼の源泉は、当然ながら「安心・安全」にあると考えている。

私ども銀行の使命は、これまで培ってきた信頼の基礎となるこの「安心・安全」を引き続きしっかりと確保したうえで、利便性の向上に向けてさまざまな取組みを加速させていくことにあると考える。

こうした観点から、会員各行が推進しているFintechの取組みに加え、全銀協としてもキャッシュレスやオープンAPI、XML電文への移行など、決済高度化の取組みをさらに進めていく必要があると考える。

また、デジタル技術を梃に、さまざまなプレーヤーによる金融サービスへの新規参入が相次いでいるが、安心・安全な取引環境の整備はいかなるプレーヤーであっても共通する主要な課題だ。現在、金融審議会「金融制度スタディ・グループ」において機能別・横断的な法制の整備に向けた議論が行われているが、銀行界としても引き続き主体的、積極的に議論に貢献したい。

また、マイナンバー制度については、デジタル社会のインフラの一つとして今後さらなる浸透が期待される。銀行界としても、政府・関係省庁と連携しつつ、その普及をサポートしたいと考えている。

第3の柱は、「金融システムの信頼性・健全性の維持・向上」である。

足元、グローバル化の停滞、巻戻しが懸念されているが、金融サービスのグローバル化はもはや後戻りできない大きなトレンドだと考える。したがって、わが国金融システムも世界レベルの信頼性・健全性を確保する必要があり、そのために不断の努力が求められると考えている。

まず、国際的な金融規制改革に関しては、バーゼルIIIの最終化が完了したが、各国での施行状況やその複合的な影響の検証はこれからである。また、各国独自の規制導入による市場の分断化、マーケットフラグメンテーションをどうしていくかも大きな課題となっている。これらは、今年のG20のテーマの一つでもあり、私ども銀行界としても議論の進展に大きな期待を持ってフォローしていきたいと考えている。

次に、世界的に要求水準が年々上がっているAML/CFT対策、いわゆるマネロン対策については、FATFによる第4次オンサイト審査が本年秋ごろ実施される予定になっている。当然ながら、FATF審査を乗り切れば終わりではなく、国際社会の責任あるメンバーとして恒常的にレベルアップを図る必要があるテーマである。お客さまのご理解を得られるよう、広報・啓発活動にも積極的に取り組んでいく。

また、振り込め詐欺などの特殊詐欺は、件数・金額とも高水準で推移している。これら金融犯罪については、手口や防止策の周知活動・啓発活動を通じ、銀行界を挙げてその未然防止、被害拡大の防止に取り組んでいく。

2021年末に想定されるLIBORの廃止への対応も非常に重要な課題である。金融市場や市場参加者への潜在的な影響も大きいことから、可能な限り各国、各通貨間で平仄を取った慎重な検討が必要であり、積極的に議論に参画していきたいと考えている。

このほかにも、サイバーセキュリティ強化、コーポレートガバナンス強化、全銀システムの利便性向上、公的金融改革への積極的な取組みなど、引き続き推進していきたいと思う。

以上いろいろと申しあげたが、わが国が抱える経済・社会的課題は枚挙に暇がない。いずれも避けて通ることのできない課題である。

そもそも全銀協は、銀行の業界団体であると同時に、全銀システム等の金融インフラの重要な一端を担う存在である。近年、金融のアンバンドリングが進み、異業種からの参入も相次ぐなど、金融のフロンティアが拡大している。全銀協は、そういうなかにあっても、わが国の金融システムの根幹を担う存在として、広く金融界の「協調」をリードし、社会課題に対して金融界と一体感を持って対応する責任を負っていると考えている。平成から令和に踏み出す初めの年に当たり、全銀協としても広く経済的・社会的課題の解決に貢献すべく、全力で取り組んでいきたいと考えている。

皆さま方には、ご協力、ご理解、ご支援のほどをよろしくお願い申しあげたい。

(問)

今年度の金融業界の課題として、FATFの審査を控えていると思うが、全銀協としての具体的な対応や本人確認の厳格化に対する具体的な内容、銀行界の対応、その他、会長のお考えを伺いたい。

(答)

FATFの審査は、わが国にとって今年の非常に大きなイベントの一つであり、銀行界を挙げてしっかりと対応する必要がある課題だと認識している。もっとも、マネロン対策自体は、先ほど若干申しあげたが、世界的にテロの頻発などを受け、求められる水準が年々高まっている状況にあり、FATFの審査の有無にかかわらず、継続的に今後ともレベルアップが必要であると考えている。特にわが国においても、2020年の東京オリンピック・パラリンピックという一大イベントを控え、マネロンやテロ対策の重要性は一段と増してきていると考えている。こうした点も十分に踏まえたうえで、銀行界全体として、マネロン対策のレベルアップにしっかりと取り組んでまいりたい。そのうえで、目前に迫るFATFの審査についてもきっちりと対応していく必要があると考えている。

FATFの審査は、形式面ではオフサイト、オンサイトの両面から実施される。内容面では、「法令等の整備状況」と「有効性、すなわち当局および事業者による勧告の履行状況」の両面から審査されると聞いている。有効性の審査においては、関係省庁だけでなく民間の事業者に対してもヒアリングをしていくということであるが、特にさまざまな面でお金の流れに関わっている銀行は、マネロンに利用されるリスクが高いことから、複数の銀行が、今回、FATFからヒアリングを受ける見込みであると聞いている。FATFの審査に際しては、金融庁をはじめとした関係省庁としっかりと連携し、銀行界一丸となって臨む必要がある。全銀協においては、関係省庁との間で定期的に官民連絡会を開催し、情報交換を実施しているが、それで満足することなく、日々密に連絡を取り合い、認識のずれが生じないように努めている。

皆さまご承知のように、昨年2月には金融庁がマネロン対策に関するガイドラインを策定しており、これを踏まえて、各銀行が、現在、鋭意体制整備を進めているところである。全銀協としても、昨年11月にAML/CFT対策支援室という専門の室を設置し、海外の規制動向や具体的なノウハウの共有など、会員銀行の態勢整備に役立つ情報の還元を行っている。こうした取組みを通じて銀行界全体の底上げ、レベルアップを図っていきたいと思っている。

なお、個別行の話になるが、当行は、個別にご相談いただいた銀行や、当行が海外送金の事務を受託している、主として地方の中小の金融機関に対して、マネロン対策に関する当行の取組みを紹介し、参考にしていただくということも同時に行っている。

また、銀行でマネロン対策の体制整備を進めるに当たり、日常のお取引のなかでお客さまにも大きな影響が生じてくる。具体的には、FATFが要請する国際水準のマネロン対策においては、既存のお客さまに対しても、お取引の内容、状況等に応じて氏名、住所、生年月日やお取引の目的などを再度確認させていただいたり、各種書類等の提示をお願いしたりする場合がある。それらにご対応いただけない場合は、お取引をお断りさせていただいたり、あるいは、お取引を制限させていただく等が必要になってくる場合もある。お客さまとのお取引に関する手続がいつどのように変わるのかという点については、これはあくまで各銀行が、それぞれの検討に沿い決定するものであり、時期や内容も銀行によって異なってくることになる。どの銀行も、従来以上にお客さまに確認させていただくことが増えることは間違いない傾向であり、早いところでは6月ぐらいから、お客さまへの確認手続の厳格化が行われる。当行も6月をターゲットに新しい手続に移行していこうと計画している。

なお、マネロン対策の観点から、例えば経済制裁対象国との取引がある法人・個人、外国の政府等において重要な地位にある個人、外国に留まったままインターネットで取引を行っておられるようなお客さま、これらはおそらく新しい態勢の下では高リスクとカテゴライズされることになろうかと思う。こういう高リスク先のお客さまに対しては、各行がそれぞれのリスク判断にもとづき、手続について厳格化していくことになっていくが、高リスク先に対しては、一般的には低リスクのお客さまよりもより高頻度に確認を行わせていただくことになってくる。こうした点について、個別の銀行からの案内に加えて、全銀協としても広くその必要性について、広報活動などを通じてお客さまにご理解いただけるように周知に努めて参りたいと考えている。

(問)

日本銀行の金融政策について伺う。藤原前会長が2%の物価目標の柔軟化を要望したり、最近では麻生財務大臣も2%にこだわり過ぎるべきではないと発言をしている。そういったことを踏まえて、現状の金融政策への評価と要望について伺いたい。

(答)

金融政策については、あくまで日本銀行の専管事項であり、私ども全銀協としてコメントするのは適当でないため、あくまで個人的な考えということでお答えさせていただく。

改めて振り返ってみると、皆さまよくご存じのとおり、ご質問の2%の物価目標は、2013年1月に、政府と日本銀行が連名でデフレ脱却と持続的な経済成長の実現に向けた政策連携について合意し、共同声明が発表されたというところに端を発しており、そのなかで物価安定目標として消費者物価の上昇率を前年比2%に設定されたことに起因していると記憶している。そのうえで、2016年2月のマイナス金利導入も含めて、極めて積極的な金融緩和策が講じられてきた。この間、市中金利は目に見えて低下し、そして、国内貸出も緩やかではあるが、堅調に拡大してきており、いわゆるデフレではない状況を作ってこられたことは大きな成果であったと考えている。

しかしながら、足元、この2%の物価目標の柔軟化等について、さまざまな識者によるご意見があることは承知しているところである。ご質問の藤原前会長や麻生副総理のコメントもそういうなかの文脈でのご発言であったかと思う。2%の物価目標が設定されてから、もうすでに6年あまり経過しており、それほどの時間が経過したこと自体も含め、当時の状況と足元の状況を照らし合わせて、副作用も含めた多面的な評価を行うことが重要であると思っている。

実際、皆さまご承知のとおり、昨年10月に公表されている日本銀行の金融システムレポートでは、低金利環境が長期化するなかで、金融脆弱性を的確に評価することが一層重要となっているとされており、金融機関への影響を注視することの必要性が指摘されている。確かに、銀行の貸出金利は低下したものの、預金金利の低下は限定的であり、結果として貸出利鞘は縮小している。また、金利低下に伴う運用環境の悪化も影響し、金融機関の収益性の悪化が懸念されている。これはマイナス金利政策の副作用とでも言うべき現象であると考えている。また、こうした副作用は、企業年金の運用利回りの低下に伴う年金債務の増大などのかたちで金融機関以外にも波及していることにも注意が必要である。

以上、総合的な観点で、日本銀行はこれまでも金融政策について機動的に修正してきた歴史もあり、今後とも必要な見直しを適宜実施されていかれるものだと考えている。

(問)

冒頭の挨拶のなかにもあったが、今日午前中に新元号が発表された関連で二つ。まず率直な受止めを伺いたい。

(答)

本日、新元号として「令和」が発表された。先ほど菅官房長官から発表されて、安倍総理からも談話があったわけである。日本最古の歌集である万葉集からの引用であって、その意味について安倍総理が談話のなかで、「人々が美しく心を寄せ合う中で、文化が生まれ育つという意味が込められている」という話をされていた。まだ十分に咀嚼しているわけではないが、個人的には非常に新鮮な印象であって、わが国の新しい時代の幕開けを告げるにふさわしい元号ではないかと受け止めたというのが率直なところである。

まず、史上初めて日本の古典からの引用となった。しかも現存する最古の和歌集である万葉集を出典とされたことは非常に素晴らしいと感じた。まさに、かぐわしい梅と蘭の香りが漂う新しい季節、新しい時代を予感させる元号になったのではないかと感じている。

銀行界は、少子高齢化の加速、国際的な金融規制の強化、デジタルテクノロジーの進展への対応等、かつてない構造的な課題への対応の真っ最中にあるわけだが、全銀協としても令和時代の経済・社会的課題の解決に貢献すべく、改めてフレッシュな感覚で全力を尽くしていきたいと感じた次第である。

(問)

二つ目は、平成の時代が間もなく終わろうとしているが、平成を振り返ると金融機関にとっても厳しい時代だったと思う。平成を振り返ってと新しい時代に向けての金融機関の課題について伺いたい。

(答)

平成の30年余りを振り返って、一言で申しあげると、激動の時代だったと言ってもいいのではないかと思う。グローバル化とICTの進展およびデジタル化が世界的な構造変化をもたらした時代であると同時に、足元では特に戦後の国際秩序やグローバルな資本主義体制の見直しを迫られた時代でもあったように感じている。日本においては、90年代初頭のバブル崩壊以降、「失われた20年」とも言われる低成長を経験し、足元で景気はようやく緩やかではあるが回復基調にあるものの、実質GDP成長率はおおむね2%を下回る水準で推移している。

世界的には、東西冷戦の終結、あるいは中国のWTO加盟に伴い、グローバリゼーションが急速に加速し、中国をはじめとする新興国経済の台頭が進んだ時代でもあったと思う。一方で、先進諸国ではグローバル化やデジタルテクノロジーの進展がさまざまな格差や不均衡を生み出してきたとも言えるのではないかと思う。格差は社会を分断し、ポピュリズムや自国第一主義、保護主義の台頭をもたらしているのは、昨今皆さまもよく感じられているところではないかと思う。

金融の面では、バブル崩壊を契機として金融機関に膨大な不良債権が発生し、その処理の過程で大手金融機関の再編・統合が進展した。その後、日本銀行が異次元の金融緩和政策を実施したほか、国際金融規制が大幅に厳格化されたというのも一つの大きな傾向であった。

そして現在だが、金融機関は少子高齢化の加速、あるいは国際的な金融規制の強化、急速なデジタルテクノロジーの進展などを背景とした、かつてない構造変化に直面している。環境は非常に厳しいと言わざるを得ないわけだが、他方、従来と比べ、銀行の業務範囲が格段に広がっているほか、情報・データの価値が高まっている時代であり、信用・信頼を武器とする我々金融機関にとってビジネスチャンスも同時に訪れているとも考えている。

我々銀行界は、こうした環境の変化を的確に捉え、健全な危機意識の下でこれまでの預金・貸金を中心としたビジネスモデルから、お客さまの信用・信頼の下で持続可能なビジネスモデルを再構築し、お客さまに新たな付加価値を提供し、自ら成長していく必要があると痛感している。結局のところ、平成という時代は我々銀行界にとって、健全で持続的な銀行経営の大前提がお客さま本位の運営であることを改めて気づかせてくれた30年であったのではないかと感じている次第である。

(問)

低金利が続き預貸金利鞘が下がるなかで、特に地域金融機関の決算は悪化していると思う。世界の景気の後退が懸念されるなか、これまで低かった与信コストもすでに上昇し始めている状況のなかで、地銀の健全性についての現状認識と先行きについてお伺いしたい。

先程、決済分野等での異業種参入の話があったが、機能別の規制など、金融界のあるべき姿をイコールフッティングの観点から全銀協としてどのような問い掛けを具体的にしていくのかお伺いしたい。

(答)

まず、前段のご質問は特に地銀の経営環境についてのご質問だったと思う。確かに地域金融機関を取り巻く環境を俯瞰すると、当然、今の低金利の環境の長期化ということが厳然とあるが、同時に、中長期的な観点で見ても、人口や企業数の減少、これは地方ごとにまちまちであるが、地域経済のパイの拡大が見通し難いなど、その業務環境は非常に厳しいと言わざるを得ないのが実態かと思う。

一方で、経営の健全化という観点では、先ほどお話があったとおり、昨年度の決算はこれから出てくるが、昨年上期決算を見ると一部与信コストが上昇してきている傾向も見られるのは事実である。

しかしながら、同時に、冷静に見てみると、信用コスト、与信コスト自体、過去の実績と比べて依然として低位にあるのも事実であり、純利益ベースでは昨年上期の決算を見る限りにおいても、ほぼ全ての銀行は黒字を維持している。そして、自己資本の厚み、これも相応なものになっており、地銀全体として見ると足元の健全性には問題はないと考えている。

先行きについても、わが国の景気は底堅く推移している点や、アメリカの金利上昇に一服感があるということを踏まえるとすれば、当面経営を大きく揺るがすような多額な損失が発生するようなケースは想定し難いのではないかと思う。

もちろん、中長期的に見て、冒頭申しあげたとおり、地域銀行がこれまでの預金、貸金を中心としたビジネスモデルを変革する必要性に迫られていることは確かであろうと思う。地域銀行においては、それぞれ健全な危機意識の下で持続可能なビジネスモデルを再構築する方策を常に考えておられるものと考えている。

全銀協としては、冒頭申しあげたような例えばAML/CFT対策のような金融界が協調すべき領域を拡大、深化させていくなかで、地域金融機関の皆さまに対するご支援も引き続きやっていきたいと考えているところである。

続いて、二つ目の異業種の参入に関するご質問について。皆さまご承知のように、金融審議会「金融制度スタディ・グループ」における議論でも、同一業務・同一リスクに対して同一の基準を適用するという基本的な考え方が示されていると認識している。また、冒頭申しあげたとおり、私ども全銀協としては、お客さまの利便性を向上させると同時に、いわゆる安心・安全なサービス、ひいては金融システムの安定は、私どもにとっての極めて大きな目的だと考えている。したがって、引き続きそうした同一のサービスに対しては、可能な限り同一の基準で、利便性と同時に、安心・安全、金融システムの安定も図っていただく観点から、いわゆるイコールフッティングの視点での取組みを続けていただくように、全銀協としては引き続き申しあげていきたいと考えている。

(問)

4月1日ということで、銀行界でも入行式というかたちで新入社員が入社されたと思うが、ここ数年はメガバンクなどで採用減が続いており、就職ランキングのようなものでは金融界の人気に少し陰りが見られるが、この点の新会長の受止めは。また、銀行界として魅力的な人材を採用したり、新入社員を育成したりという点についてのお考えを伺いたい。

(答)

個別行としてお答え申しあげるが、今朝方、私どもも入行式を行い、本日入行された皆さんに対して、私からお祝いの言葉を申しあげるなかでも、そういう話をしている。つまり、金融界は、確かに構造的にいろいろとチャレンジングな面はあるが、しかし、それはチャレンジであると同時にチャンスなんだと。まさにそういうなかにおいて、私どもが取り組んでいる戦略について、新しく入ってこられた方々にもシェアしつつ、ぜひこのチャレンジをチャンスに変えるような取組みを強化しようではないかという話を申しあげたところである。

確かに、今ご指摘があったとおり、いわゆる昨今の就職活動のランキングを見ると、銀行は非常に下の方になってしまっており、その事実は私どもも銀行経営者として真摯に受け止めているところである。ひょっとすると、現在の銀行の人気の低下というものは、従来、銀行というのは、ややもすれば保守的で、いろいろなものにチャレンジしていない、あるいはチャレンジできない、そういう企業体なのではないかというイメージを持たれがちであったことも影響しているのではないのかと考えている。

銀行経営を預かる身としての実感を申しあげると、実際はその正反対である。まさに私ども銀行というのは、個人から中小企業、さらには地公体をはじめとした政府機関など、あらゆる方々がお客さまである。かつ、業務の範囲がますます拡大してきている。

したがって、まずもって、銀行グループの業務は非常に多岐にわたるということがあるし、まさしくグローバル化、デジタル化、テクノロジーの活用、国内外ではアライアンスの強化など、この時代の変化、お客さまのニーズにいかに対応していくかということが、まさに求められている。したがって、イメージとは全く違い、まさに変革をどうやって起こしていくかというのが、今の銀行経営の一番の課題ということである。そのためには多様な人材がもっと必要で、非常にやりがいのある職場であると実感している。

銀行界としては、従来、ややもすれば、その辺の説明や打出しが弱かったことが、そういう銀行人気の低下というところに結びついている可能性もあろうかと思うので、今後は銀行界を挙げて、どのような変革行動にチャレンジしていくのかということをもう少し意識的に説明申しあげることによって、まさに金融界の今の業務の実態を、学生さんも含めて皆さまに理解していただくような努力をして参りたいと考えている。

(問)

本日、日本銀行の短観が発表されたが、その受止めを伺う。

(答)

まさに今朝、3月の短観が発表された。特に注目度が高い大企業・製造業の業況判断DIが前回から7ポイント低下して、前回19ポイント、今回12ポイントと、全体的に企業マインドが悪化しているということを示す内容であった。特に「海外での製商品需給判断DI」が大きく悪化したことから、やはり予想どおりというか、中国景気の減速の影響が大きく現れた3月の短観だったのではなかろうかと思う。

業種別に見ると、製造業においては、一般機械や電気機械など加工業種での業況感が大きく悪化している。中国向けの輸出依存度の高い工作機械、産業機械、電子部品などの需要の下振れが主因であったと見られる。

他方、非製造業の景況感の悪化は、製造業に比べると、小さな水準にとどまっていた。前回12月はプラス24ポイント、今回21ポイントということであったので、3ポイントの低下ということである。

内訳を見ると、建設業やサービス関連の業況判断DIが高い水準を維持している。こうした動きから、基本的に内需は底堅く推移をしているのではなかろうかと思われる。

3ヶ月後の業況判断DIも悪化を見込むなど、当面の事業環境には厳しさが残ると想定される。しかしながら、企業活動がこのまま悪化傾向をたどるということは、基本的にないのではなかろうかというのが我々の見方である。

一つの理由は、中国では年初から全人代にかけて、様々な景気刺激策、減税、金融緩和、あるいは財政面での景気刺激策が講じられている。いずれこの効果が景気に対して好影響を与えると予想される。ご存じのように、まさにこの週末、中国の3月の製造業PMIが発表されたところによると、50.5ということである。これは昨年10月以来5ヶ月ぶりに50を超えたということであるので、政策効果の一部が出始めているのではなかろうかと思われる。

また、内需においても、もともと補正予算その他で想定されている公共投資の拡大や、消費増税前の駆け込み需要なども予想されるので、企業活動への逆風は次第に和らいでいくのではなかろうかと考えている。

同時に、あえてもう一つ申しあげると、設備投資姿勢にも、引き続き前向きな姿勢がうかがえると言っていいのではないかと思う。今回新たに公表された今年度の設備投資計画を見てみると、大企業ではほぼ例年どおりのスタートとなっている。とりわけ大企業・製造業の設備投資計画は高い伸びを見込んでおり、大企業・非製造業では若干マイナスということになったものの、ほぼ例年どおりのスタートであるので、例年のパターンでいくと、今後投資計画が上方修正される、そういう日本の企業の傾向があることから、設備投資も基本的には堅調に続くと言っていいのではないかと思っている。

以上が、今朝の短観を受けた私どもの認識である。

(問)

加えて、10月には消費増税が控えていて、足元は大企業、製造業では軟調であるところで、この景気を悪くしてしまう可能性があるのではないかと思うが、その点について伺う。

(答)

消費税の影響というご質問である。私どもは、必ずしもそういうふうにネガティブなかたちでは効果は出ないのではないかというのが、現在の見立てである。先ほど若干申しあげたとおり、今の足元の弱さというのは徐々に持ち直しの展開が出てくるだろうということを前提として、増税直後は一時的に消費が落ち込むという可能性は否定できないが、前回、これはすなわち2014年4月、この消費増税のときのように消費の低迷が長期化することにはならないだろうと考えている。

そう考える理由は二つ。前回との違いということで申しあげると、第1は所得環境がやはり前回と比べるとかなり改善していることは間違いないということである。前回、2014年には、まだ景気回復の恩恵が家計に波及していなかった。マクロの雇用者報酬の伸び率はわずか、非常になだらかにとどまっていたが、足元の雇用者報酬は3%程度まで伸び率が高まってきている。これは明らかに状況が違うだろう。

そしてもう一つは、家計に与える物価上昇のインパクトが前回対比小さい、これも間違いなく言えるだろうと思う。まずは前回の増税幅が3%、今度は2%ということもあるし、さらに軽減税率、あるいは教育の無償化などの措置がかなり手厚く講じられているということであるので、前回の増税後には消費者物価上昇率が3%を超えることになったわけだが、今回は1%程度にとどまるのではないかと見ている。

以上、つまり所得環境の良好さと増税対策を勘案すると、消費増税が景気に与えるマイナス影響は、それほど心配する必要はないのではないかというのが、私どもの考えである。

(問)

2点ある。一つが、冒頭説明があった改正入管法に関してだが、説明にもあったように、銀行は外国人の方が円滑に口座を開設できるように対応を求められると思うが、一方で、これも説明があったが、マネロンへの対応も求められている。銀行界としてどう対処していくべきか。あと、全銀協としてこの件に関して何かしら対応を検討しているか。もう1点、同じく本日付で働き方改革関連法が施行されたと思うが、残業時間の罰則付き上限規制や5日間の年次有給休暇の取得義務などが新たに課される。長時間労働の是正に向けて銀行界として取り組んでいくべき課題について考えを聞かせてほしい。

(答)

どちらも非常に重要な今年度のテーマである。まず一つ目の改正入管法の施行に伴い、外国人対策とマネロン対策、どちらも対応していく必要がある。

入管法の改正というのは、足元の労働環境のなかで、政府が取られた一つの重要な施策であり、間違いなく今後増えると思われる在留外国人に対して、銀行界としても口座開設などを含めて受け入れ態勢をきっちりと整備して、日本での生活が困らないようにしていく必要がある。

同時に、先ほど来申しあげているAML/CFT対策は強化をしていく必要がある。後者のマネロン対策は、決して外国人だからどうこう、日本人だからどうこうということはない。両方に対して同様に対応する必要があるという基本認識である。しかしながら、そのなかで外国人特有の課題というのは当然ある。それは、在留期間がそれぞれのステータスに応じて限定されている前提であるので、例えば口座開設時に口座の売買がされるということは犯罪であることをきちんと注意喚起したい。あるいは、在留期間満了前に口座をきちんと解約していただく必要があることを文書ベースも含めてしっかりと説明していく。そういうところはやはり日本人と違うところがある。しかしながら、色々なコミュニケーションツールも活用して、全銀協としても会員銀行が外国人の口座開設その他、適切に対応していただくように引き続き取り組んでいきたいと考えている。

もう一つが、これも本日付で施行された働き方改革関連法である。一言で言って、これは決して銀行界に対して求められた新しい法制ということではなく、あらゆるビジネスに対して必要になってくる施策である。その趣旨は今さら申すまでもないが、長時間労働を是正すると同時に、多様で柔軟な働き方を実現しよう、あるいは、雇用形態にこだわらない公正な待遇を確保しようということが総合的な目的だと理解している。したがって、今申しあげたとおり、これは決して銀行界だけの問題ではなく、わが国が直面している産業界全体、ビジネス界全体に対して対応が必要な重要なテーマであるので、銀行界としてもしっかりと対応をしていくテーマであると考えている。

しかも、これは法律なので、あくまでも各会員銀行それぞれの経営の問題としてしっかりと取り組んでいただくのがまずは大前提である。個別行として、これは当然ながら当行もそうだが、さまざまな取組みを展開しているところであり、例えばテクノロジーを活用する、ロボットを活用する、業務のプロセスを見直しする、従業員の意識改革を進める等、総合的に行っている取組みと一体的に進めることが非常に重要だと考えている。したがって、全銀協としては、各会員銀行の取組みを共有する等、各行にとって有益なサポートが可能かどうか、引き続き検討して参りたいと考えているところである。

(問)

新規参入について伺いたい。銀行の方々も私達も、銀行ビジネスや証券ビジネスは成熟した構造不況業種、レッドオーシャンではないかと見えているわけだが、新規参入が相次いでいるということは、彼らからみると豊かな海、すなわちブルーオーシャンに見えるということだと思う。すなわち、それは、既存のプレーヤーがビジネスを展開できていないがゆえに、彼らから見ると参入余地があると見ているのではないかとも想像する。その点について髙島会長はどのように受け止めているのか、お考えを聞きたい。

(答)

結論から申しあげると、必ずしも私はそのようには考えていない。

理由は、今いろいろな異業種プレーヤーがまさに金融サービスの一端を担おうと入ってこられているが、一定の規模で新しい金融サービス、特に決済あるいは一部レンディングもそうだと思うが、その多くは、SNSやECモールあるいはフリマアプリといった本業をお持ちの方が、その本業と金融サービスを組み合わせることにより、本業の利用者にとっての利便性をさらに向上させたり、あるいはプラットフォームのなかで囲い込むことを目指している。そういったことを目的に金融サービスも取り扱おうとされていると認識している。また、金融サービスから得られるデータを本業で活用したいという目的も同時にあるのではないかと思う。

結果として、それらの金融サービスが、無料で提供されるケースが多いと思っている。これはすなわち金融が稼げるマーケットと考えて参入されているというよりは、本業のためのコストと割り切って、必ずしも金融サービス単独での採算を重視されているものではないのではなかろうかと考えている。

一方、国内外の新たなプレーヤーが提供している、あるいは提供しようとしている金融サービスのなかには、私どもが従来必ずしも取り組めていないような多様なデータを活用した例えば少額・短期の与信や、私どもにとっても参考になる新たな付加価値を提供する動きが出ているのも事実だと思う。こうした点については、銀行界としても見習っていきたい、あるいは連携して取り組んでいきたいと考えている。

したがって、ご質問に対しては、決して銀行のやり方が悪いから新規参入の方々から見ると、その同種のサービスがブルーオーシャンだと見えているということでは必ずしもないのではないかというのが答えである。

(問)

春闘について伺う。先月末、大手行の従業員組合の皆さまが要求書を提出した。すでに妥結したところもあるが、ベースアップを求めたところ、あるいは一時金の増額すらしなかったところで、下見というか要求の段階ですでにばらばらだった。数年前まではベースアップの有無とか、水準まで足並みが揃っていたわけで、この2、3年は足並みの乱れが常態化しているわけだが、この背景について。

あと、業績の格差がある程度固定化というか鮮明になってきているなかで、こういった傾向というのは今後も続くと見ているか、その辺のご見解を伺う。

(答)

人員政策、特に報酬のありようについて、日本で毎年行われている、まさに春闘という場で、ベースアップないしは賞与の総資金量を交渉するという慣行が従来から続いている。それについて、全銀協として何かコメントするというのは、これはちょっと筋が違うのだろうと思う。しかし、本来的には、これは個々の会員銀行において、まさに経営の根幹に関わる人員政策、報酬政策の一環として、経営がしっかりと考えていくというのが大原則だと思う。

その前提に立って、あえてコメントを申しあげると、会員銀行それぞれに戦略も陣容も違えば、従来から歴史的に取り組んできている人事関係の政策の経緯も違う。かつ、ご指摘のとおり、若干業績面のでこぼこが広がりつつあるという傾向もあると思う。そのなかにおいて、いわゆるベアであるとか、賞与の総資金量の水準について横並びの意識を持つ必要があるとは、必ずしも考えていないということである。

これは、個別行の立場としてそう考えているということであるので、そこにいろいろな濃淡がある。一部の銀行は、今回報じられているところでは、組合に対してベアも実施するという回答をされたということがあるようだが、私どもはベアは実施しないが、総資金量はアップするということで妥結した。これは、あくまでも個別行の動きとしてあったわけである。

これについても、例えば、私どもが個別行として、他の大手銀行が実施されなかったタイミングでのベアを、2年前に実施しているというように、歴史的な経緯がそれぞれ違っているということも一つ大きな要因としてはあると思う。いずれにしても、それぞれの経営にとっての報酬政策については、いろいろな経緯、スタンスがあってしかるべきというのが私の考えである。

(問)

会長は、日本の国内の銀行の状況をオーバーバンキングとご覧になっておられるか。そもそも、オーバーバンキングはどう定義されるか。お店の数なのか、銀行という事業体の数なのか、それとも、総合的・全体的な資金需要量に対する総合的な全資金供給量のことを言うのか、お聞きしたい。

(答)

結論としては、イエス・アンド・ノーと考えている。

まず、オーバーバンキングの定義というのは、これはおそらく、皆さまいろいろなお考えがあるのではないかと思う。しかし、私は、いわゆるオーバーバンキングについては、銀行の数、金融機関の数ということは必ずしも有効な基準ということではなく、いわゆる総資金量、全体の預金に占める全体の貸金の比率、よく言う話ではあるが、預金対比で、貸金での運用が圧倒的に少ないという傾向があるということについては、その点においてはオーバーバンキングだろうと言っていいのではないかと思う。

今さら言うまでもない話であるが、90年代の半ばから、日本銀行の資金循環などマクロで見ると、家計に加え、企業部門もキャッシュ・ポジティブ、すなわち資金余剰になっているわけで、唯一の資金不足部門というのは、まさに公共セクター、政府ということである。したがって、民間をベースに考えた場合に、この資金量というのは、やはりトゥーマッチだという点で、オーバーバンキングと言ってもいいのではないかと思う。

しかしながら、先ほどイエス・アンド・ノーと申しあげたノーのほうだが、あくまで預金貸金、それからベーシックの為替をベースにした銀行業ということを考える限りにおいてはそう言って差し支えないと思うが、冒頭も若干申しあげたとおり、今、我々の会員銀行は全て、地方の金融機関も含めて、いかにソリューションを提供するか、ビジネスマッチングをしてお客さまのニーズに応えていくか、それは事業承継であったり、いろいろな局面で、いかに従来にないコンサルティングというか、ソリューションを提供していくかというところで、新しいビジネスモデルをつくっていこうというのが今の各銀行の経営の実態である。その観点から、まさに課題先進国のわが国においては、まだまだ提供すべきソリューションのニーズ、シーズが無限にあるという観点では、決してオーバーサプライではない、オーバーバンキングではないというのが私の考えである。まさしく、そういうふうに各会員銀行の方々が努力しているというのも実態なので、ぜひその辺もご認識いただけたらと思う。