会長・副会長および委員会担当 [123 KB]

2024年4月 1日

辻専務理事報告

事務局から1点ご報告申しあげる。

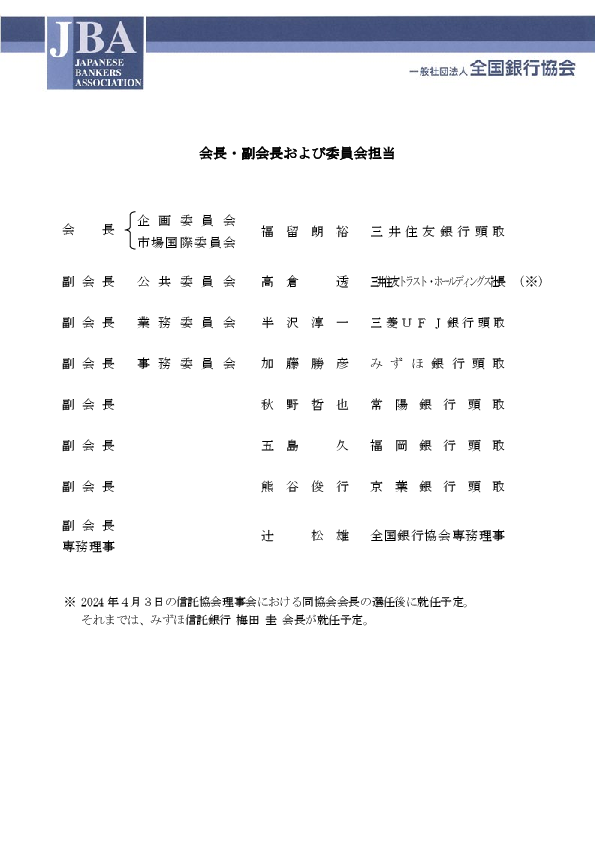

本日、4月1日付で、三井住友銀行の福留頭取が全銀協会長に選任された。新体制における会長、副会長はお手元の資料のとおりである。

本日は、このほかに福留会長の略歴をお配りしている。

会長記者会見の模様

三井住友銀行の福留である。

このたび、加藤前会長からバトンを受け取り、全国銀行協会の会長を務めることになった。皆さまからご支援を賜りながら、この大役をしっかり果たしていきたいと思うので、よろしくお願いしたい。

はじめに、本年1月に、石川県能登半島地方で発生した地震により尊い命を落とされた方々のご冥福をお祈りするとともに、被災された方々に心からお見舞いを申しあげる。全銀協として、預金の払戻しや融資に関する柔軟な対応の申し合わせなどに取り組んできたが、今後も、被災された方々が一日も早く日常生活を取り戻せるよう、銀行界として全力で支援して参る。

就任に当たり抱負を述べる前に、この場を借りて、加藤前会長に一言御礼を申しあげたい。

振り返ると、昨年度は春闘賃上げ率が前年を上回る高水準となり、日経平均株価が34年ぶりに史上最高値を更新するなど、わが国にとって明るい兆しが見えた一方、能登半島地震や全銀システムの障害など、不測の事態も相次いだ一年だった。全銀システムについては後ほど改めて触れるが、お客さまをはじめ多くの方々に多大なご迷惑をおかけしたことに関し、心よりお詫び申しあげるとともに、再発防止および安定稼動に向けた思いを加藤前会長からしっかりと受け継ぎ、万全を期して参る。加藤前会長には、こうした危機における対応はもちろんのこと、その明るいお人柄と見事なリーダーシップで銀行界をけん引していただいた。そのご尽力に対し、心から敬意と感謝の気持ちを表したい。本当にありがとうございました。

さて、わが国の銀行界を取り巻く環境を俯瞰すると、能登半島地震のほか、中東情勢の緊迫化をはじめ、地政学的な不安定さや、中国経済のスローダウンなど、注意を払うべき事象も多く、気を緩めるわけにはいかない経営環境であると認識している。しかし、足元の日本経済には、「賃金、消費、企業業績」の好循環の萌芽が見られる。先日も、日本銀行がマイナス金利政策を解除するなど、物価や金利の上昇、大幅な賃上げ、GXなど、至るところでパラダイムシフトが起きつつあり、わが国はまさに「失われた30年」からの脱却に向けたティッピングポイントにあると見ている。

こうした環境認識の下、私は今年度を、「パラダイムシフトが進展するなか、わが国経済の好循環の定着に貢献していく一年」にしたいと考えている。具体的には、次の三つを今年度の活動の柱として取り組んでいく。

第一の柱は、「日本の再成長に向けたパラダイムシフトの後押し」である。「失われた30年」からの脱却に向けて、好循環の芽を育て、定着させられるか、今年度を含む今後数年が正念場である。わが国の再成長、豊かな国民生活の実現に向けて、足元で進むパラダイムシフトや好循環の連鎖をしっかりと後押ししていきたいと考えている。

「成長と分配の好循環」に向けた政府の重点施策のなかでも、資産運用立国とスタートアップを含む事業者支援は、特に銀行界が貢献できる分野と考える。資産運用立国は、国民の資産形成のあり方を根本から変え、企業成長を支えるリスクマネーの円滑な供給にも繋がる、極めて重要な政策である。家計における1,100兆円の預貯金の大部分をお預かりしている銀行は、そのキープレイヤーであると自負している。新NISAの導入など、政府による力強い後押しに応えるべく、金融商品の販売会社として、創意工夫を凝らしてお客さまの資産形成に貢献していくことが大切である。また、お客さまに最も近い存在として、家計の金融リテラシー向上をサポートしていくこと、そして顧客本位の業務運営を徹底していくことが、「家計による投資増、企業の成長、資産所得増」という、貯蓄から投資の好循環を定着させる重要な鍵になると考えている。

顧客本位の業務運営の徹底は、全銀協活動の一丁目一番地と認識している。そもそも、顧客本位、フィデューシャリー・デューティーとは、「受託者は委託者および受益者の利益を第一に考える義務を負う」という概念であり、私はこれを、「お客さまに正しい理解の下、適切なリスクテイクをしていただき、より豊かな生活を実現していただく」ものと理解している。会員各行による顧客の最善の利益を追求する取組みを、私自ら先頭に立って旗振りしていく。従来、全銀協で進めていた金融経済教育の活動は、4月に設立される金融経済教育推進機構に移るが、前会長行から引き継ぐ最重要のテーマであることには変わりなく、機構と密に連携のうえ、会員行とともに普及に取り組んで参る。

資産運用立国におけるテーマの一つであるスタートアップ支援も、中長期的にわが国の成長率を左右する重要な政策であり、欧米に比べて小規模にとどまるベンチャー投資や、スモールIPOに偏重したエグジット方法など、金融面の課題を解決することが重要であると認識している。アメリカ同様、スタートアップにわが国の成長エンジンになっていただくという大きな期待あるいは夢を込めて、ご支援したいと考えている。

また、ポストコロナへの移行が進むなかで、資金繰り支援にとどまらない、経営改善や再生支援も含めた事業者の方々への支援は、わが国の産業を根底から活性化させる政策であり、銀行界は、これまでのモメンタムを引き継ぎつつ、さらに大きな役割を果たすことが求められている。「起業と事業再構築の活性化、イノベーション創出・生産性向上、産業構造の転換」という好循環を生み出すべく、スタートアップ支援と事業者支援の両面で会員各行の取組みを促していく。

次に、サステナビリティについては、概念整理などハイレベルな対応に加え、今後はこれまで以上に、開示やお客さまへのエンゲージメントといった実務面の対応が重要なフェーズに入っていく。そうした取組みは決して容易ではないが、日本あるいはアジアという課題先進地域の金融機関だからこそ、「困難な課題への真摯な取組み、グローバルのサステナビリティをリード」という好循環を生み出せる可能性があるとも言える。全銀協としての基準づくりなどを通じ、社会課題の解決に意欲的かつ粘り強く取り組んでいく。

第二の柱は、「安心・安全かつ利便性の高い未来志向の金融インフラの追求」である。冒頭でも申しあげたとおり、全銀システムについては昨年10月に発生した障害で、お客さまをはじめ多くの方々に多大なご迷惑とご心配をおかけしたことに対し、改めて心からお詫び申しあげる。

社会のさまざまなものが複雑かつ広範なネットワークで繋がる現代において、一つの障害が及ぼす影響の大きさ、そして全銀システムがわが国の決済網の中核として求められる安定性・堅牢性の高さを改めて痛感した。昨年、改善・再発防止策を取りまとめ、現在は実行段階に移っているが、今後も利用者の皆さまに安心してご利用いただけるよう、安定稼動の実現・維持に向けて不断の努力を続けて参る。

手形・小切手の電子化については、2026年末までに交換枚数をゼロにするという最終目標に向け、私自らリーダーシップを発揮し、これはもう総仕上げのつもりで取り組んで参る。そして、お客さま、行政、銀行にとって利便性、効率性が格段に上がる税・公金のQRコード納付については、「三方よし」の取組みとして注力して参る。

安心・安全の実現という意味では、昨今深刻化している金融犯罪への対応も重要である。お客さまの大切な財産をお守りするための安心・安全の追求は、ともすると利便性とトレードオフになりがちだが、どちらも妥協することなく、高いレベルでの両立にこだわっていきたい。

そして、あらゆるデータが繋がる社会に向けて、より未来志向の金融インフラに関する検討も進めて参る。金融、非金融の垣根がますます低くなっていることを踏まえ、さまざまなステークホルダーとオープンな議論をしていきたい。

第三の柱は、「グローバルに通用する健全かつ強靭な金融システムの整備」である。マネロン対策、サステナビリティ、バーゼルIII最終化など国際的なアジェンダが目白押しであり、わが国の金融システムがグローバルに通用する健全性および強靱性を実現することが一段と重要になってきた。その典型例がマネロン対策であり、来る第5次FATF審査を見据え、わが国の全ての銀行が一定以上のレベルに到達するよう、昨年設立した「マネー・ローンダリング対策共同機構」を中心に、しっかりと会員行をサポートして参る。

バーゼルIIIについては、わが国は国際合意に沿って最終化し、すでに適用が開始されているが、米英では内容や適用時期をめぐる議論がまだ決着していない。金融システムがグローバルに結び付く現在、金融の危機の波及やリスクの偏りを防ぐうえでは、各国地域がしっかりと足並みを揃えることが重要である。

以上、就任に当たっての抱負を申しあげたが、1985年、バブル前夜に銀行に入り、その後の社会人人生がバブルの隆盛と崩壊、そして「失われた30年」とそのまま重なる私としては、決して、これを先延ばしにして「失われた40年」にすることなく、我々の世代で決着をつけ、次の世代に明るい未来を託すことを固く決意している。

現在の日本経済は再成長に向けたまさに千載一遇のチャンスを迎えており、銀行界として、その実現に向け全力を尽くす所存である。皆さま方にはご支援、ご協力のほど、何とぞよろしくお願い申しあげる。

(問)

2点伺う。1点目は日本銀行の金融政策修正について。先日の金融政策決定会合でマイナス金利が解除されたが、このことが銀行経営やマクロ経済に与える影響について、いかがお考えか。2点目は今日発表された日銀短観について。この内容についての受止めと、景況感の見通しについて伺いたい。

(答)

日本銀行の植田総裁は、先日公表された春闘集中回答結果をはじめ、経済および物価見通しに関わる各種データをもとに、かねて言及されていた「2%の物価安定の目標が持続的、安定的に実現していくことが見通せる状況」になったと判断し、今回の政策変更に至ったものと考えている。

これまでの金融政策は金融市場において「異次元緩和政策」と称されているが、それが今回正常化に向けて大きく転換し、金利のある世界になったということは感慨深いものがある。金利のある世界になると、お客さまの新規のお借入れ金利が上がるだけでなく、既存のお借入れの返済負担についても一定の増加が見込まれる。植田総裁が「現時点の経済・物価見通しを前提にすれば、当面緩和的な金融環境が継続すると考えている」と発言されたことから、マクロで見れば当面の影響は限定的なものに留まると考えられるが、LBOを実施した高レバレッジ先や中小企業のなかでも財務基盤が弱く借入れ依存度が高いお客さまは、金融政策変更の影響を受けやすいため、十分留意する必要がある。

また、中長期的には金利上昇トレンドが続いていくことも踏まえ、お客さまの動向をきめ細かくフォローし金融仲介機能の発揮に努めるとともに、お客さまの経営課題を見極め、事業計画の見直しや経営改善支援などにも取り組んでいくことが重要と考えている。

金利のある世界になると、時間軸の概念が復活する。金利がゼロであれば現在の価値と将来の価値は同じだが、金利が付いてくると時間とともに物の価値が上がっていく。そうなると経済のダイナミズムが動き出し、お客さまには調達の組み替えや金利上昇のヘッジなど、単純な預金、貸金にとどまらないさまざまなニーズが生まれると見られる。こうした財務戦略に関わるアドバイスについても丁寧に行っていくことが求められる。

家計においては、金利上昇による住宅ローンの返済負担増加には注意が必要である。全体の7割を占めるといわれる変動金利型ローンは、基本的には短プラに連動している。短プラが足元では動いていないことから、今のところお客さまへの影響は出ていない。ただし、中長期的には金利上昇トレンドが続いていくので、住宅ローンの相談に当たっては無理のない借入れ計画となるよう適切にお客さまをサポートしていく。

金利のある世界は、すなわちインフレのある世界である。したがって、株式や投資信託等を用いたインフレに負けない運用のニーズも強くなっていくはずである。政府も貯蓄から投資を重点施策として掲げており、銀行はその核心部分である1,100兆円の預貯金の大部分をお預かりするキープレイヤーとして、顧客本位の業務運営を徹底の上、お客さまの資産形成をサポートしていく。

銀行自身にとっての影響をお話しすると、イールドカーブが立つということは根源的にはポジティブな話だと考えている。短期的には保有債券価格の下落により評価損益が悪化するが、中長期的には新規の投資利回りや預貸金利鞘の改善につながる。リスク管理を徹底しつつ、収益機会を模索していく局面になると思われる。

預金については、銀行間で獲得競争が活発化することは十分にあり得ると思う。また、定期預金そして債券投資などへのシフトも見込まれる。足元は大幅な預超であり、当面は緩和的な金融環境が維持されると見られ、銀行の資金繰りには問題は生じないが、いかに粘着性のある預金を確保していくかは、今後の銀行経営における一つのテーマになると予想している。

金利のある世界は、お客さまにとっても銀行にとっても久しぶりの出来事である。金融仲介機能やコンサルティング機能の発揮とともに、リスク管理の強化とビジネス戦略の高度化に努めていく。

続いて2点目の本日公表された日銀短観について。

全規模・全産業の業況判断DIが前回12月調査とほぼ同水準となっており、総じて見れば、良好な景況感が維持されていることが分かる内容であったと認識している。ただし、中小企業については、製造業の現状がマイナスに転じており、大手自動車メーカーの生産停止の影響が主因と思われるが、ここでも人手不足の問題や、価格転嫁が困難な状況が続いていることも影響しているのでないかと見ている。今後の先行きには引き続き注意が必要である。

大企業の状況について業種別に見てみると、製造業の景況感は小幅に悪化しており、一部の産業では業況の改善に足踏みが見られる。大手自動車メーカーの生産停止や能登半島地震の影響などを受け、関連業種の生産が下振れたことが要因として考えられる。

一方、非製造業の景況感は引き続き改善しており、調査開始以来、約33年ぶりの高水準となった。対面型サービス業では、インバウンド需要の拡大などが景況感を押し上げているほか、情報サービス業でもシステム開発受注などが堅調に推移しており、好調な業績となっている。

先行きについては、春闘での大幅な賃上げや原材料のコストアップを背景に現状より数字は悪化しているが、実質賃金の上昇や年初からの株高などを受け、家計の消費意欲が高まり、今後は改善していくと見込んでいる。

また、製造業についても先ほど申しあげた下押し要因が徐々に和らぐことも期待される。

なお、今回の日銀短観では、今年度の設備投資計画は例年と比較して高い伸びとなり、企業の設備投資意欲が引き続き旺盛であることが示された。コロナ禍や物価高により先送りされてきた更新・能力増強投資に加え、人手不足に対応するための省力化投資、DXやGXに関連したソフトウェア投資などが増加すると予想している。

(問)

2点伺う。1点目は、短プラは据え置かれている一方で、TIBORなどが急上昇している現状をどう見ているか。融資金利に影響することがあるのか。2点目は、賃上げの動向について。好循環が進んでいると言われている中、金融界でも賃上げが相次いでいる。この流れが来年以降も続くのか。また他業界も含めた人材獲得競争についてどういったお考えをお持ちか。

(答)

1点目は、ご承知のとおり、先月、日本銀行による金融政策決定会合にてマイナス金利政策が解除された。短プラはマイナス金利解除後も据え置かれているが、仰るとおり、TIBORは足元上昇し、例えば1か月物で見ると、量的・質的金融緩和政策が導入される前の2010年から2012年頃の水準と概ね同じレベルで推移している。

個人のお客さまに対する変動金利型の貸出においては、TIBORが参照されることは一般的ではないため、直接的な影響は、基本的にはないと考えられる。一方、法人のお客さまに対するTIBOR連動型の貸出においては、TIBORの上昇が利払い負担の増加に直結する。銀行界としては、できる限り丁寧な説明に努めるとともに、個別のお取引のみならず、今後の資金計画全体について適切なアドバイスを行っていく必要がある。

固定金利型へのシフトの状況については、マイナス金利が解除されてから間もないことから、現時点ではまだデータが十分に集まっていない。これについても銀行界としては、今後の金融政策の動向を踏まえつつ、お客さまの資金計画および収支計画に適した提案を行っていくことが重要であると考えている。

2点目は、金融界での賃上げについて。デジタル化やグローバル化などの進展を背景にして、いずれの企業も多様なスキルセットを持つ人材を求める動きを加速させており、他業界との人材獲得競争は、今後ますます激しいものになると考えている。また、働き手側が企業を選ぶ際の目線が高まっていることも、人材獲得競争を激化させる要因になっていると考えており、より良い人材を獲得するためには、働きやすい環境づくりやワーク・ライフ・バランスの確立、多様なキャリアパスを描くことができる人事制度の設計など、各社が人材を惹き付ける施策を実行・推進し、人的資本経営を一段と進めていく必要がある。

したがって、賃上げの傾向は続いていく地合いにあると見ているが、実際にそのモメンタムが持続するためには、企業が賃上げの余力を継続的に確保していくことが前提となる。理論的には、人的資本経営の追求により、高付加価値の人材を引き寄せることで企業業績が改善し、さらなる賃上げの余力が生まれてくるはずである。

こうした「賃金と企業業績の好循環」の定着も、日本の再成長には欠かせないピースだと思っている。銀行界としては、人的資本経営に関し、お客さま企業との対応に努めていくとともに、自身の取組みについても高度化していく。

(問)

1点目は、マイナス金利が解除されて、17年ぶりに利上げされたが、今後の追加利上げの回数や時期などの見通しについて、どう推察されるか。2点目は、過去、失われた20年、30年という言葉があり、日本銀行の金融政策をめぐっては、拙速な利上げが景気回復の腰折れを招いたなど、いろいろな批判を浴びることもあったが、過去の大規模緩和策や過去の利上げ等をどう評価するか。

(答)

1点目は、金融政策の見通しについてのご質問であるので、全銀協会長としてはコメントする立場になく、あくまでも個人の意見としてお答えする。

先ほど申しあげたとおり、植田総裁が、現時点の経済・物価見通しを前提にすれば、「当面、緩和的な金融環境が継続すると考えている」と発言されたことから、アメリカのように急激なピッチで利上げが進むことはなく、今回の政策変更の影響を見極めるべく、経済や物価の情勢を入念に確認していく時間帯に入っていくと見ている。

次のアクションについては、日本銀行はマーケットと丁寧にコミュニケーションをとりながら、経済指標などのデータを丹念に見ながら慎重に検討していくものと考えている。

2点目は、過去に日本銀行が利上げに踏み切った状況や、失われた30年の功罪という話である。確かに2000年に1度、2006年から2007年にかけて2度、利上げを実施している。しかしながら、いずれも短期間のうちに利下げに転じており、ご質問にあるように、市場からは厳しい評価があったということは承知している。

各国金融当局は、経済状況や物価、金融情勢、その他さまざまな事象を踏まえたうえで、効果が副作用を上回ると判断して、政策決定を行っていると思う。日本銀行の過去の金融政策についても同様に、その時々の状況に応じて決定されたものと理解している。

しかし、いかなる金融政策においても、その後の環境次第では、副作用が効果を逆転する事態が生じ得る。後から振り返れば、さまざまな評価はあるかもしれないが、たとえそれが短期間のうちであったとしても、金融政策の見直しが行われること自体は致し方ないことだと理解している。

いずれにしても、日本銀行は過去の経験を踏まえながらも、市場とのコミュニケーションやエンゲージメントを高度化していると考える。実際に、先月の金融政策変更に至る過程では、金融政策の考え方について、一貫して丁寧に説明してきた。

ここ数か月は、賃金と物価が共に上昇する好循環実現の確度が高まっていると繰り返し、緩和の修正が近いことをにじませたため、市場は政策変更を十分に織り込んでおり、大きな混乱もなく、無事にイベントを通過したと見ている。

(問)

最初に、フィデューシャリー・デューティーが大事になるという話があった。個人的な話で恐縮だが、1月に義理の実家に帰省した際に、中小企業を経営している義理の親から、「付き合いのある地銀から投資信託を買ってくれと言われて買った」という話を聞いた。「中身が理解できないから見てくれ」と言われて見てみたら、かなり複雑な投資信託の商品だった。個別の銀行やファンド商品へどうこう言うことは控えるが、おそらく、販売担当者も、その投資信託の商品性について詳しく理解していないのではないかと思われる。

こうした現象は、仕組債や外貨建て保険の不適切な販売の時ほどとは言わないが、少し似ていると思う。こういう問題が次から次へといたちごっこのように出てきていると感じている。新NISAが始まったことは、地銀にとってもチャンスであり、積極的に販売等が行われると思うが、改めてフィデューシャリー・デューティーの高度化についてどうあるべきなのか、いたちごっこでない本質的な解決策、高度化の策について教えてほしい。

(答)

フィデューシャリー・デューティーの高度化、本質的な解決策についての質問をいただいた。ご指摘のように、金融商品の不適切な販売が問題化した事例はこれまで何度も発生しており、銀行グループにおける金融商品の販売態勢に対しては、厳しい目が向けられていると認識している。

昨年6月に、会員行において仕組債販売を巡る行政処分が下されたことは、全銀協としても事態を極めて重く受け止めており、同年7月には、お客さま本位の業務運営の徹底について、全銀協内で申し合わせも行っている。私は全銀協会長として、こうした不適切な金融商品販売の負の連鎖を、不退転の決意で断ち切らなければならないと考えている。

2017年に金融庁が策定した「顧客本位の業務運営に関する原則」においては、金融事業者が取るべき行動について、あえて抽象的な原則だけを定めて、自らの置かれた状況に応じて判断するプリンシプルベースのアプローチが取り入れられた。それまでは法令改正による投資家保護のための取組みが求められてきた一方で、それらが最低基準となり、形式的・画一的な対応を助長してきたとの指摘があったことが背景である。

例えば、運用経験や知識が少ない方、高齢者の方への提案時においては、より慎重に意思確認を行う必要があることから、ご家族に同席を依頼したり、管理職同席の下で適合性の検証を実施するなど、複数人の目を入れて総合的に判断するといった対応が考えられる。

ご質問の中にあった販売員の投資商品への理解不足があったとすれば、外部資格の取得を昇格要件にするなど、計画的な自己学習を促す仕組みを設け、商品そのものの知識や、お客さまのニーズに合った商品を提案するスキルを高めることが重要だと思っている。

フィデューシャリー・デューティーの高度化に向けたあるべき姿は、銀行内に顧客の利益を最優先に考える文化が根付いていることではないか。そのためには、経営陣が顧客本位の業務運営に向けた明確な取組み方針を打ち出し、第1線によるリスクオーナーシップの発揮、第2線と第3線による実質的な内部検証と監査を通じ、健全な企業文化を醸成していくことが必要だと考えている。

繰り返しになるが、顧客本位の業務運営の徹底は、全銀協活動の一丁目一番地と認識している。そもそも、このフィデューシャリー・デューティーとは、冒頭挨拶でも申しげたとおり、お客さまに正しい理解の下、適切なリスクテイクをしていただき、より豊かな生活を実現していくものと理解している。全銀協会長として、私自ら先頭に立って旗振りをして参る。

(問)

2問お願いしたい。1点目は、冒頭挨拶でもあった新NISAについて。新NISA開始後、ネット証券から投資信託等への資金流入が加速していると思うが、その中で、銀行チャネルや投信窓販の役割はどういうところにあるのか。また、今後どのように差別化を図るべきかについて会長の所見を伺いたい。

もう一点、銀行株の市場の評価や投資家との対話について伺いたい。ここまでマイナス金利の解除期待が、銀行株の上昇要因の一つになっていたと思うが、今後、市場は銀行株についてどのような点に注目していくことになるのか。引き続き金融政策動向が焦点となるのか、または、個社の戦略が注目されるのか。また、歴史的な株高で日本の株式市場に注目が集まっているなか、チャンスでもあると思うが、上場する銀行は国内外の投資家とどのようにコミュニケーションを取るべきかについても所見をお聞きしたい。

(答)

まず、1点目、新NISAについては、1月から2か月連続で資金流入が1兆円を超えており、国民の資産運用に対する関心の高まりを強く実感している。ご承知のとおり、銀行はインターネット、モバイルといったデジタルツールのみならず、店舗窓口や電話などの多様なチャネルを通じてお客さまとの接点を持っている。それらのチャネルを通じ、お客さまのニーズに応じて、コンサルティング機能を提供することが、銀行が果たすべき重要な役割の一つだと認識している。

また、新NISAでの取引に限らず、その他の資産運用、住宅ローン、相続・贈与、非金融サービスなども含め、デジタルだけでは解決できない幅広いニーズに対応できることが銀行の持つ最大の強みであり、ネット証券との差別化につなげられる部分ではないかと思っている。中でも運用経験や知識が少ない方、高齢者の方などにとって、自分に合った商品を自分で見つけて、自分で手続を完結することは容易ではない。だからこそ、新NISAについても、お客さま一人一人のライフステージやニーズに応じたコンサルティングを実施し、安心して資産運用の第1歩を踏み出していただくためにお手伝いをすることが、我々銀行界としての責務だと考えている。

2点目、銀行株についてである。ご承知のとおり、今回、マイナス金利が解除される前あたりから、金利のある世界が見通され、今後、実際そうなっていくことは、銀行界にとって企業価値を向上させる大きなチャンスであると考えている。また、銀行株に対する市場の注目も集まっていると認識している。ここしばらくは市場の関心は金融政策変更に集中していたが、これからは、金利のある世界を見据えたビジネスモデルの進化に注目が集まっていくと見ている。本業の預貸金運用のみならず、資金運用ビジネスの展望、次世代の店舗運営、またALM戦略など多岐にわたる項目について、投資家の視線が注がれると思っている。そして、銀行の業績は、マザーマーケットの経済成長と連動している部分があるので、「成長と分配の好循環」が見られつつあるわが国経済の再成長の趨勢が、今後の銀行株の動向に大きな影響を与えるものと見ている。

したがって、足元で進んでいるパラダイムシフトをしっかりと後押しし、国内外の投資家に対して、「賃金・消費・企業業績」の好循環、「企業業績・投資・生産性」の好循環などが、着実に回転し始めたとアピールしていくことが、銀行株にとって何よりもポジティブな影響を及ぼすものと考えている。

(問)

女性活躍に関して伺う。銀行界で最近、例えば、山陰合同銀行で生え抜きの女性が初めて代表権を持ったり、三井住友銀行で女性副頭取が誕生したりといったニュースがあった。ほかの業界も含めてだが、特に銀行業界でも、女性の台頭に長く時間がかかっていることに対しての評価と、今後の期待についてお尋ねできればと思う。

(答)

個別行の人事については、この場での回答は差し控えさせていただく。ご指摘の、女性の台頭に長い時間がかかっていることについては、伝統的な企業文化やキャリア形成における構造的な障壁の存在など、さまざまな要因が背景にあったと考えている。ただし、各社はこのような状況を良しとしてきたわけではなく、経営判断に多様性を持たせ、企業パフォーマンスを向上させることを企図し、研修体制の見直しや、早期からの戦略的なキャリア形成支援など、女性の活躍を推進してきた。

こうした取組みの成果が徐々に表れていると認識している。例えば、2013年時点では、東証一部上場企業において、女性役員がいない企業の割合が84%であったのに対し、2022年時点では、同割合は18.7%となっているほか、ご指摘いただいた銀行界における今般の昇格人事も、こうした取組みの成果と言える。

銀行界に限らず各企業は、自社の持続可能な成長と日本経済の発展を目指し、引き続き女性活躍を推進する取組みを進めていくものと認識している。異なる経験や技能、属性を反映した多様な視点や価値観は経営の質を高めることに繋がり、これは企業にとってのみならず、社会全体にとってのメリットと考えている。

また、社会全体として目指すべき姿は、性別に関わらず、すべての人が自らの個性と能力を最大限に発揮できる社会を実現することだと考えている。これは単にジェンダーの平等を超えた問題であり、個々人の可能性を最大化し、多様な才能が社会に貢献できる環境を整えることが各企業に求められると思っている。

全銀協としても、各会員行が多様性を尊重する企業文化を育むことを通して、各行員が公正にチャンスを得られる社会を実現することを期待している。

(問)

為替について伺う。17年ぶりの利上げにもかかわらず、円安が進んでいる状況。日本の産業構造を踏まえたうえで、今の円安は、率直に日本企業にとってプラスかマイナスか。

(答)

まず、今の為替水準について。ご存知のとおり、為替相場には、国際収支、物価動向、地政学的リスク、市場参加者のセンチメントやポジションといった、さまざまな要因が影響することから、現在の水準が日本経済の実力を反映しているかは一概には判断できない。個人的には、日本銀行が引き続き緩和的なスタンスを維持している以上、根強いインフレ圧力を踏まえ、アメリカの利下げ開始時期が後ずれするとの観測が浮上していることが、マイナス金利政策が解除されてから円安に振れたことの背景としてあるのではないかと考えている。

また、日本全体でみた際にプラスかマイナスかについては、いろいろなステークホルダーがいるので難しい。企業にとっては、産業別にプラス・マイナスがある。個人のお客さまの生活にとっては、輸入物価が高まることは良いことではない。そういうことを全部踏まえて、日本にとってトータルでプラスかマイナスか判断するのは、非常に難しいと思っている。

(問)

冒頭少し話があったが、資産運用立国の関係について。国民の資産形成のあり方を根本から変えるだけでなく企業の成長を支えるリスクマネーの円滑な供給にもつながる政策だと思うが、そのなかで重要なキープレイヤーを担う銀行界はどう関わり、どこへ牽引していくのか。「重要なキープレイヤー」としての役割を補足で伺いたい。

(答)

まず、NISAの抜本的拡充や恒久化など、政府による大きな後押しに応えるべく、我々としては創意工夫を凝らしてお客さまの資産形成に貢献していくことが重要だと思う。

例えば、個社の話で恐縮だが、SMBCグループではOliveという新サービスを展開しており、会員各行との切磋琢磨を通じて業界全体でお客さまへのアプローチを洗練させていきたいと考えている。

エントリーバリアの引下げには、冒頭でもお話ししたとおり、家計の金融リテラシーの向上も欠かせない。間もなくスタートする金融経済教育推進機構の円滑な滑り出し、事業開始に貢献し、また、銀行界としての機構との連携の在り方を早急に形づくっていくことが、今年度の会長行にとって重要なミッションだと思う。

また、魅力ある投資商品を育んでいくこと、そこから生まれる果実を広く家計に届ける仕組みをつくっていくことが我々に課された重要な任務だと思う。例えば、高い成長カーブが期待されるスタートアップ企業は、資産運用立国における有力な投資対象としても位置づけられており、金融機関としてその成長を促進するとともに、投資を行うためのツールやマーケットの整備に努めていきたいと考えている。

(問)

銀行が上場している意味について伺う。銀行が持つ公共性から、PBR1倍超えが必須かと言われると、議論の余地があると思っている。しかし、80程度ある銀行の上場グループの中で、PBR0.3を割る銀行があることを考えると、上場している意味を考えてしまう。0.3という数字にどのような意味があるかというと、例えば警視庁運転免許本部のホームページによると、普通第1種免許を取るには片目0.3以上の視力が必要であり、0.3に満たないと公道を走ってはいけない。PBR0.3を割る企業は、資本市場の公道である取引市場で走ってはいけないのかもしれない。銀行が持つ公共性などを考えて、上場する必要はあるのか、お考えを伺いたい。

(答)

まず、上場するかどうかも含めて、どのような資本政策を取るかは各行の経営判断であり、個々の判断についてはコメントする立場にない。

そのうえで、ご指摘のとおり、銀行は高い公共性を有する業界であり、地域社会への貢献を通じて公共の利益を追求することは銀行の重要な使命であると考えている。しかし、上場企業である以上、市場経済の原理に従い、収益性を高め、株主還元を充実させていくことが求められるため、公共的な使命とのバランスをどのように取っていくかということは、上場する銀行特有の難しさではないかと思う。

上場のメリットとしては、株式市場における資金調達が可能であること、高い開示義務に従うことでコーポレートガバナンスが強化されることなどが挙げられる。また、昨今、人材の獲得競争がますます厳しさを増しているなか、人材獲得面において、上場企業であることによるブランド力、あるいは社会的な認知度の維持も重要なポイントであると思う。

コスト面については、株主還元に対する強い要請や、開示およびIR活動における実務対応などが挙げられる。こうしたコスト、メリットを踏まえ、各行が自社の在り方をしっかりと検討、判断することが非常に重要であると考えている。

足元、日本経済に成長と分配の好循環が生まれつつあるなか、銀行には金融仲介機能の更なる発揮が求められている。こうしたなか、上場、非上場に関わらず、銀行がその礎として、しっかりと収益を上げ、資本をより充実させていくことは不可欠である。各会員行が、公共的な使命と、収益性、健全性を高次でバランスさせ、日本の再成長に貢献していくことが大切であると理解している。

(問)

スタートアップ支援は政府も含め非常に重要な課題となっているが、より大きなスタートアップになって、メガベンチャーとなっていくにあたり、上場した後、資金調達に悩む企業が多い。いわゆる上場後の成長の谷に陥っていると言われるスタートアップが非常に増えているが、こうしたスタートアップを支援するために、銀行界としてどう対応していくのか、現状の課題認識と併せて伺いたい。

(答)

ご存じのとおり、日本においてはスタートアップへの投資額はまだ小さく、非上場での資金調達に限界を覚え、時価総額が小さい状態でのIPO、つまりスモールIPOを行う企業が相応に発生していると理解している。

通常、時価総額の小さい企業は機関投資家の投資対象になりづらく、加えて、上場前から投資を行っていた投資家が、IPOの後、早期に持分を売却することが多いことから、株価は下落傾向となるため、ますます投資家を引きつけづらくなる。その結果、追加資金調達の道は極めて限定され、上場したスタートアップが、その後、満足に成長投資を行えなくなるケースが散見される。

この問題を解決するには、上場前後で株式を持ち続け、必要に応じて追加で支援を行う投資家が不可欠だが、残念ながら、現時点では、わが国ではそういった投資家が不足している。そのため、銀行界としては、デット提供者の立場にとどまらず、エクイティ投資家としてもスタートアップを支援していくべく、政府に対し、規制緩和や税制改正による後押しを提言しているところである。

例えば、銀行が投資専門子会社を通してスタートアップにマジョリティ出資をする場合、投資先は非上場のベンチャーに限られ、上場後1年以内に持分を売却しなければならない。これを、「一定の要件を満たせば、上場後のベンチャーも対象とする」といったかたちに規制緩和してもらえないかと考えている。

もちろん、融資の役割も重要である。2021年の産業競争力強化法の改正により、大型ベンチャーへの債務保証制度が設けられた。ただし、これも対象が非上場企業に限定されていることから、上場後のスタートアップも対象に入れていただくことで、銀行融資による支援の拡大が見込める。

最後に、本日付で、全銀協では「新事業創出・育成支援検討部会」を設置した。いかなる成長ステージにあっても、有望なスタートアップが円滑な資金調達を行えるよう、今後、包括的な政策提言やスタートアップ支援に関する銀行界での知見の蓄積および共有を行っていく。

(問)

スタートアップ支援について伺う。銀行業界では、企業の実績、財務状況を基本とする従来の融資と異なり、ベンチャーデットといわれる、いわゆる事業の将来性を加味して融資を判断する手法、考え方が広がりつつあるかと思うが、その意義についてご所見等があれば、具体的な取組方針とともに伺いたい。

(答)

スタートアップの創出・育成は、わが国の経済成長と産業構造の変革にとって重要であり、これを支える資金調達手段の多様化は必要不可欠であると考えている。そのなかで、近年、スタートアップにおける資金調達手段の一つとして、銀行融資への期待が高まっている。

スタートアップには、成熟企業とは異なるスタートアップならではの借入ニーズが存在する。例えば、エクイティ調達交渉を円滑に進めるための短期のつなぎ資金や、エクイティだけでは調達が難しい巨額の成長投資案件が挙げられる。また、創業者の持株比率が大きく低下することが懸念されるケースにおいても、銀行融資への期待値が高まっていると思っている。

こうしたなか、銀行には不動産担保や個人保証に依存せず、事業価値やその将来性といった事業そのものを評価して成長資金を融資する姿勢が求められている。そういった課題認識を背景に、昨年1月には全銀協として「スタートアップ支援に関する申合せ」を行い、スタートアップへの取組強化を共通認識としている。

現在、各行において新たな融資、審査方法を試す場としての融資枠や、貸付ファンドの新設、新株予約権付融資などの新商品の導入など、新たな取組みが広がりつつある。また、政府も企業価値担保権の創設などを検討しており、事業性融資の拡大に向けて制度的な後押しをしていると認識している。これらの状況を踏まえ、業界としても取組みを一層強化していく。