全国銀行協会役員名簿 [62 KB]

2009年4月21日

斉藤専務理事報告

事務局から1点ご報告する。

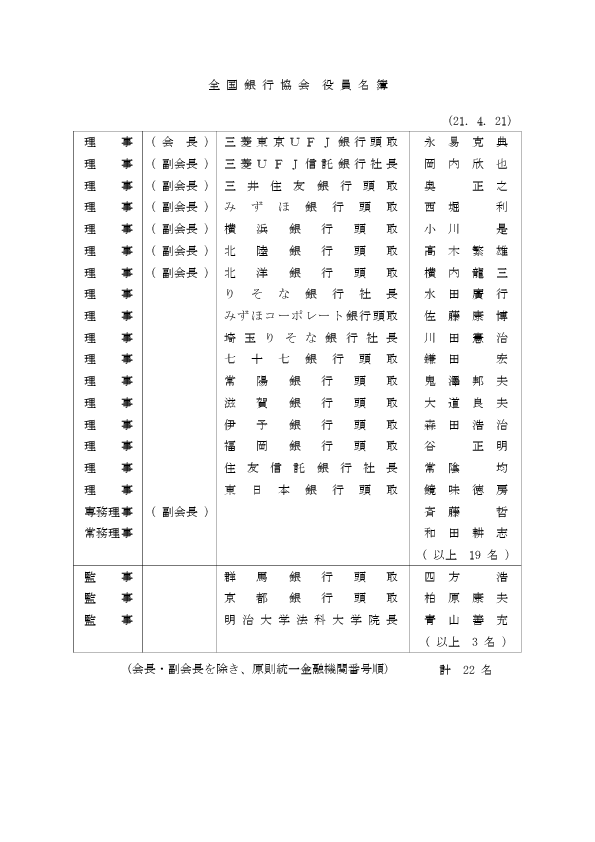

本日、開催した理事会において、平成21年度の会長・副会長を選任した。お手許資料の1枚目の「全国銀行協会役員名簿」にあるとおり、会長には、三菱東京UFJ銀行の永易頭取が選任され、この1年間、全銀協は永易会長の指揮のもとで、諸課題に対応していくことになる。

次に、永易会長を補佐する副会長には、三菱UFJ信託銀行の岡内社長、三井住友銀行の奥頭取、みずほ銀行の西堀頭取、横浜銀行の小川頭取、北陸銀行の髙木頭取、北洋銀行の横内頭取ならびに私斉藤の7名が選出された。

なお、本日はこのほかに永易頭取の略歴および今年度の記者会見の日程をお配りしている。

会長記者会見の模様

三菱東京UFJ銀行の永易でございます。

本日の理事会において、杉山前会長の後を受け、全国銀行協会の会長を務めさせていただくこととなった。これから1年間、皆様のご支援を賜りながら大役に取り組んでまいりたい。どうぞよろしくお願い申しあげる。

就任の抱負を申しあげる前に、この場を借りて、杉山前会長に一言、お礼を申しあげたいと思う。

昨年度は、夏場以降、欧米の信用バブル崩壊が世界に波及するとともに、金融・資本市場に大変な混乱が生じ、経済も戦後最悪とも言われる厳しい状況に陥った。政府、日銀等と一体となって、私ども銀行界も、資金供給の円滑化に全力を挙げてまいったが、そうしたなかで、杉山前会長は、見事なリーダーシップを発揮された。そのご尽力に心から敬意を表したいと思う。

さて、改めて銀行界を取り巻く環境を見ると、当面は厳しさが続くと覚悟せざるを得ない。わが国の実質GDP成長率は、昨年10~12月に前期比年率マイナス12.1%と、第1次オイルショック以来の大幅なマイナスを記録し、今上半期も落ち込みが続くと見られる。

しかし、その後は、国内外の大型景気対策の効果もあり、秋口には悪化に歯止めがかかり、22年度には回復局面入りも展望できるのではないか、と見ている。

さらに、中長期的に見ても、わが国は、持続的な経済成長を確保しうる「実力」を備えている。同時不況脱却後の世界経済では、「新エネルギー」、「環境」、「少子高齢化対応」などのキーワードで表される新ビジネスの成長が見込まれている。これらは、わが国の得意分野であり、その技術・ノウハウが十分に活かされると思う。

この回復シナリオを実現するため、足元、政・官・民が、経済危機対応、ならびに将来の成長力強化に、総力を挙げている。わが国経済にとって、今年度は、こうした努力を実らせ、危機脱却から成長軌道へと「流れを変える年」だと思う。

私ども銀行界も、経済界の一員として、本来の使命である金融仲介機能を一段と発揮し、最大限の貢献を果たしてまいりたい。当面の経済危機対応にせよ、将来に向けた成長戦略にせよ、それが効果を挙げるには、資金がスムーズに循環することが必要である。銀行界は、「取れるリスクは積極的に取る」とともに、中長期的にも資金が成長分野にスムーズに供給されるように、「金融市場の機能強化に資する制度整備」にも、全力で貢献してまいる所存である。

全銀協としても、各行の取り組みをサポートするとともに、業界の取りまとめ役としてリーダーシップを発揮してまいりたい。私も、全銀協会長として、力を尽くしたいと思う。

それでは、具体的に、今年度、全銀協が取り組むべき課題を申しあげる。

まず、当面の緊急対応を後押しするとの観点から、引き続き資金供給の円滑化に努めてまいりたい。

厳しい経済環境のもとでは、「官」と「民」がしっかり連携し、緊密にコミュニケーションを取りあいながら対応していくことが、極めて重要である。

すでに、政府・当局、日銀には、さまざまな政策対応をいただいている。さらに先日は、過去に例をみない大型の「経済危機対策」をまとめていただいた。その柱の一つである「緊急的な対策」では、信用保証枠の拡充、日本政策投資銀行による長期貸付枠の拡大、住宅金融支援機構の保証機能の充実などの政策を用意いただいている。

私ども民間銀行も、これらを十分に活用しつつ、円滑な資金供給に注力してまいる所存である。全銀協としても、政策効果がフルに発揮されるよう、連携の具体的なあり方などについて、現場の状況を踏まえた意見を申しあげてまいりたい。

加えて、資金面に限らず、景気悪化局面での緊急対応という観点から、中小企業のお客さまでニーズの高い営業支援について、全銀レベルで何らかの対応ができないか、検討を行いたいと思う。また、個人のお客さまには、お借り入れの返済に不安をお持ちの方を対象に、「銀行とりひき相談所」においてカウンセリングサービスを実施しているが、今後、より多くのお客さまにご利用いただけるよう、一層のご案内に取り組みたいと思う。

次に、中長期の成長力強化に資するとの観点から、わが国金融・資本市場の機能強化に向けた制度・インフラ整備にも対応してまいりたい。

今般の欧米での信用バブル崩壊によって、金融・資本市場のさまざまな問題点が明らかとなった。しかし、わが国経済の持続的な成長を促すには、やはり、銀行による間接金融と、市場を通じた直接金融とがバランスよく並存することで、個人などの資金が効率的に運用され、成長分野へ流れていくことが大切である。

それには、(1)金融商品・サービスの多様化、(2)「貯蓄から投資へ」の流れを促す金融所得課税の見直し、(3)金融取引・市場に対する安心・信頼の確保、(4)厚みのある投資家層の育成、(5)リスクに見合ったリターンの形成、といった切り口から、さまざまな制度整備および市場参加者の対応が必要である。なかには、効果の発揮に時間を要するものもあり、まさに中長期的な観点から、着実な対応が求められる。

平成19年に公表された「金融・資本市場競争力強化プラン」は、そのなかでも、速やかに取り組むべき課題を、パッケージで示していただいたものと理解している。すでに、かなりの項目で進捗が見られるが、残る課題についても、全銀協として主体的に、踏み込んで対応を進めてまいりたい。

具体的に、今年度は、商品・サービスの多様化に向けた態勢およびインフラ整備がポイントになると考えている。昨年は、「市場強化プラン」に基づいて、銀行グループの業務範囲の拡大や銀・証ファイアーウォール規制の見直しが実現した。今年度は、その前提として、各行が自主的・自律的に、利益相反管理態勢を整備することとなっており、全銀協として、各行を十分サポートしたいと考えている。

また、インフラ整備でも、今年度は節目の年となる。企業に新たな資金調達手段をご提供する電子債権記録機関については、昨年度、業務要綱を取りまとめた。今年度は、設立準備室の設置やシステム設計に必要な業務要件の定義など、より具体的な作業を進めてまいりたい。加えて、より安全で効率的な決済サービスの提供に向け、第6次全銀システムについても、23年11月の稼動を目指し、システムテスト計画の策定、関係規定の改定などの準備を着実に推進したい。

その他の項目では、まず、金融所得課税の見直しが挙げられる。「貯蓄から投資へ」を進展させるため、今年度は、金融所得課税の一体化および日本版ISA(少額投資非課税制度)について、具体的な検討が始まる。是非、実効性のある制度としていただくよう、実務の見地から意見を申しあげていきたい。

次に、金融取引・市場に対する安心・信頼の確保として、振り込め詐欺や偽造・盗難カードなど金融犯罪への対応に、引き続き力を入れてまいりたい。これまでの取り組みによって、金融犯罪の発生件数はピーク時に比べ、大幅に減少しているが、さらにその撲滅に向け、当局とも連携して、被害の未然防止に努めたいと思う。

また、現在、国会でご審議いただいている金融商品取引法等の一部改正では、金融ADR(裁判外紛争解決制度)が導入される見通しである。取引上のトラブルの迅速・簡便な解決を可能にすることで、金融商品・サービスへの信頼向上に資するものと理解しており、全銀協として必要な体制整備を的確に実施してまいりたい。

以上に加えて、新たな金融・資本市場の枠組みづくりに向けたグローバルな取り組みにも、積極的に参画していきたいと思う。今般の金融市場の混乱を踏まえて、各国当局間では、自己資本比率規制をはじめとする監督・規制の見直しが議論されている。これに民間から意見を述べていくことで、透明で信頼性の高い市場の構築に貢献したいと思う。

最後に、社会の一員として、CSR活動にも引き続き注力してまいりたい。昨年度は、「全国銀行ecoマップ」などの環境関連webサイトを公開する等したが、今年度も、引き続き、環境問題への対応や、金融経済知識の普及・啓発活動など、意義のある活動ができるよう検討したいと考えている。

官民挙げて経済の流れを変えんとするこの局面で、重責をお引き受けすることになったわけであるが、皆さまのご支援、ご協力を仰ぎつつ、微力ながら全力で取り組んでまいりたい。どうぞよろしくお願い申しあげる。

(問)

先ほど、挨拶のなかで、危機脱却から成長軌道へとの話があったが、会長を務められる2009年度、金融機関の収益環境はどのようになっていくのか、見通しをお聞かせ願いたい。特に、足元では「5月危機」などという声も聞かれるが、そうした懸念の有無、影響なども含めてお聞かせ願いたい。

(答)

足元、金融機関を取り巻く環境は極めて厳しいと言わざるを得ない。したがって、この3月期の決算も非常に厳しいものになると認識している。2009年度も、引き続き金融機関にとって厳しい年になろうとの認識である。

昨年度は、ご承知のとおり、経済危機というべき状況の下、与信関連費用が急増した。加えて、保有株式の減損も膨らみ、二重に厳しい環境であった。業務純益で計られる実力ベースの収益は、おそらく前年並みであり、極度に悪かったわけではないが、最終損益は非常に厳しい状況であったと総括できると思う。

今年度については、保有株式の減損は、なんとも見通しを立てづらいが、与信関連費用は、現状の景況感から言うと引き続き高止まりするとの見通しを立てざるをえない。トップラインが順調に伸びる経済環境でもなく、やはり厳しい状況が続くと思う。

(問)

今、米国の大手金融機関の1-3月期の決算が発表され、黒字決算の発表が相次いでいる。今回の金融危機の震源となった米国の金融システムの安定というものは、悪化に一定の歯止めがかかっているという評価なのか、それともまだまだ安定には時間がかかるというふうにご覧になっているのか。

(答)

一言で申しあげて、まだまだであると認識している。確かに1-3月期には、大手金融機関の黒字決算が続いた。この1-3月期決算を詳細にみたわけではないが、やはり債券関係のマーケット環境が非常に良かったと思う。金利が下がり、債券関係から利益が非常に出やすい環境にあった。一方で、クレジットコストはかなり増えている。5月上旬にはストレステストの結果が公表される予定である。この結果次第では公的資金の追加注入等の手当てもなされると思う。

米国の金融機関が本格的に立ち直るためには、官民の不良債権買取ファンド等により、不良債権の切り離しを相当進めないと、本格的に回復したという状況にはならないのではないかと考えている。

(問)

先ほど、課題・抱負のなかであった中小企業の営業支援で、全銀レベルで何か考えていけないかと言われたが、今時点で頭にあることがあれば紹介いただきたい。

(答)

中小企業の営業支援に関しては、個別行のレベルでは、既に「ビジネスリンク」等の名称で、新たなビジネスチャンスの創出のための活動を展開している。それが一つのヒントであり、こうした支援が全銀レベルでできないかということが一つの柱になろうかと思う。他にも全銀協として何か中小企業のお客さまのお役に立てないかという観点で、事務局でも精力的に作業を行い、下期以降には何らかの施策を実現したいと考えている。

(問)

三菱UFJ証券で顧客情報の流失問題が広がりを見せており、同じ金融グループのトップとしてどう受け止めているか、またグループとして取ろうとしている対応策などがあればお聞かせ願いたい。

(答)

本件は、個別行の問題であるが、今回このような事態を招き、MUFGグループの一員として、大変申し訳なく、衷心からお詫び申しあげたい。

私ども信用をベースにする商売にとって、お客さま情報の管理というものは、イロハのイというか、基本である。にも拘らず、こういう事案を発生させたということは、非常に申し訳なく思っている。

まず、三菱UFJ証券においては、既に当然のことであるが社長をヘッドとした緊急対策本部を立ち上げており、ご迷惑をおかけしたお客さまへの対応に全力を尽くす。併せて今後新たな二次被害を発生させないというスタンスで全力を挙げていると聞いている。また、再発防止策を考えるうえで、事実関係の厳格な調査が必須であり、これについては、緊急対策本部において、第三者による徹底した調査を既に開始している。厳格な事実解明を行ったうえで、しっかりとした再発防止策を出し、今後は同様の事態が発生しないというレベルまで対策を講ずる覚悟である。

MUFGでも既に対策検討部会を立ち上げており、同様の事象が起こる可能性はないか、現状の管理体制においてどこにリスクがあるのか、といったグループ内での情報展開を始めている。

いずれにせよ、証券における第三者による調査と、MUFGの対策検討部会における調査の結果を踏まえ、総合的な対応策を極力早期にまとめ上げるという方向で動いている。

(問)

米国金融機関に対するストレステストの結果が、来月初に公表されるとのことだが、仮にこれがグローバルスタンダードになった場合、日本のメガバンクに対する影響をどのように考えているか。邦銀は、サブプライムの影響が非常に少ないと言われているが、これがグローバルスタンダードになった場合でも、相対的な優位性は残るのか。

(答)

ストレステストがグローバルスタンダードになる確率は、非常に小さいと思う。日本の金融機関は不良債権の真っ只中から約10年をかけて這い上がってきた。今回のストレステストに相当するのは、資産査定の厳格化であり、当局はそのレベルを段階的に引き上げると共に、検査を並行して行い、その結果を踏まえて損失処理を行った。これにより、日本の金融機関は、金融危機から脱却した歴史がある。その時の厳格な資産査定でさえグローバルスタンダードにはならなかった。つまり各々の国で適切な方法で対応するということではないかと思う。これが、冒頭でグローバルスタンダードになる確率は低いのではないかと申しあげた所以である。万が一グローバルスタンダードになった場合には、整斉とストレステストを受けることになると思う。

(問)

邦銀の株式保有リスクについて、どのように考えているのか。リスクを遮断しなければいけないとか、売らないといけないとかという話が出ているが、どのような措置を取らないといけないのか、考えを聞かせてほしい。

(答)

政策保有株式は、冒頭にも申しあげたとおり、今回私どもの決算にも大変大きな影響を及ぼした二つのうちの一つである。もともと銀行の財務の健全性という観点からは、政策保有株を大量に保有している以上リスクは必ず存在する。これまで、私どもの銀行でも全銀レベルでも、ピーク時に比べて大幅に政策保有株式を減らしてきたが、それでも今のような状況になった。したがって、経営として政策保有株は減らしていく方向で努力していかなくてはならない。しかしながら一方で、お客さまのあることでもあり、やはり丁寧にご説明をし、ご理解、ご納得を頂いたうえで、進めていくことになろうかと思う。その手段としては、銀行等保有株式取得機構や日銀による金融機関保有株式買い入れの枠組み等を活用させていただく局面もあろうかと思う。

(問)

保有株を売却する受け皿は整っていると思うが、実際に減らすには、何か強制力が必要だとは思わないか。

(答)

強制ではなく、お客さまにご説明をして、納得をいただくということを大前提として進めたい。

(問)

政策金融が大きく役割を拡大しているのは、民間金融機関がこの局面で、金融仲介機能を十分発揮していないからではないのか。全銀協は、政策金融を縮小させる訴えを続けてきていると思うが、これとの整合性を会長はどのように整理しているか、お聞かせいただきたい。

(答)

政策金融については、「官から民へ」、「官業は民業の補完に徹する」という大原則、大きな流れは不変であると思っている。しかしながら、現在は、政策を総動員しても、経済危機、金融危機から抜け出すのが大変難しい状況にある。私どもとしては、政策金融と協調し、連携関係を保ちながら、各々の企業と政策金融との間をつなぐ、いわばインタープリターとしての役割を果たすことで、政策に貢献したいと思っている。政策金融は、今回の一連の政策で重みが増し、非常に大きな枠を与えられている。これが本当の意味で順回転するためには、民間金融機関の協力、貢献が必要であると強く認識している。したがって、この1年間、その役割をしっかりと果たしたいと思う。

質問のなかに、民間金融機関が役割を十分に果たしていないというコメントがあったが、十分であるかどうかという点については、自身が論評する筋合のものではないと思っている。ただし、金融・経済危機に陥った9月以降の数字を見ると、2月末までの5ヶ月間で、銀行貸出は4%増となっている。絶対金額で言うと11兆円増、大企業と中小企業の別ではそれぞれ10兆円と1兆円ということになっているが、この金融危機の状態において、各々の銀行では、精一杯、取るべきリスクは取りながら貸出を増やしてきたのではないかと、私自身は思っている。今後とも、その姿勢を続けたいと思っている。

(問)

政策総動員の話があったが、その政策のなかには、金融機能強化法による公的資金の注入という話もあるわけだが、貸出が伸びているというのはそのとおりだろうが、さらに経済社会から民間金融機関に一層のリスクテイクをしてほしいという要請があった場合に、メガも公的資金を入れるということは選択肢に入っているか。

(答)

メガ全体を総括することは出来ないが、少なくとも当行のシナリオには入っていない。金融機能強化法と日銀の劣後ローン等金融システムに対するセーフティーネットを整備していただいたことは、大変時宜を得た施策であると同時に、私ども金融界から見て非常にありがたい施策だと思う。しかしながら、公的資金の原資は、国民の大切な税金である。民間企業としては、自力でできるものは自力でやる、それが優先順位の一番であるのは間違いないのではないか。

私どもの銀行の例でいうと、この6ヶ月間、下期の間にTier1、Tier2共に必要な資本調達を行っている。今は資本調達ができる一方で、全く調達ができない等の最も厳しいリスクシナリオを描けば、そういう公的なスキームを活用させていただくことはあるとは思う。ただ、これまでの状況で、具体的に公的資金を使わせていただくという検討をしたことはなく、今後も当面ないのではないかと思っている。

(問)

銀証のファイアーウォールの規制緩和があるが、これはしばしば本当に顧客にとって良いことなのかという指摘がある。要するに、株式と貸出というのは本来的に利益相反があるのに、それをワンストップで提供して良いものなのか。特にメガバンクが持つ証券会社は、銀行の貸出にとっての利益を優先しがちで、株式をないがしろにするという指摘もある。ここはどうお考えか。

(答)

ファイアーウォールの撤廃は、顧客利便性に資する金融機能の進歩や発展のために採用された規制緩和であると思っている。したがって、もともとお客さまのためにならなければいけない。本件後、重要なのは利益相反の管理であり、その態勢の構築が非常に大きい問題となる。これについては先ほどの所信でも述べたとおり、各銀行の対応が基本であるが、共通点・注意すべき点は全銀協からも発信し、利益相反が起こらない態勢を整えたい。

(問)

今の質問に関連するが、コンフリクトをどうマネージするかというのは難しいことだと思うが、一方で、三菱UFJ証券の情報流出等を見ていると、コンフリクトをマネージするレベルに達していない気がするが、三菱東京UFJ銀行で銀証連携ビジネスはできるのか。

(答)

しっかりマネージできるよう対応していきたいと思う。私自身MUFGのCCO、チーフコンプライアンスオフィサーも務めた。しかしながら、三菱UFJ証券で今回のような事態が起こったことは、大変遺憾であるし、忸怩たる思いでいる。今後、いろいろな対応案を策定し、一段とレベルアップしていくことが、我々の責任であり、お客さまのためであると思っている。

(問)

銀行の自己資本を見る際にコアTier1という概念があるかと思うが、邦銀は欧米に比べて見劣りするという見方がある。この点について会長はどのような捉え方をしているのか。また、これに関連して、先般、三井住友フィナンシャルグループは普通株で8,000億円の資本調達をするという発表をしたが、これはコアTier1を充実させようかということかと思うが、こうした動きが今後も広がりを見せていくとお考えになるか。

(答)

今後の予測の部分はなかなか難しいが、コアTier1の議論が活発になってきたのは最近である。もともとわれわれもその部分をよく「真水」という表現をして意識してきたのは事実であるが、直近では、コアTier1を監督や規制の対象の一つにしていく議論があると聞く。特に欧州でその意見が強いということは存じている。

ただし、規制の問題は、一つの規制だけを変えただけでうまくいくというものではない。各々の国の状況によって、本質的なポイントは違ってくる面もあり、例えば、コアTier1だけを規制の柱に据えるというのはいかがなものかという気がする。

コアTier1と合わせて、資本バッファという考え方もある。これは好況時には通常よりも多い資本を積み、それをリスク時には取り崩す考え方である。これにより「プロシクリカリティ」と言われる景気増幅効果を抑えられるのではないかという議論は、理にかなっている面はある。ただ、繰り返しになるが、この種の問題は、あらゆるプロコンを整理したうえで導入すべきものであって、各国の事情等も考慮した弾力的な規制とすべきであると思っている。規制の見直しが少なくともこの1年以内に適用されるとは思っていないし、今はまだ各国当局が、バーゼル委員会等々で議論している状況にある。そういう国際的な議論にも私どもの意見を申しあげていきたい。

(問)

政策金融の役割についてであるが、自民党のPTなどでは、政府が株式の保有を続けて、民営化を事実上見直しするというような議論にもなっている。与謝野大臣も、お互いの意思を合わせるためには、それも仕方のないことかもしれないというふうにおっしゃっている。その点について、例えば一度民営化すると決めたものの道をもう一度戻すということについて、どのようにお考えなのかお聞かせ願いたい。

(答)

先ほど申しあげたとおり、「官から民へ」、「官業は民業の補完に徹する」という大原則が変わるわけではない。ただ、こういう緊急事態においては、官と民が協力しながら危機から脱却するということが、最も大事なことである。われわれは、政策効果がフルに発揮されるように貢献していくという姿勢であり、政策金融に関する大原則や、われわれの主張はまったく変わらない。

(問)

つまり危機が去った後は、当然民営化すべきだということか。

(答)

去年の10月から政府100%出資の株式会社としてスタートされているわけだが、それがどのくらいのスピード感で、本当の意味の民間になるかという話で、その時期が金融危機の状況により、若干延びるというのは、あってしかるべしということではないか。

(問)

日銀の劣後ローンの供与について、概要の説明はあったかと思うが、一部には、改正金融機能強化法による公的資金の注入に比べて、大手行も使いやすいプログラムになっているというような話もある。会長ご自身の個人的な見解でも結構なので、どのようにお感じになっているか教えていただきたい。

(答)

日銀の劣後ローンも、金融機能強化法も、公的な資金注入スキームであることには変わりはない。したがって、先ほど公的資金について私が述べた意見のとおりである。

やはり基本的に、公的資金は、元を正せば国民の大切な税金であるから、民間金融機関は独力の調達を優先すべきである。公的資金を使わせていただくときは、自らで調達できないという状況のもとで経営判断する。これは最終的には、個々の銀行の判断だから、違う判断をされる経営者もおられて当然だと思うが、私はそう思っている。

(問)

昨日、日興コーディアル証券売却に係る二次入札があったかと思うが、一般的に、こういった大きなリテール証券をメガバンクが傘下に収めることにシナジー効果があると思われるか、お考えをお聞かせ願いたい。

(答)

これは、一般論では論じられないのではないか。各々の置かれている状況によって違うのではないかと思う。シナジー効果には、統合によってコストを削減でき資本効率が向上するという面と、ビジネス上のつながりで相乗効果を発揮し、トップラインが増大するという二通りがある。ある程度のシナジーは必ず出ると思うが、各々の置かれた環境・状況次第で、非常に大きいケースと非常に小さいケースがあろうと思う。それを考慮しながら入札者が判断していくのが通常である。

(問)

与信費用について、先ほど今年度も高止まりするという見通しだったが、規模とか業種とか、足元を見て偏りがあるのか、軒並み悪いのか、そのあたりの状況を教えていただきたい。

(答)

与信関連費用はクレジットサイクルに伴い変動するが、昨年前半ないしは一昨年後半ぐらいから、クレジットサイクルは悪い方向に向き始めていたと思う。当初は、不動産関係が主体であったというように感じていた。しかし、昨年夏以降、経済危機と呼ばれる状態になってからは、各業種に万遍なく発生するようになっていると思う。また、当初は中小企業が多かったという気がするが、最近は、中堅企業の倒産も目立つという傾向も出てきているかと思う。経済状況・景況感がこういう状態なので、冒頭に申しあげたとおり、この1年はクレジットサイクルが上の方に行くというのはなかなか見込めない状況だと思う。

(問)

先ほどの経済環境の話だが、22年度に回復局面に入るのではないかという話をされたが、その根拠を改めて教えていただきたい。

(答)

グローバルな経済・金融危機が発生した後、昨年11月にはG20金融サミットが開催された。G20各国のGDPは、世界全体の大宗を占めている。これら各国の首脳の間で、全力を挙げて財政金融政策を総動員し、景気を立て直したいというコンセンサスが成立したわけである。

これに先立って、中国が4兆元(約57兆円)、GDP比で13~14%に当たる財政出動を行なうことを宣言した。その後、米国でも、オバマ大統領が、78兆円の大型対策を打つことを発表した。日本においても、先ほども申しあげたとおり、経済危機対策と称して、過去最大の15兆円もの景気刺激策を打とうとしている。G20各国以外でも、東南アジア等で、ガイトナー米財務長官が金融サミットで呼びかけた「GDP比2%規模の財政出動」を行なっている。

これだけの国がこぞって政策を総動員している状態である。必ずやいずれかの時点で好転の兆しが現れよう。これが、「秋口に底入れし、22年度からは回復局面に入る」というメインシナリオを立てる所以である。現に、3月頃から中国の財政出動の効果が散見され始めている。米国でも、オバマ大統領が早期に財政出動を行なうと発表されている。日本も含め、これらの経済対策が着実に発動されてくれば、景気下支え効果は非常に強力なものになる。

22年度以降、回復局面に入ってからどのように成長していくかが、次の大きなポイントになるのではないかと理解している。

(問)

冒頭、本来の使命である金融仲介機能を一段と発揮していきたいと大変心強い言葉があった。かたや、政府・日銀の公的資金を使った資本増強支援策など高く評価されていることも分かった。これは、「5月危機」という言葉もあるなかで、資金繰り倒産、黒字倒産、あるいは軽々に貸し渋り等と私たちから批判されることは起こさないという見通しであり、決意表明だというふうに受け取ってよいか。

(答)

私自身はそう思っているし、銀行の経営者のコンセンサスはそうであると信じている。

(問)

そういう事態は今年度は、もう起こらないということか。

(答)

先ほども申しあげたとおり、2月までの5ヶ月で貸出は4%、絶対値では11兆円増加したが、これは各々の金融機関が努力をしてきた結果であり、資金需要があるところに精一杯の対応をしてきた結果であろう。

銀行は預金者のお金をお預かりしているわけであり、貸出に際しては、しっかりとした分析を行い、きちんと返ってくる、その確率が高いというところまで仕上げて初めてOKというゴーサインを出さねばならない。

ただし、先ほど申しあげたとおり、取れるリスクは取るという姿勢でこの経済危機に貢献していきたい、個別行としても銀行界としてもそうありたいということを申しあげている。