全国銀行協会役員名簿 [69 KB]

2010年4月20日

和田専務理事報告

事務局から2点ご報告する。

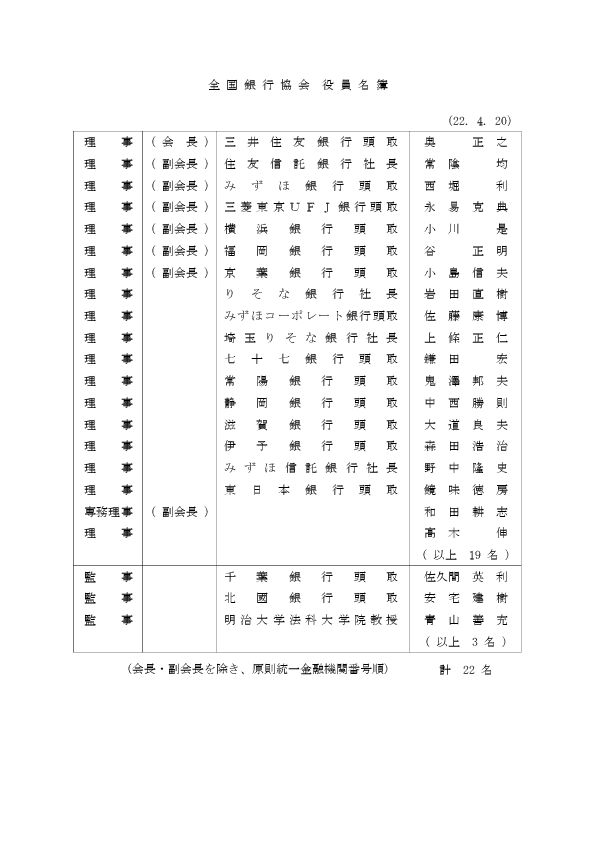

1点目は、役員の選任についてである。本日、開催した理事会において、平成22年度の会長・副会長を選任した。お手許資料の1枚目の「全国銀行協会役員名簿」をご覧いただきたい。会長には、三井住友銀行の奥頭取が選任され、この1年間、全銀協は奥会長の指揮のもとで、諸課題に対応していくことになる。

次に、奥会長を補佐する副会長には、住友信託銀行の常陰社長、みずほ銀行の西堀頭取、三菱東京UFJ銀行の永易頭取、横浜銀行の小川頭取、福岡銀行の谷頭取、京葉銀行の小島頭取ならびに私和田の7名が選出された。

2点目は、郵政改革についてである。郵政改革については、本日、法案の骨子が示されたことから、今後の法案の策定・審議において強く希望すること等について、「郵政改革法案に関連する法案骨子の公表について」としてお手許にお配りしている。

また、本日はこのほかに奥頭取の略歴および今年度の記者会見の日程をお配りしている。

会長記者会見の模様

三井住友銀行の奥でございます。本日の理事会で、永易前会長の後を受けまして、全国銀行協会の会長を務めさせていただくことになりました。これから1年間、皆様方の深いご理解とご協力、ご支援を得まして、大役に取り組んでまいりたいと思いますので、どうぞよろしくお願い致します。

就任に当たり、私の考え方を申し述べる前に、この場をお借りして、前会長の永易会長に一言、お礼を申しあげたいと思う。

昨年度は、2008年9月のリーマン・ショック後の各国政府の懸命の政策対応が功を奏し、国際金融市場は未曾有の危機的状況から脱却し、世界経済に持ち直しの動きが広がってきた時期かと思う。こうした中で、G20をはじめとした国際会議等の場で、金融危機の再発防止に向けた議論が一層本格化した。金融経済の環境の改善に向けて、「流れが変わった1年」と位置づけている。

しかしながら、世界的にはまだまだ金融システムの脆弱性や、景気の腰折れ懸念、不安定さが払拭し切れておらず、先行きが極めて不透明、不確実な状況にあるのではないかと見ている。

また、国内では、戦後初となる本格的な政権交代が実現するなど、大変変化の大きい1年であったが、その大きな変化の環境のもとで、永易前会長は、金融界の多岐にわたる重要な問題に果敢に取り組んでこられた。とりわけ、国際金融機関にとって影響の大きな自己資本比率規制の見直しのほか、郵政改革への対応、中小企業金融等の円滑化などに奔走された。わが国銀行界の代表として、見事なリーダーシップを発揮された。そのご尽力に対して、心から敬意と感謝の気持ちを表したいと思う。

さて、改めて、わが国銀行界を取り巻く環境を見てみると、世界経済は新興国主導による持ち直しの動きが続いている。IMFの推計によると、本年度の経済成長率は、前年度のマイナス成長から転じて、3.9%の成長、プラス成長となる見込みである。

わが国経済も雇用、そして所得環境の改善の遅れや、設備投資の低迷など、決して楽観できない要因はあるものの、好調な近隣の新興国向け輸出等を牽引役として、緩やかな回復軌道に乗っていく可能性が高いと見ている。

これに伴い、各国の金融当局が講じてきた金融危機対応としての異例ともいうような、色々な施策についても、「出口戦略」の検討が徐々に本格化し、また一部で実行に入ってきているところである。

その一方で、昨年度に引き続き、金融システムの更なる強化等に向けて、金融機関に対して規制監督体制の見直しにかかわるグローバルな取り組みが一段と加速してきており、本年内には国際ルールの具体的内容について、結論が得られる見通しとなってきた。

このような状況のもとで、本年度は、わが国においても、「ポスト金融危機を見据えた新たな金融の枠組みへの対応」を行う1年になると、私どもは認識している。そこで、今年度は2つの柱を中心に進めてまいりたいと思う。

1つ目は、銀行界全体がみずからの「ミッション」をしっかりと果たすこと、そして第2は、そのミッションを果たすために、国内外の金融マーケットにおける円滑なコミュニケーションを強化すること、この2つと捉えている。

私は、全銀協会長として、この「ミッション」、「コミュニケーション」を本年度の活動の二本柱として、こだわりを持って取り組んでまいりたいと考えている。

まず第1の柱の「ミッション」ということであるが、これはまさに金融そのものにほかならない。すなわち金融とは、幅広くお客様からの資金をお預かりして、これを個人、法人の経済活動、あるいは市場へと円滑に資金供給し、それをもって日本経済の活性化に貢献していくことである。

今さらと思われるかもしれないが、ポスト金融危機という観点からは、こうした銀行業としての本質を会員各行が再認識して実践していくことが重要であるというふうに考えている。そして、全銀協としては、そのための体制づくりに注力していきたいと考えている。

そのための具体的なキーワードは、これもいつも申しあげていることであるが、1つは「安心・安全」、そして2つ目は「社会的責任」、それから3つ目が「利便性」の確保ということである。

最初の「安心・安全」ということは、お客様から資金を預かる銀行として、不断に努力しなければならないものである。全銀協としては、1つ目に金融分野の裁判外紛争処理制度である金融ADR制度の創設、2つ目に金融詐欺・不正出金といった金融犯罪対策、3つ目に反社会的勢力の排除や措置等に引き続き積極的に取り組み、これらをわかりやすい形で利用者の方々にお伝えしていくことにより、「安心・安全」な取引の基盤をさらに強化してまいりたいと考えている。

2つ目の「社会的責任」、イコール公共性ということは、資金の市場への円滑な供給にほかならない。これまでも全銀協としては、中小企業向け融資の相談窓口の設置、企業情報の掲載、閲覧が可能なe-ビジネスマーケットの設置等を実施してきた。今後もこれらの取り組みを継続して、お客様の事業・生活環境のさらなる改善・向上を支援していきたいと考えている。

さらに、銀行界全体として、改めて国民目線に立ち、金融機能のさらなる発揮に向け、自己規律を一層働かせていくことや、円滑な資金供給に向けたマーケット整備についても重要であると認識している。これらの点についても、対応をしっかりと考えていきたいと思っている。

3つ目の「利便性」については、日本経済の活性化に貢献していくためにも、銀行界としては、利用者利便、それから顧客満足度の向上、これをキーワードとして種々の施策に取り組んでまいりたい。

例えば、事業者の方々に手形に代わる新たな決済手段を提供する、電子債権記録機関の設立もその1つである。さらに、銀行において、利用者の皆様にワンストップで付加価値の高い金融サービスを提供する観点からは、証券分野等にまだ残存している各種規制等について、まだ大きな制約要因となっていると考えており、その必要性、妥当性について十分検証を行い、望ましい制度整備に向けた主張を行ってまいりたいと考えている。

次に、第2の柱である「コミュニケーション」である。この「コミュニケーション」とは、これまでに申しあげた銀行としての「ミッション」というものを、しっかりと果たしていくために、全銀協として、国内外の関係のあるところに対し、しっかりと政策提言を行っていきたいということである。

繰り返しになるが、現在、金融システムの更なる強化等に向けて、国際的に自己資本比率規制の見直しが進められてきており、年内にはその具体的な内容について結論が得られるという予定である。更に今後、わが国にも導入される見通しであり、銀行活動の基礎的部分にかかわる国際会計基準IFRSの見直しが検討されているわけである。

本年度は、「ポスト金融危機を見据えた新たな金融の枠組みへの対応」を行う年となると冒頭申しあげたが、その枠組みがわが国の銀行による円滑な資金供給の大きな妨げとなるようでは本末転倒ということになる。現在の国際的な規制見直し議論は、いわば欧米のイニシアチブによって行われており、日本の実情というものが必ずしも十分に反映されているとは言いがたい面がある。こうした状況を打開していくためには、日本の金融の実情を踏まえた積極的な政策提言というものを行ってまいりたいと考えている。

そのためには、国内当局・中央銀行とのコミュニケーションはもちろんだが、世界各国の金融機関とのコミュニケーションを通じた共同連携の強化、そして海外の銀行協会への人材派遣などにより、全銀協の国際会議におけるプレゼンス向上にも注力をしてまいりたいと考えている。

また、国内に目を転じても、重ねて申しあげると、ゆうちょ銀行などの公的金融の肥大化は抜本的見直しを要する重要課題である。郵貯改革の本旨は、巨大な規模ゆえの金融システムの不安定性、市場の歪みといった弊害の是正であり、そのためには公正競争を通じ、民間部門への資金還流を図ることが不可欠である。

しかしながら、今日も出た骨子によると、現在検討されている改革というものは、郵貯事業に政府関与を残しつつ、業務の自由度を拡大するということであり、再び官業の肥大化が志向されているものと言わざるを得ないわけである。そういった意味で、そもそもの改革の趣旨に反するものである。政府関与の残存による将来の国民負担の発生懸念を払拭する観点からも、郵貯事業は必要最小限の規模と業務に留めるべきであり、国民経済的な観点からも、積極的に意見発信を行ってまいりたいと考えている。

7名の副会長等をはじめ、関係各位のご協力も仰ぎつつ、微力ながらも全力で取り組んでまいりたいと考えているので、皆様方のご理解、ご支援、ご協力を改めて、重ねてお願い申しあげて、私の冒頭の挨拶とさせていただく。

(問)

先ほどの就任挨拶のなかで、様々な課題を挙げていたが、あえて今年度の一番の課題を挙げるとすると、どのようなもので、どういうふうに対応するのかお聞かせいただきたい。

(答)

1つにまとめきれないので2つ。それは、バーゼルII規制の見直したる「国際資本規制」の問題、それから足元の問題としての「ゆうちょ問題」の二つである。

冒頭の挨拶と重なるが、自己資本比率規制というのは、日本の銀行からすればやや唐突に映る。バーゼルIIという規制は10年ばかり議論され、2006年に導入され、個別行としては、2007年に信用リスク規制(基礎的内部格付手法)、2008年にオペリスク規制(先進的計測手法)、2009年に信用リスクの先進的内部格付手法というかたちで、対応してきた。

したがって、国際的な規制という意味では、これで十分と考えていたし、それから我々も、「失われた十年」を経て、リスクマネジメントの考え方も整理され、かなりリファインされてきた。そういったバーゼルIIの履行状況が検証されないままに欧米で起きたサブプライム問題、欧米の銀行で起きた色々なことから時計の振り子が一挙に戻ってしまった。日本の銀行も国際的な銀行として活躍していくためにはそれに合わせなくてはならない。これについて、率直に「はい、そうです」と言えない部分がある。それが流れであれば、対応していかなければならないが、しかしながら、振り子の揺れが極端すぎるということについては、欧米の銀行も投資銀行含め、同様に感じていることではないか。ただ、問題の当事者である欧米の銀行は言いにくいはず。したがって、直接的に関わりのなかった我々がしっかりと言っていくべきではないかと思う。

資本とレバレッジと流動性の問題、それぞれ大きな問題がある。パブコメについては、全銀協として提出し、QISは30日までに提出する。こういったものが十分に検討され、そして各国の状況をしっかりと踏まえたうえで、バーゼル委で十分検討されるべきである。

前回の規制も導入までに10年かかった。今回、2012年というのはあまりにも性急過ぎないか。

最大の懸念というのは、せっかく金融危機というのを脱してきて、国によって違うが、経済が自律的な回復の緒につくか、つかないかという非常に微妙な時期にあり、そういう時期に資本規制の強化をしていくことは、金融の蛇口を閉めることに繋がるということ。せっかく、経済の立ち直りが見られるところに対してネガティブな要因になっていくことは間違いない。したがって、私どもとしては、導入については、各国の状況をよく考えていただき、1、2の3で制度を変えるのではなく、今までにやってきたことを既存のものとして、例えば資本に算入するのであれば一定期間グランドファーザーする、そして結果的には移行期間としては、それ相応の期間を設けるべきであると考えている。

それから、もうひとつの郵政民営化の問題では、正直に申しあげて、時計の針を元に戻す印象が否めない。金融というのは本来、民間の仕事である。郵便貯金は、もともと小額貯蓄を目的に、戦後の資金不足の時に、国民に対しては少額貯蓄の手段を与える、国にとっては、資金不足のなかで、財投を通じて産業振興・インフラ整備に役立てるということで始まったわけである。しかし、やはり政府保証があるなかで、その時は政府そのものであったが、どんどん肥大化していった。このように、市場の外に大きなマネーがあること自体が、先ほど申しあげたように非常に歪んだ構造であり、大きなリスクを内包するものである。これを民間に流していくことによって、そうしたリスクをミニマイズしていくのが本来のあり方である。

現在までに、公社を経由して株式会社になったが、未だ100%の政府出資の日本郵政であり、その下も100%の子会社である。今回、将来3分の1超まで落とす方向性が示されているが、その期限については全く触れられていない。ということは、やはり暗黙の政府保証というのは今後とも残ると言わざるをえない。米国のGSEの例を見ても、公的な関与がある場合には、国民経済にとって様々なリスクを内包したまま走るということ。したがって、我々としては、今回の預入限度額1,000万円から2,000万円の引き上げ、さらには新規業務について「届出制」にするという方向性は、大変問題が大きいと考えている。予ねてより「認可制」にすべきであると申しあげてきた。いずれにしても、今回のゆうちょの問題というのは、将来的に色々と禍根を残す可能性があり、我々としてはしっかりと言うべきことは言わなければならないと考えている。

(問)

今、挙げていただいた二つの課題のうち郵政改革についてであるが、本日、法案の骨子が公表され、全銀協としても声明を出しているが、やはり官業の肥大化と民業の圧迫に繋がる可能性がある限度額の引き上げ、この点についてどのように考えているか。

(答)

私どもから見れば、限度額の引き上げの必要性、なぜ引き上げられるのかという点についての説明が不足している。それから、1,000万円というのが民間の預金保険金額であるが、それに1,000万円を足すということは、先ほども申しあげたように、ここに事実上暗黙の政府保証が付されていることになる。一般の方々にとってはこれは政府そのものだということになるので、平時においても、いわんや有事においては、資金が民間の銀行からゆうちょにシフトする可能性がある。

それは、ゆうちょの肥大化という問題に加えて、金融システムの不安化を招く。すなわち、預金が急減した金融機関は、リクイディティの問題が生じ、経営難に直面する。更に、預金をベースにして地域に資金を融通しているところについては、その融資の蛇口が事実上閉まってしまうことになる。こういったシステミックリスクを踏まえれば、実施すべきではないと考えられる。これを自制するのが本来の政府であると思う。

2005年の選挙というのは、小泉改革、郵政改革ということで、これを争点として選挙が行われた。民意はそれに賛成であった。昨年の選挙では、色々なことが争点で、むしろ戦後の55年体制から政権交代というのがテーマであった。そのなかで、ゆうちょの問題というのは、必ずしも明確に議論されたわけではない。そういう事実は事実としてあるわけで、その事実をやはり政府は重く受け止めておくべきではないかというのが、我々銀行界の基本的な考え方である。

(問)

先ほど今年度の重点事項として挙げたバーゼルの自己資本規制強化の件であるが、今年度は非常に重要な年だと思われ、相手がある交渉で、現状認識として厳しくみているのか、ある程度楽観的な部分があるのか、それに対する対応をお聞かせいただきたい。

(答)

冒頭にも申しあげたとおり、非常に危機感を持ってみている。具体的な比率は、今度のQIS、パブリックコメントを見て打ち出されてくるので、今のところまだ出ていない。その辺は何ともいえないが、繰り返すが、これ自体、振り子が非常に逆に振れてしまっている。今、一生懸命、実体経済が回復軌道に戻ろうとしている時に、これに水を差すという意味では非常に大きな問題。

それから、資本の質を強化するという点。今までTier1キャピタルという意味での損失の吸収性において、若干の差があったとしても、最終的にTier1のキャピタルとしては認められてきたものについて、このままいくと主に普通株と内部留保だけしか認められないことになる。これは日本の銀行にとっては非常に大きな負担となる。内部留保といっても時間がかかる。一挙に内部留保を高めることは出来ない。

それから、世界の銀行がマーケットで一挙に普通株の増資ということで公募増資に走ったとしたら、世界のエクイティマーケットはどうなるか、ということも考えなければならない。したがって、アカデミックにはそういう必要性は認めるが、しかし、プラクティカルに見たときに、本当にそれはどこまで実現可能なものか、良く考えないといけない。

例えば、繰延税金資産を資本から控除という問題が出ているが、繰延税金資産という言葉は各国一緒ではあるが、実態は各国によって違う。税制が違う。

ご存知のとおり、繰延税金資産は、いわゆる税務と財務上の収益、損益の認識時期がずれてくることによって、生じるもの。これももともと税務上で例えばキャリーバックが認められ、損失を計上した時にキャリーバックして以前の益と相殺して、還付ができるという国と、日本のように、それが今ストップしていて、損失を計上してもキャリーフォワードしか出来ない国がある。貸金の損失の認定の仕方についても、引当金が有税か無税かについても国によって違う。日本の場合は、繰延税金資産の残高は、税務上の問題もあって一般的に高い。そういうものを含めて、一律にこれは控除しますというのはおかしな話ではないか。

税金資産というのは国に対する請求権。債務者は誰なのかというと、国が税金を戻してくれるということ。こんな安全なものはない。しかし、それも一定までしか認めないとか、全額控除だという話があるが、そういったものは、国の事情とか、会計制度、税制制度といったものを全部考えてやっていかないと、色々なものをオーバーキルしてしまう。したがって、我々はそういうものについては、非常に危機感を持ってみている。そういった意味で、しっかりと意見発信していかなくてはと考えている。

(問)

先日、米国のSECがゴールドマン・サックスを訴追したことをきっかけとして、金融規制強化の流れがさらに強まるのではないか、とマーケットではかなり緊張感が走っていると思うが、奥会長はオバマ政権が打ち出している一連の金融規制についてどのように考え、日本の金融界への影響をどの程度と見ているのか、お聞かせいただきたい。

(答)

一連の金融規制というのは、巷間で言われている、いわゆる「ボルカー・ルール」の話であると思うが、私は米国の方々、特に政治家の方が、冷静になって本件について考えていただかないと、長期的に、色々なところに悪影響が及ぶのではないかと思う。

ゴールドマン・サックスの件は、私はまだ詳細をよく読んでいない。訴追する方には訴追する理由があり、ディフェンスする方にはディフェンスする理由があるだろうから、私はコメントを控えたいと思う。但し、これは新たな規制というよりは、今ある規制ないし法律の下で、SECがそのように判断しているものである。あくまで個別事例であることから、それが金融規制の強化につながるとは考えていない。ただ、金融規制というものが、今の世界的な背景でみると、金融危機の反省を踏まえ、その再発を防止する、という意味からの規制なのか、そうではなくて、そういう出来事を政治的に利用する、というような背景で出てきているのか、その辺りは冷静に見極めて欲しいと思うし、関係当事者は冷静になって欲しいと思う。「一連の」という意味では、欧州でも同じようなことが起きている。私は、ちょうど10年前のことを思い起こす。確か2000年だったと思うが、東京都の外形標準課税というものが銀行だけに課せられた。これは裁判所の判断が分かれたというか、最終的には和解で決着をつけたが、金融というのは、何か起こるとどうも叩かれやすいという部分が世界的にあるようで、そういうことをマスコミの皆さんも含めて、冷静に事実関係や環境、物事の本筋を考えていく必要がある。いまは、世界的に冷静になることが求められているのではないかと思う。

海外における一連の金融規制の影響が日本に及ぶか、というと、日本の当局も政治家の皆さんも冷静であるので、日本ではそういう事態にはならないと思う。

(問)

銀行の貸出がかなり伸び悩んでおり、資金ニーズがないという状況で、銀行の国債保有残高が増えている状況が続いていると思うが、そういうなかで経済活動にお金が廻ってこないという状況について、どのような見方をされているのか、また、新年度に向けてどのように取り組まれるのか、お聞かせいただきたい。

(答)

貸出について言うと、直近の数字によれば前年比割れ、マイナスである。これは、我々が努力していないかというと、我々は一生懸命努力していても、なかなか資金需要がないというのが実態である。一方で、全銀協の銀行勘定の資料によれば、預金は前年比プラスである。そのようななかで、お金がだぶついているから、国債をむやみやたらに買うということはない。リスク管理をしっかりしながら、買う買わないを決めているわけで、金利が低下して、収益が出た場合、国債を売り払うということもあるだろう。むしろ大手銀行、国際的な銀行は、円を国内でしか使わないということにはならない。円のレートが低ければ、円を外貨に転用して、いわゆる円投して海外の貸金に持っていくこともあるから、資金の余りが必ずしも国債に向かっているというようには、私は考えていない。数字上、貸金が減っている事情の一つには、リーマンショック後、間接金融への需要が大手を中心に伸びたが、それから、1年以上を経て、次第に直接である社債市場、CP市場が正常に機能し始めており、企業がそれらの市場に戻っているということも、貸金が減少している理由にあげられる。経済活動の面からすると、現在、昨年10~12月がGDPリアルベースで3.8%ぐらいになったという点で次第に回復しつつあるが、経済活動が非常に活発化してきているかというと、必ずしもそうではない。それから設備投資の面からも、まだまだ弱いことから、そういった意味での経済活動が活発化して、本格的に資金需要が出てくるには、まだ程遠い状況にあるのではないかと思う。

(問)

貸金業法の件でお伺いしたい。本日閣議決定され、6月18日の完全施行が予定どおり実施されることについて、どのようなご感想とご評価をお持ちでいらっしゃるのか。プラス、過払い金返還請求もまだ高水準で続いていて、そもそも専業の消費者金融のビジネスモデルが成立されるとお思いかどうか。この点について展望をお聞かせいただきたい。

(答)

貸金業法の完全施行の期日について閣議決定されたということで、これはもともと多重債務者の問題を解決していくために法律改正がなされて、今般4条施行に移るわけだが、影響の大きい改正は総量規制であり、多重債務者のほとんどは年収3分の1を越えている。やはり、4条施行がなされるということを債務者の方がご存知かどうか、周知徹底していくということがまず大事だと思う。

それから、借入が年収の3分の1を超えているということについてどうしていくかというのは、コンサルティングのファンクションを当該業界、全銀協でも考えていかなければいけない。激変緩和措置というのを今後当局でお考えになられると思うが、やはりこれは業界なり、該当する債務者から実態を聞いて、激変を緩和していかないと結構大きな問題になるかもしれない。

過払い金の問題がまだ高止まりしているというのは事実だと思う。そういうなかで、4条施行の内容次第では、消費者金融会社にとって、過払いに加え貸し倒れの増加が財務的にのしかかってくる問題がある。そういった意味で課題は大きい。そうなると、当然、そこに融資している銀行はどうなるかという問題にも行きつくわけであって、そういった意味で貸し倒れの問題、財務の更なる悪化という懸念を孕んでいる。

業界自体は、縮小均衡になっていくのではないかと思う。ビジネスモデルとして成り立つかどうかは分からない。ただ、一時10兆円くらいのマーケットであったのが、3割以上減ってきていることもあるので、そういった意味では、今後縮小均衡になってきて、生き残ったところが消費者金融という業務を新たなビジネスモデルで作りあげていくということになると思う。

(問)

2点質問したい。1点目は、ゴールドマン・サックスの件について、日本国内での被害があったかどうかについて報告を受けているか。それについて、銀行協会として調査する必要があるのかどうかをどのように考えているか。

もう1点は、ゆうちょ銀行の市場外の巨大な資金について、リスクを伴っているということであるが、どのようなリスクがあると考えているか。

(答)

1点目の質問についてであるが、詳細は存じあげないが、ゴールドマン・サックスと取引のある金融機関には、日本のゴールドマン・サックスから、手紙というかメモランダムが来ている。それによると、国内ではかかる商品の販売は行っていないということであった。ただし、国内では販売していないといっても、国内の銀行が世界で保有していないかについては私どもには分からない。したがって、全銀協としてこの問題に対して、調査や対応を行うということはない。

2点目の、どのようなリスクがあるかについてであるが、これはもうご承知のとおり、これだけ大きなところが実際に運用をどのように行っていくのかということである。ゆうちょ銀行全体の運用の約8割が国債になっているわけであって、そういった大きなリスクを既にかかえているわけである。それがさらに肥大化していって、その国債を持ち続けるのか、さらにはそれを売るのか。そういった動向が、中途半端な金額ではないので、マーケットにも大きな影響を与えるであろう。更に、巨大化するということは、資金の流入があるわけなので、先ほど申しあげたとおり、他の金融機関のリクイディティの問題等を惹起する可能性もある。

今後どういった運用の分散化が図られるかはわからないが、相当ゆっくり時間をかけてやらないと、多角化はできないであろう。

こうした問題を起こさないためには、まずは、時間をかけても良いので縮小していくことが必要である。

(問)

ゆうちょ金融を国家ファンドとして活用しようという動きもあるが、それについてはどうお考えか。

(答)

ゆうちょのお金というのは、本来的には国民の少額貯蓄である。それを運用する、またはお貸しするというのは、我々と一緒であって、預金者に最後はきちっとお返ししないといけない。即ち、お金を貸す、金銭消費貸借をするということは、「貸借」であるから、返済を受けて、それを預金として最後にお返しする。こういうものが銀行である。したがって、国家ファンドというのは、何か勘違いをしているのではないか。一定のリスク管理のもとで、ファンドに出資するということはあり得るかもしれないし、分散投資の中であり得るかもしれない。しかし、そういうことまでやるのか。損失を被れば、預金を返せなくなり、それは国民負担になるのではないか。

また、新聞報道に財投的な動きについて書かれていたが、これも預金を財投に持っていくというのは、昔の制度から考えると、考えられないことである。資金不足時代には、財投方式で郵便貯金は一旦預託されて国のリスクに代わり、それで財投が行われてきた。今は、会社として、株式会社ではあるが民間会社とは言えない、そういう会社が預金としてお預かりすることになるが、やはり預金保護をどうするのかという点についてしっかりと考えなければならないだろう。

(問)

企業再生支援機構が現在取り組んでいる日本航空の再建計画が今、日本の金融機関との水面下でのせめぎ合いというような観測が出ているが、現在どのようなお考えをお持ちか。

(答)

JALの問題は個別の問題であるので、ここで細かく申しあげることはできないが、今、再建計画の作成中であり、それは我々が考えて、再生可能だとして受け入れられるような内容であればそれは受け入れる。したがって、今、何かせめぎ合いがあるかどうか、というのはない。

まず、今、企業再生支援機構とJALの両者が再建計画を一生懸命お作りになっている。それが提示されてはじめて我々としては、ものを申していくことになる。